Андрей Гаврилов

Трейдсёрфинг фьючерсной процентной ставки.

- 26 октября 2016, 15:15

- |

Основной недостаток арбитража фьючерса и его базового актива — доходности (с учетом налога на доходы физических лиц) не поднимаются выше доходностей сберегательных сертификатов банков. Это сводит на нет основное преимущество такой стратегии – низкие риски.

Преодолеть недостатки арбитража фьючерса и его базового актива можно через трейдсёрфинг фьючерсной процентной ставки.

Обычно фьючерсная процентная ставка рассчитывается для оценки предполагаемой доходности при продаже фьючерса и покупки его базового актива — акции. Позиция открывается если процентная ставка выше ключевой ставки ЦБ.

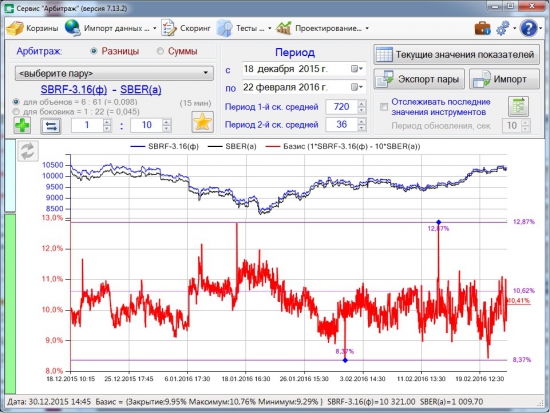

Рисунок №1. Фьючерсная процентная ставка.

Из графика фьючерсной процентной ставки (см. рис. №1) видно, что с течением времени ставка испытывает колебания и, казалось бы, есть возможность получать дополнительную спекулятивную прибыль на этих колебаниях.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 25 )

Применение метода GAP-анализа для исследования рынка ценных бумаг

- 18 октября 2016, 10:06

- |

На рынке ценных бумаг под ГЭПом, понимается разрыв (скачок) в движении цены. Общепринято, что ГЭП должен быть закрыт и многие на этом предположении строят свои стратегии (как правило, неудачно).

Но есть и другие понимание ГЭПа – это разрыв между результатами анализа рынка и практикой реализации принятых на основании этого анализа решений. Так ГЭП понимается в маркетинге, а метод поиска таких ГЭПов называется GAP-анализ.

Можно выделить несколько аспектов применения GAP-анализа на фондовом рыке. Так, например, с точки зрения GAP-анализа линии поддержки и сопротивления можно рассматривать как «бутылочное горлышко» через которое не может быстро проскочить цена. А это один из классов задач, которые решаются при помощи этого метода.

При реализации стратегии на практике часто итоговые результаты отличаются от плана. Для поиска слабых мест в таких стратегиях тоже применим метод GAP-анализа. Возможны и другие варианты его применения.

Так, например, мы проверили эффективность этого метода для решения задачи поиска причин высоких издержек на техническую и стратегическую поддержку клиентов. Для применения этого метода нам пришлось наладить формализованный учет обращений. Результат оказался неожиданным. Самый сильный - ГЭП понимания клиентов, а более конкретно — портфельный ГЭП . Суть его в следующем.

( Читать дальше )

О рекламе российского фондового рынка на телеканале Россия 1.

- 03 июня 2016, 21:10

- |

02.06.16 в программе «Вести в 20.00» на телеканале Россия 1 вышел специальный репортаж (55 минута) о том, как граждане теряют деньги на бирже. Российский фондовый рынок и так в стагнации, а теперь ему еще такая реклама! Мы предлагаем обсудить эту проблему на площадке Smart-Lab.

Корреспонденты как всегда любят «жареные факты» и, к сожалению, не всегда достаточно профессиональны. Одно дело, когда на рынке Форекс дилер сам исполняет заявки клиентов и перераспределяет деньги от одних клиентов к другим. И другое дело, фондовый рынок, который законодательно регулируется и где покупаются, и продаются реальные активы (доли в капитале эмитентов). Но в такие тонкости корреспондент не вникал и формируется представление, что на фондовом рынке работают одни «жулики».

Однако, справедливости ради, следует сказать, что «нет дыма без огня».

Ниже на рисунке представлены опубликованные на сайте одной из ведущих российских брокерских компаний доходности по стратегиям автоследования.

( Читать дальше )

Преодолеваем ошибки входа-выхода методом Хука-Дживса.

- 12 мая 2016, 10:15

- |

Ошибки входа и выхода из позиций – обычное дело при торговле на фондовом рынке. Ошибка входа приводят к стопам и фиксации убытков, ошибки выхода «съедают» накопленную прибыль.

Существует несколько методов снижения отрицательно эффекта от этих ошибок.

Математик будет преодолевать эти ошибки поиском экстремумов на графике цены. Для этого ему придется задать описывающую изменение цены функцию и, применяя математические методы, определять значения максимума и минимума графика.

Однако такой подход сложно применить для нестационарных процессов, а изменение цены актива является именно таким.

Другие подходы стремятся следовать за трендом, снижая среднюю цену входа. Их главный недостаток — быстрое нарастание инвестированного капитала для снижения средней цены входа.

Мы предлагаем способ автоматической адаптации к текущей волатильности на фондовом рынке на базе метода Хука-Дживса. Это позволит не только следовать за трендом, но и извлекать прибыль на боковике.

( Читать дальше )

3D арбитраж

- 18 апреля 2016, 09:39

- |

Общеизвестно, что классическим называют арбитраж, который реализуется между поставочным фьючерсом и его базовым активом. Он относится к рыночно – нейтральным стратегиям и является одним из самых низко рисковых стратегий работы на рынке ценных бумаг. Естественно платой за низкие риски является сопоставимая с ключевой ставкой ЦБ доходность.

Повысить доходность классической арбитражной позиции, без существенного увеличения рисков можно добавляя к двумерным арбитражным позициям (фьючерсы против базовых активов) дополнительное измерение (координату) в виде статистического арбитража фьючерсов или акций входящих в эти пары. Такой вид арбитража мы назвали 3D арбитраж.

Теоретически возможность для такого арбитража создана нашим рынком, где подавляющее число высоколиквидных ценных бумаг в среднесрочном, а тем более долгосрочном плане, высоко коррелированы. Это позволяет позицию по одной акции хеджировать двумя разными фьючерсами без существенного увеличения рисков (один фьючерс на эту же акцию, а другой — на другую акцию, но которая высоко коррелирована с первой). Или наоборот, хеджировать позицию по одному фьючерсу двумя акциями (одна акция — базовый актив, другая высоко коррелированна с базовым активом).

( Читать дальше )

В условиях кризиса выбирайте торговлю волатильностью базиса индексного арбитража.

- 03 октября 2014, 11:27

- |

В последнее время работать на российском фондовом рынке становится более рискованно. Это порождает спрос на низко рискованные стратегии и в частности арбитраж.

Однако в подавляющем большинстве применяемых ныне арбитражных стратегий доходность является функцией от совпадения момента открытия арбитражной позиции с максимумом (для контанго) или минимумом (для бэквордации) базиса арбитража. Преимущества получает тот, кто точнее предскажет направление изменения каждого из плеч арбитражной пары и более точно оценит, достиг ли базис своих критических значений для открытия арбитражной позиции. Но это только в теории. На практике же, в силу различных факторов, особенно геополитических, достоверность прогнозов падает и арбитражные позиции открываются либо слишком рано, что повышает риски, либо поздно, что снижает доходность.

( Читать дальше )

Автоматизированная система скоринга арбитражных пар в портфель трейдера

- 18 апреля 2014, 10:19

- |

Иное дело арбитражный портфель. Здесь задача автоматизации крайне актуальна, так как:

во-первых, инвестиционная привлекательность входящих в арбитражную пару финансовых активов не является показателем привлекательности самой пары;

во-вторых, решения об открытии и закрытии арбитражных позиций принимаются на основе анализа графика базиса арбитража, который проблематично построить в традиционных торговых терминалах трейдеров и системах анализа.

в-третьих, общедоступные рекомендации по скорингу арбитражных пар в портфель носят качественный характер и не могут быть автоматизированы.

Компания РоботКрафт, в ходе повышения эффективности использования арбитражного робота TradeHelp решила эту задачу и предлагает трейдерам обсуждение принципов скоринга арбитражного портфеля. С программной реализацией этих принципов можно познакомиться, пройдя по этой ссылке https://www.youtube.com/channel/UC_DxMFD12sKBgpq1crCe3cA,

( Читать дальше )

Управляем рисками арбитража изменением уровня ГО

- 29 января 2014, 09:07

- |

Гарантийное обеспечение фьючерса, это денежные средства, которые резервируются на счете трейдера в случае покупки или продажи фьючерса. Требования к уровню гарантийного обеспечения рассчитываются биржей и транслируются в торговом терминале трейдера в рублях. Уровень гарантийного обеспечения различен для тех или иных фьючерсов и зависит от общих рисков инвестирования фондового рынка, рисков базового актива, ликвидности фьючерсов и некоторых других параметров. Наименьшее ГО на высоко ликвидных ценных бумагах.

Краткосрочные скачкообразные колебания уровня ГО (до 50% от стандартного) связаны с выходными, праздничными днями. За этот период могут произойти непредвиденные экономические события и, для обеспечения возможности закрытия позиций по фьючерсам, биржа изменяет уровень ГО.

Торговля фьючерсами с использование ГО равнозначна маржинальной торговле на рынке акций (торговля в кредит). Но в отличие от последней механизм ГО фьючерсов создает кредитное плечо, но при этом не требует платы по кредиту. Это позволяет существенно повысить эффективность использования капитала трейдера, но одновременно порождает и дополнительные риски. При неблагоприятном движении цены счет трейдера в процентном отношении изменяется гораздо быстрее, чем изменяется цена фьючерса. Например, при уровне ГО в 10% изменение цены бумаги на 1% приводит к 10% изменения счета.

( Читать дальше )

Обсуждаем арбитражные стратегии. Достоинства и недостатки.

- 16 декабря 2013, 16:54

- |

Как и обещали в статье http://smart-lab.ru/blog/149318.php — публикуем план семинара, проводимогоБК КИТ Финанс, совместно с Биржей ММВБ и ООО «РоботКрафт» на тему: Арбитражные стратегии – игра без риска.

В программе семинара:

- Классический арбитраж. Достоинства и недостатки

- Принципы построения стратегий статистического арбитража ООО РоботКрафт. Торговля волатильностью базиса арбитража.

- Результаты арбитражирования фьючерсов и их анализ.

- Роботизация арбитражных стратегий ООО РоботКрафт

- Особенности и преимущества подключения арбитражных стратегий ООО РоботКрафт через БК КИТ Финанс

· Выступление представителя биржи

· Андрей Гаврилов, Генеральный директор компании RobotCraft «Арбитражные стратегии — каждому трейдеру»

Дата и время проведения семинара: 17 декабря 2013г., 19.00-21.00

Адрес: Москва, Конференц-зал ОАО «Московская Биржа», ул. Воздвиженка, д. 4/7, стр. 1. (ст. метро Библиотека им. Ленина, Александровский сад).

( Читать дальше )

теги блога Андрей Гаврилов

- 2013

- акции

- алготрейдинг

- арбитраж

- базис

- волатильность

- гарантийное обеспечение

- ГЭП

- доходность

- индекс

- Инновации

- классический арбитраж

- линия сопротивления

- Лохотрон

- Москва

- Нобелевская премия

- оффтоп

- парный трейдинг

- поздравление

- прибыль

- проблемы

- репортаж

- риск

- риски

- рынок

- рыночно-нейтральные стратегии

- семинар

- скоринг

- срочный рынок

- статистический арбитраж

- трейдеры

- убытки

- фондовый рынок

- фондовый рынок

- Форекс

- фьючерс

- фьючерсы