SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Рустам Давлетшин

12.11.2020

- 12 ноября 2020, 12:25

- |

Понедельничное ралли я встретил в шортах по нефти и ММВБ. Было очень больно) Ещё больнее было от того, что все росли на 3-5%, когда я провалился на 4%. На нервах даже закрыл шорт по ММВБ, вспоминая свои прошлые неудачные шорты индекса.

Однако совладал с собой и удержал шорт по нефти, и позже немного увеличил. Объясню почему: мне непонятен этот неудержимый позитив.

1. Несколько вакцин проходят третий этап испытаний, что называется, «ноздря в ноздрю».

2. Обычно от начала разработки до внедрения вакцины происходит 7 лет. Т.е. если даже этот путь будет пройден к середине 2021 года — это будет невероятно, фантастически быстрый результат.

3. Вакцина никак не успеет помочь в эту, вторую волну. ТО, что локдаун повторится — у меня сомнений нет, просто его вводят мягко, поэтапно. НАсколько сильно гайки закрутят — вопрос.

4. Лично столкнулся с Подмосковным здравоохранением. Сейчас, если ты сдаёшь тест, то результат приходит только через 3 недели. Т.е. в официальной статистике люди, у которых на руках КТ с поражением лёгких, например, в 25% и курс лечения такой же, как при коронавирусе, никак не отображены. Т.е. количество занижено практически в разы. В регионах ситуация, подозреваю, не лучше.

( Читать дальше )

Однако совладал с собой и удержал шорт по нефти, и позже немного увеличил. Объясню почему: мне непонятен этот неудержимый позитив.

1. Несколько вакцин проходят третий этап испытаний, что называется, «ноздря в ноздрю».

2. Обычно от начала разработки до внедрения вакцины происходит 7 лет. Т.е. если даже этот путь будет пройден к середине 2021 года — это будет невероятно, фантастически быстрый результат.

3. Вакцина никак не успеет помочь в эту, вторую волну. ТО, что локдаун повторится — у меня сомнений нет, просто его вводят мягко, поэтапно. НАсколько сильно гайки закрутят — вопрос.

4. Лично столкнулся с Подмосковным здравоохранением. Сейчас, если ты сдаёшь тест, то результат приходит только через 3 недели. Т.е. в официальной статистике люди, у которых на руках КТ с поражением лёгких, например, в 25% и курс лечения такой же, как при коронавирусе, никак не отображены. Т.е. количество занижено практически в разы. В регионах ситуация, подозреваю, не лучше.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

06.11.2020

- 06 ноября 2020, 10:24

- |

Вчера было очень странно — вроде как побеждает Байден, но рынки взвились ракетой. На этом шортанул индекс на 40% по цене 2842 и немного декабрьской нефти. Сдал с небольшим плюсом половину фьючерса в серебре. Хотел ещё АП Сбера продать, но воздержался. А зря. Продал сегодня 40% позиции, думаю, уйдёт ещё вниз.

Будет драка за власть, рынки будет трясти на этом. Так что пора расчехлять кеш, могут быть интересные возможности для покупки.

Высматриваю для себя возможность купить на снижении:

1. Мэйл.ру;

2. Русская Аквакультура (при уходе ниже 218 буду понемногу набирать);

3. АФК Система (хотя, возможно, зря я из неё выходил, с тех пор она далеко вперёд ускакала. Но бумага остаётся интересной).

4. АП Сбера (взамен облигаций);

5. Норникель (Взамен облигаций);

6. Петропавловск;

7. Обувь России. Но с ней нужно быть осторожным, не больше 7% портфеля и на значительном снижении.

Будет драка за власть, рынки будет трясти на этом. Так что пора расчехлять кеш, могут быть интересные возможности для покупки.

Высматриваю для себя возможность купить на снижении:

1. Мэйл.ру;

2. Русская Аквакультура (при уходе ниже 218 буду понемногу набирать);

3. АФК Система (хотя, возможно, зря я из неё выходил, с тех пор она далеко вперёд ускакала. Но бумага остаётся интересной).

4. АП Сбера (взамен облигаций);

5. Норникель (Взамен облигаций);

6. Петропавловск;

7. Обувь России. Но с ней нужно быть осторожным, не больше 7% портфеля и на значительном снижении.

28.10.2020

- 28 октября 2020, 10:59

- |

С момента последней записи было несколько сделок:

1. Продал Совкомфлот по цене примерно 99,5;

2. Купил Петропавловск по 28,66(около 8%);

3. Купил декабрьские фьючерсы на доллар, цена — 76,565 (размер позиции — 25%);

4. Купил фьючерс на серебро, цена 24,81 (на 15% примерно).

На глазок, принятые ранее меры (приобретение облигаций, ETF FXCN и шорт фьючерса ММВБ) уменьшили волатильность портфеля и, в целом, показывают рост, особенно шорт индекса в последние дни. Есть опасения, что при повторении весеннего падения облигации спикируют вниз.

Впервые испытываю радость, видя минус в финансовом результате, потому что стараюсь воспринимать их как возможность откупить интересные мне бумаги дешевле в будущем. Деньги с зп пока накапливаю кешем, приобретать что-нибудь сейчас не спешу.

Как и говорил, в первую очередь мне интересны:

1. Мэйл.ру;

2. Русская Аквакультура (при уходе ниже 218 буду понемногу набирать);

3. АФК Система.

Как квази-облигации так же ловлю возможность приобрести:

4. Норильский Никель;

5. Сбербанк, преф.

Ну и, в качестве эксперимента:

6. Петропавловск;

7. Обувь России.

Интересно будет подвести итоги через неделю-две, насколько тактика сработала.

1. Продал Совкомфлот по цене примерно 99,5;

2. Купил Петропавловск по 28,66(около 8%);

3. Купил декабрьские фьючерсы на доллар, цена — 76,565 (размер позиции — 25%);

4. Купил фьючерс на серебро, цена 24,81 (на 15% примерно).

На глазок, принятые ранее меры (приобретение облигаций, ETF FXCN и шорт фьючерса ММВБ) уменьшили волатильность портфеля и, в целом, показывают рост, особенно шорт индекса в последние дни. Есть опасения, что при повторении весеннего падения облигации спикируют вниз.

Впервые испытываю радость, видя минус в финансовом результате, потому что стараюсь воспринимать их как возможность откупить интересные мне бумаги дешевле в будущем. Деньги с зп пока накапливаю кешем, приобретать что-нибудь сейчас не спешу.

Как и говорил, в первую очередь мне интересны:

1. Мэйл.ру;

2. Русская Аквакультура (при уходе ниже 218 буду понемногу набирать);

3. АФК Система.

Как квази-облигации так же ловлю возможность приобрести:

4. Норильский Никель;

5. Сбербанк, преф.

Ну и, в качестве эксперимента:

6. Петропавловск;

7. Обувь России.

Интересно будет подвести итоги через неделю-две, насколько тактика сработала.

"Русская аквакультура", дилетантский разбор

- 21 октября 2020, 14:44

- |

Активных действий по портфелю не предполагаю, и, чтобы руки зря не чесались, решил попробовать разобраться в какой-нибудь компании.

Меня заинтересовала «Русская аквакультура». Рекомендации по ней есть, но не всё же на чужие слова полагаться).

Разбор производил в следующей последовательности:

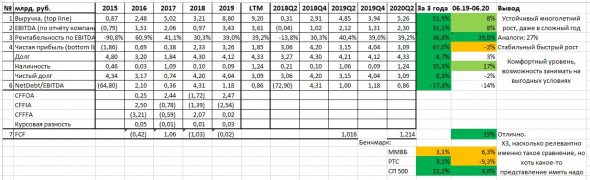

Основные показатели растут очень динамично. Местами — с провалами, но на дистанции — выглядит очень хорошо, аж подозрительно.

Особенно радуют выручка, EBITDA и низкая долговая нагрузка.

Вызывает вопрос FCF 2016-2019 годов. Возможно, я посчитал неправильно. Было интересно самому покопаться в отчётности.

2. Сравнение с конкурентами по мультипликаторам.

( Читать дальше )

Меня заинтересовала «Русская аквакультура». Рекомендации по ней есть, но не всё же на чужие слова полагаться).

Разбор производил в следующей последовательности:

- Динамика основных показателей в течение последних 3 лет и за последний год (06.2019-06.2020).

- Сравнительный анализ по мультипликаторам с конкурентами.

- Поиск драйверов роста.

- Вывод.

Основные показатели растут очень динамично. Местами — с провалами, но на дистанции — выглядит очень хорошо, аж подозрительно.

Особенно радуют выручка, EBITDA и низкая долговая нагрузка.

Вызывает вопрос FCF 2016-2019 годов. Возможно, я посчитал неправильно. Было интересно самому покопаться в отчётности.

2. Сравнение с конкурентами по мультипликаторам.

( Читать дальше )

20.10.2020

- 20 октября 2020, 07:47

- |

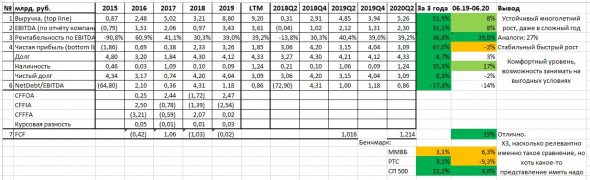

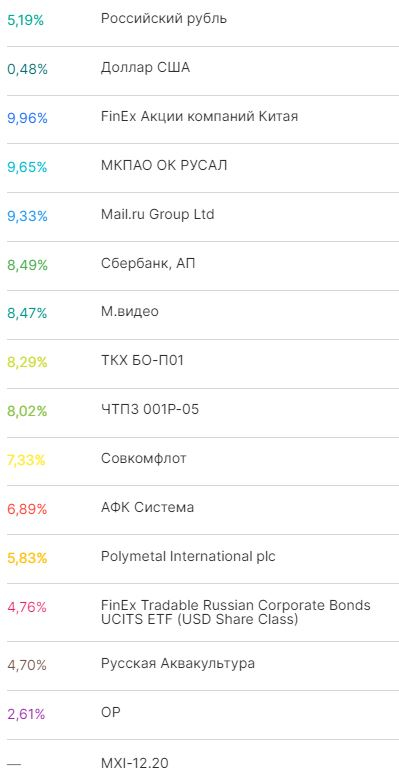

Вчера добрал облигаций, которых хотел. Сейчас портфель выглядит примерно так:

Отображаемые наличные не стоит учитывать — это ГО под фьючерсы. Через пару дней накину на счёт ещё немного и доля фьючерсов возрастёт. Больше активных действий не планирую.

Остаётся только бить себя по рукам в ожидании приемлемых уровней для покупки интересующих акций)

19.10.2020

- 19 октября 2020, 08:37

- |

Не удалось добрать все позиции по удобным ценам:

FXCN (взял на 10% портфеля); Готово

Шорт фьючерса Мосбиржи на 50% портфеля; - В процессе

Из облигаций рассматриваю такие варианты:

— фонд FXRU — корзина еврооблигаций надёжных российских компаний, номинированная в долларах (доп. доходность при девальвации рубля) по цене до 988; Готово

- ЧТПЗ 1P5 (RU000A101WB4) по цене до 98,8%; Готово

— ТКХ БП1 (RU000A0ZYCR1) по цене до 102,1%; — В процессе

Планирую сегодня добрать оставшиеся позиции и сегодня-завтра разберу Русскую аквакультуру. Много про неё слышал, акции год назад поднимались до 300+ р., сегодня около 240р.

Коган говорил, что дико перспективная, но не всё же на слово верить)

FXCN (взял на 10% портфеля); Готово

Шорт фьючерса Мосбиржи на 50% портфеля; - В процессе

Из облигаций рассматриваю такие варианты:

— фонд FXRU — корзина еврооблигаций надёжных российских компаний, номинированная в долларах (доп. доходность при девальвации рубля) по цене до 988; Готово

- ЧТПЗ 1P5 (RU000A101WB4) по цене до 98,8%; Готово

— ТКХ БП1 (RU000A0ZYCR1) по цене до 102,1%; — В процессе

Планирую сегодня добрать оставшиеся позиции и сегодня-завтра разберу Русскую аквакультуру. Много про неё слышал, акции год назад поднимались до 300+ р., сегодня около 240р.

Коган говорил, что дико перспективная, но не всё же на слово верить)

16.10.2020

- 16 октября 2020, 09:53

- |

Вчера при продаже частей Совкомфлота, Мейл.ру, М.Видео и Системы освободил 35% портфеля.

Риски решил страховать тремя способами:

1. FXCN (взял на 10% портфеля);

2. Шорт фьючерса Мосбиржи на 50% портфеля (половину вчера открыл по 2825);

3. Набор коротких облигаций (дюрация до 5 лет, на 15% портфеля).

Из облигаций рассматриваю такие варианты:

— фонд FXRU — корзина еврооблигаций надёжных российских компаний, номинированная в долларах (доп. доходность при девальвации рубля) по цене до 988;

- ЧТПЗ 1P5 (RU000A101WB4) по цене до 98,8%;

— ТКХ БП1 (RU000A0ZYCR1) по цене до 102,1%;

На волатильности после выборов хочу прикупить подешевле следующие бумаги:

— Система (до 15%);

— Совкомфлот (до 10%);

— М. Видео (до 15%);

— Мейл.ру (до 15%);

— Русская аквакультура (до 15%);

— Обувь России (до 10%).

Риски решил страховать тремя способами:

1. FXCN (взял на 10% портфеля);

2. Шорт фьючерса Мосбиржи на 50% портфеля (половину вчера открыл по 2825);

3. Набор коротких облигаций (дюрация до 5 лет, на 15% портфеля).

Из облигаций рассматриваю такие варианты:

— фонд FXRU — корзина еврооблигаций надёжных российских компаний, номинированная в долларах (доп. доходность при девальвации рубля) по цене до 988;

- ЧТПЗ 1P5 (RU000A101WB4) по цене до 98,8%;

— ТКХ БП1 (RU000A0ZYCR1) по цене до 102,1%;

На волатильности после выборов хочу прикупить подешевле следующие бумаги:

— Система (до 15%);

— Совкомфлот (до 10%);

— М. Видео (до 15%);

— Мейл.ру (до 15%);

— Русская аквакультура (до 15%);

— Обувь России (до 10%).

15.10.2020

- 15 октября 2020, 17:53

- |

Последние дни был бурный рост (Полиметалл, Совкомфлот, М.Видео и немного Мейл.ру), сегодняшний откат съел вчерашний заработок. Обидно, но нефиг было столько дней тянуть кота за эти.

Впереди выборы в США и ухудшение ситуации с коронавирусом, в связи с этим решил снизить риски в портфеле:

По выборам аналитики сходятся в том, что рынок США отрастёт, но пройдёт через период волатильности. В случае победы байдена наш рынок сползёт вниз, ибо тот — не самый дружественный к нам кандидат. По эпидемии взгляд на полгода радужный, но дно второй волны, мне кажется, ещё впереди. Так что лучше фиксировать что можно:

1. Срезал половину Совкомфлота до 7,5%. Забрал заработанное, остальное подержу до НГ;

2. Снизить долю в Полиметалле до 5% портфеля;

3. М.Видео — до 9%

В результате должно получиться около 30% в деньгах.

Вижу 3 варианта действий:

1. Купить облигации с короткой дюрацией, передержать волатильность;

2. Хеджироваться через фьючерсы на нефть/доллар/индекс ММВБ;

3. Видел интересную идею с покупкой индексов Китай и Германии. С Германией очень сомнительно на фоне ужесточения ограничений по эпидемии, но с Китаем мне нравится. Это защитит от колебаний доллара и, в то же время, позволит заработать на росте рынков после выборов.

Впереди выборы в США и ухудшение ситуации с коронавирусом, в связи с этим решил снизить риски в портфеле:

По выборам аналитики сходятся в том, что рынок США отрастёт, но пройдёт через период волатильности. В случае победы байдена наш рынок сползёт вниз, ибо тот — не самый дружественный к нам кандидат. По эпидемии взгляд на полгода радужный, но дно второй волны, мне кажется, ещё впереди. Так что лучше фиксировать что можно:

1. Срезал половину Совкомфлота до 7,5%. Забрал заработанное, остальное подержу до НГ;

2. Снизить долю в Полиметалле до 5% портфеля;

3. М.Видео — до 9%

В результате должно получиться около 30% в деньгах.

Вижу 3 варианта действий:

1. Купить облигации с короткой дюрацией, передержать волатильность;

2. Хеджироваться через фьючерсы на нефть/доллар/индекс ММВБ;

3. Видел интересную идею с покупкой индексов Китай и Германии. С Германией очень сомнительно на фоне ужесточения ограничений по эпидемии, но с Китаем мне нравится. Это защитит от колебаний доллара и, в то же время, позволит заработать на росте рынков после выборов.

08.09.20

- 08 сентября 2020, 22:30

- |

Итак, пора возвращаться)

Пока меня не было, успела начаться и закончиться свадебная кутерьма, лежание брёвнышком в Челябинской области и выход на новую работу.

Пора приниматься за любимое)

Сейчас около 15% в кеше, остальное — в долгосрочных акциях. Если будет просадка — докуплюсь.

Смотрю на Русскую Аквакультуру и Русал.

Пока нужно вникнуть в то что происходит и чего ждать в ближайшие пару месяцев.

Пока меня не было, успела начаться и закончиться свадебная кутерьма, лежание брёвнышком в Челябинской области и выход на новую работу.

Пора приниматься за любимое)

Сейчас около 15% в кеше, остальное — в долгосрочных акциях. Если будет просадка — докуплюсь.

Смотрю на Русскую Аквакультуру и Русал.

Пока нужно вникнуть в то что происходит и чего ждать в ближайшие пару месяцев.

03.08.20

- 03 августа 2020, 10:14

- |

Несколько упустил ситуацию на рынках, поэтому сегодня без резких движений.

Лучше стоять на месте, чем вслепую ходить по лесу — можно ноги переломать.

Лучше стоять на месте, чем вслепую ходить по лесу — можно ноги переломать.

теги блога Рустам Давлетшин

- библиотека

- дневик

- дневник сделок

- журнал

- журнал сделок

- литература

- разбор

- Русская аквакультура

- торговый

- торговый дневник

- фундаментальный анализ