Serg_V

Рабочий алгоритм управлением позицией

- 24 февраля 2020, 12:19

- |

Приветствую!))

Появилось немного времени….решил поднять свои прошлые и текущие наработки. Подгрузил в ТС лаб и глянул что как по факту отработало на текущем рынке.

Одна из не новых идей работы на прорыв волатильности. Сейчас использую ее для управления позицией в опционных конструкциях. Так же она стоит в портфеле алгоритмов

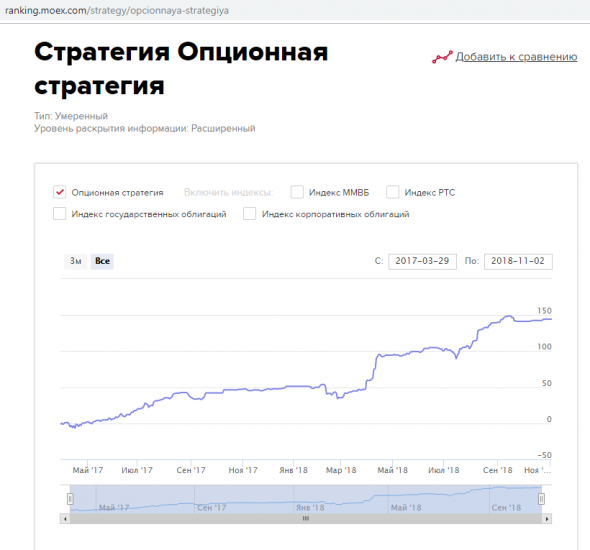

Ниже моя динамика работы опционами + данный алгоритм управление позицией (не путать с дельта хеджированием)

http://ranking.moex.com/strategy/opcionnaya-strategiya

Конечная просадка связана чист с технической невозможностью закрытия позиции из за повышения ГО биржи. И она восстановлена за 2,5 мес, но Мосбиржа перестала вести трансляцию данного счета (видимо из за большой волатильности счета). Что бы не повторять моих ошибок советую ГО открывать не более 50%.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 3 )

Оцион RI уникальная ситуация

- 13 февраля 2020, 20:27

- |

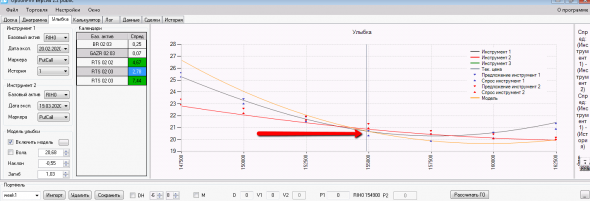

На Ri экспирация февраль наблюдаю уникальную ситуацию. IV упала на 3%, Сейчас 21%. HV базов актива 20%.

Какие варианты по конструкции отработать до следующего четверга. Расчет на движения и рост волы???

Восстановление после травмы...альтернатива спорт зала

- 10 февраля 2020, 07:25

- |

Пост будет полезен тем кто хочет восстановить суставы без операции...

Больше двух лет назад получил травму колена (разрыв передней крестообразной связки).

Долго восстанавливал, готовил к операции (массаж травматолога, тренажеры). Но операция делать не стал (трансплантация связки)

по некоторым причинам, в частности, длительное послеоперационное восстановление.....

Далее стал ходить в спорт зал и закачивать мышцы вокруг колена… но эффект не тот, слабость в суставе и мышцах. Знакомые посоветовали центр Бубновского. Сделал УЗИ, показало что связка не полностью разорвана, т.е заниматься можно.

Сейчас посетил несколько занятий. по нарастающей увеличиваю нагрузку на колено и на другие мышцы и суставы. Поразило количество тренажеров разного функционала....

Вообщем советую всем кто восстанавливается после травм и ведет сидячий образ жизни.

RusAlgo Итоги января

- 01 февраля 2020, 16:30

- |

Здравствуйте!

Публикуем итоги января. Год в целом начался хорошо. Порадовал стабильными движениями и долгожданным ростом волатильности по основным ликвидным инструментам Срочного рынка. По итогу 2019 г все алгоритмы оставили, внесли несколько новых фишек. Добавили трендовый алгоритм на Brent. Почти полностью исключили опционы ( из-за низкой ликвидности и роста коммисси).

Все это статистически позволило улучшить параметр доходность/максимальная просадка.

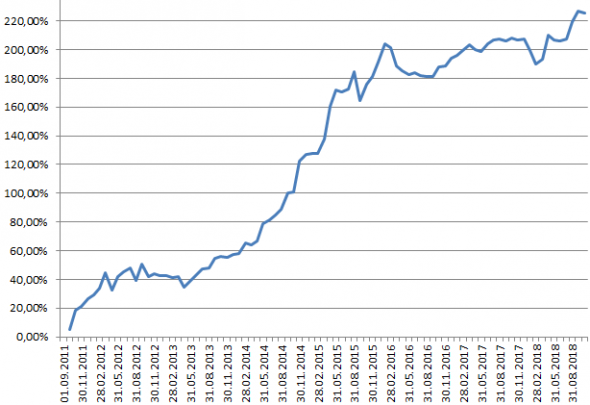

Ниже эквити января одного из счетов. Заданная просадка 30%, с учетом комиссии брокера и биржи.

Брокер Алор позволяет в качестве ГО держать USD, что дает возможность делать долларовую доходность (как многие любят). На рублевую вариационную маржу докупаем USD каждый месяц/квартал при положительной динамике.

Впереди много событий, по нашему мнению волатильность сохранится и продолжит рост.

Всем удачи!

АлгоИтоги 2018

- 07 января 2019, 14:49

- |

Чуть с опозданием подбили итоги года. Год в целом оказался неплохой, движения на рынке были, на них удалось заработать. К сожалению, были и ошибки. Далее будет много графиков с разными цифрами и пояснения к ним.

Основное – это самый крупный счет на несколько сотен тысяч долларов, который управлялся комплексным подходом. Т.е. часть объема аллоцирована на алгоритмическую торговлю фьючерсами, часть торгуется на опционах и часть на сделки по акциям с различным горизонтом.

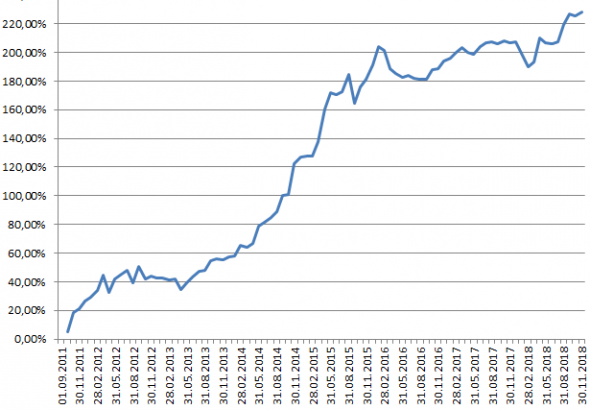

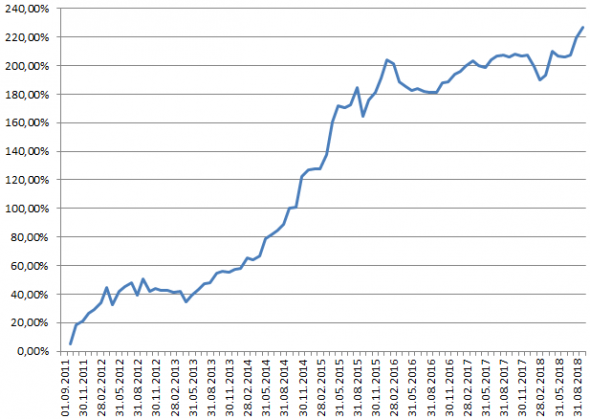

За год результат по данному счету +14.63% при просадке -17.9%, за 7.5 лет +222.32% при максимальной просадке -22.65%.

Риск по данному счету ограниченный, поэтому объемы стоят далеко не максимальные. Соотношение дохода к просадке по году плохое, это к слову об ошибках: просели долгосрочные инвестиционные позиции в акциях, алгостратегия на акциях застагнировала, с комиссиями и проскальзываниями ушла в минус, в феврале на опционах поймали неприятную просадку на повышенном объеме, до 3 квартала на фьючерсном алгопортфеле был аллоцирован относительно небольшой лимит. Все это негативно повлияло на результат. Выводы сделали… Тем не менее, восьмой год подряд закрыт в плюс.

( Читать дальше )

Результаты в ноябре 2018

- 02 декабря 2018, 07:54

- |

Отдельно по опционной стратегии из рэнкинга управляющих результат за месяц -2.07%, с момента запуска +143.57%.

( Читать дальше )

Доходность в октябре

- 03 ноября 2018, 15:14

- |

Отдельно по опционной стратегии результат за месяц +2.88%, с момента старта в рэнкинге управляющих доходность +145.45%.

( Читать дальше )

Результаты торговли в 2018 году

- 30 сентября 2018, 14:56

- |

Всем привет! Давно не писали о результатах… исправляюсь!

Динамика доходности опционной стратегии уже давно висит в рэнкинге управляющих Мосбиржи.

За все время доходность +142,57% при максимальной просадке -20.12%. В торговле используются только опционные конструкции плюс управление дельтой.

По основному счету (откуда накапливаем статистику с 2011 года) результат скромнее, с начала года +18,94%. Данные обновляем у себя на сайте каждый месяц (http://rusalgo.ru/investor.html ). Сайт кстати теперь на новом домене, старый домен и почта безвозвратно утеряны :( Результат хуже, т.к. и риски совсем другие, и счет управляется комбинированными методами (лимиты раскиданы по алгопортфелю, опционам и инвестиционным позициям в акциях).

( Читать дальше )

Итоги управления счетом в 2017 году

- 11 января 2018, 13:44

- |

( Читать дальше )

теги блога Serg_V

- algo

- algotrading

- ETF

- tslab

- алгоритмический трейдинг

- Алготрейдинг

- банки

- брокеры

- валюта

- ВИМ Ликвидность

- вопрос

- выбор брокера

- доверетильное управление

- доверительное управление

- ДУ

- здоровье

- итоги

- ищу инвестора

- мошенничество в особо крупном размере

- мтс

- Нефть

- Норд Капитал

- Облигации

- опционы

- роботы

- система

- торгвая стратегия

- торговые алгоритмы

- торговые роботы

- торговые роботы на продажу

- торговый робот

- трейдинг

- Тслаб

- фьючерс нефти