Drozdov.S

Утренний обзор

- 24 июля 2017, 08:00

- |

По сообщениям агенства Bloomberg члены Палаты представителей американского Конгресса добились определенных подвижек в согласовании законопроекта о новых санкциях против России, и голосование по нему может пройти уже на этой неделе, заявил журналистам в четверг председатель комитета по регламенту нижней палаты Пит Сешнс.

Сешнс подтвердил, что конгрессмены согласны с мыслью о необходимости скорректировать влияние санкций на нефтегазовую отрасль.

Палата представителей уходит на летние каникулы с 31 июля, и следующая неделя — последний шанс утвердить санкции до осени.

Как сообщалось, законопроект S.722 был принят в июне верхней палатой Конгресса большинством в 98 голосов из 100, но дальнейшее прохождение затянулось из-за споров верхней и нижней палат, республиканцев и демократов, Сената и Белого дома. Главная причина расхождений — положение, предоставляющее Конгрессу право заблокировать односторонние действия президента, если тот захочет ослабить или снять ограничительные меры.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 21 )

Baker Hughes - 1 вышка

- 21 июля 2017, 20:03

- |

Решил выложить данную инфу т.к никто в 20.00 не выкладывал...

много полезной инфы скидывал сегодня в Твиттер

@DrozdovS1

Члены Палаты представителей американского Конгресса добились определенных подвижек в согласовании законопроекта о новых санкциях против России, и голосование по нему может пройти уже на следующей неделе, заявил журналистам в четверг председатель комитета по регламенту нижней палаты Пит Сешнс.

Как сообщает агентство Bloomberg, П.Сешнс, представляющий штат Техас, подтвердил, что конгрессмены согласны с мыслью о необходимости скорректировать влияние санкций на нефтегазовую отрасль.

Палата представителей уходит на летние каникулы с 31 июля, и следующая неделя — последний шанс утвердить санкции до осени.

Как сообщалось, законопроект S.722 был принят в июне верхней палатой Конгресса большинством в 98 голосов из 100, но дальнейшее прохождение затянулось из-за споров верхней и нижней палат, республиканцев и демократов, Сената и Белого дома. Главная причина расхождений — положение, предоставляющее Конгрессу право заблокировать односторонние действия президента, если тот захочет ослабить или снять ограничительные меры.

эту инфу скидывал еще до открытия торгов.

ЦБ выявил факты манипулирования рынками облигаций ГПБ, "Башнефти", "Алросы" и Альфа-банка

- 20 июля 2017, 14:22

- |

«Банк России установил факт манипулирования на торгах ПАО „Московская биржа“ в 2014 и 2015 годах рынками облигаций „Газпром“ КО4, „Алроса“ БО1, „Алроса“ БО2, „Альфа“ БО-7, „Альфа“ БО-9 и „Башнефть“ 07… В указанный период между ОАО „МСП-72“ и ЗАО „Заказчик-Л“ неоднократно совершались однотипные сделки с признаками манипулирования рынком на торгах 22 облигациями», — говорится в сообщении.

Поясняется, что сделки заключались на основании встречных заявок с совпадающими параметрами и разницей во времени выставления преимущественно менее 30 секунд. При этом «Заказчик-Л» систематически несло убытки от заключения сделок, а «МСП-72» получало положительный финансовый результат.

Генеральным директором обеих компаний во время совершения сделок являлся Игорь Васильев, который лично выставлял заявки по брокерским счетам «МСП-72» и «Заказчик-Л». Кроме того, были установлены родственные связи между Васильевым и владельцами «Заказчик-Л».

«Васильев Игорь Евгеньевич мог совершать названные выше сделки с целью вывода денежных средств с брокерского счета ЗАО „Заказчик-Л“ либо создания видимости убытков, понесенных ЗАО „Заказчик-Л“ от заключения сделок на организованных торгах, для снижения налогооблагаемой базы. Данные действия Васильева Игоря Евгеньевича по управлению торговыми счетами привели к существенным отклонениям цены облигаций и являются манипулированием рынком», — говорится в сообщении.

( Читать дальше )

АФК СИСТЕМА. Взгляд.

- 20 июля 2017, 12:20

- |

Часто в блогах и комментариях вижу мнения насчет данного эмитента. Решил поделится своим.

Итак. Что из себя представляет АФК система? По сути это управляющая компания с набором активов, другими словами для инвестора покупка «Системы» это практически тоже самое, что отдать деньги под управление брокеру, риски практически те же.

Но в свете всем известных событий бумага на мой взгляд окончательно потеряла привлекательность для среднесрочных и тем более долгосрочных вложений, т.к г-н Евтушенков уже не первый раз попадает в конфликтную ситуацию с окологосударственными структурами.

Если два года назад ему удалось решить конфликт, то сейчас похоже, что за него взялись всерьез и на долго.

Не стоит забывать и о том, что как правило УК работают с привлечением заемного капитала, а значит при усилении негатива могут иметь место маржинколы и судя по всему, что на время разбирательств арестованы основные активы такой сценарий исключать нельзя, т.к складывается впечатление, что Евтушенкова специально отрезают от денежного потока для создания трудностей в выплате предъявленной претензии от Роснефти.

( Читать дальше )

Утренний обзор

- 20 июля 2017, 08:01

- |

По оценкам аналитиков ЕЦБ в заявлениях по итогам июльского заседания начнет подготовку рынков к скорому отказу от программы количественного смягчения.

При этом он не станет менять ключевые процентные ставки. Таким образом, базовая процентная ставка по кредитам останется на нулевом уровне.

Эксперты практически полностью уверены в том, что ЕЦБ начнет сокращать объемы ежемесячного выкупа активов в рамках QE с нынешних 60 млрд евро в ближайшее время, но не в этом месяце.

Как пишет ABC News, глава банка Марио Драги, который традиционно выступит после окончания заседания, вряд ли озвучит «дорожную карту» по сворачиванию стимулирующих мер в четверг. Большей ясности относительно сроков отказа от QE можно ожидать на следующей встрече руководства ЕЦБ, которая завершится 7 сентября.

Причина того, что мало кто ожидает действий от руководства банка прямо сейчас, проста: М.Драги и его коллеги хотят избежать резкой реакции рынков на внезапные действия.

Как отмечают аналитики Barclays, после выступления главы ЕЦБ в Синтре фьючерсный рынок стал указывать на возможность увеличения ставки по депозитам в следующем году на 10 базисных пунктов по сравнению с 3 б.п. до этой речи.

The Financial Times и Bloomberg также пишут о том, что все больше экспертов ожидают от ЕЦБ объявления об отказе от стимулирующих мер по итогам сентябрьского заседания. При этом собственно сворачивание QE начнется в 2018 году.

Нынешняя встреча будет в значительной степени посвящена обсуждению того, как много у ЕЦБ пространства для маневра по отказу от ультрамягкой денежно-кредитной политики таким образом, чтобы не навредить экономическому росту, который продолжается более четырех лет.

«ЕЦБ пытается добиться выхода из QE без истерики. Это означает, что сворачивание будет медленным», — полагают в ABN Amro .

Решение об уровнях процентных ставок и параметрах программы QE будет обнародовано ЕЦБ в 14:45 МСК, а в 15:30 МСК начнется традиционная пресс-конференция М.Драги.

Goldman Sachs рекомендует инвесторам фиксировать прибыль по carry trade с валютами EM, включая рубль т.к потенциал дальнейшего роста валют развивающихся стран в настоящее время представляется ограниченным.

В целом Goldman сохраняет позитивную оценку валют emerging markets, но аналитики инвестбанка считают, что в предстоящие месяцы рубль, реал и рупия вряд ли заметно подорожают.

Нефть.

( Читать дальше )

Индекс РТС vs РИ спред

- 19 июля 2017, 10:56

- |

Из за продолжающихся отсечек, в том числе такого тяжеловеса как Газпром спред между индексом РТС и фьючерсом на него (ри), из бэквордации перешел в контанго. В связи с этим уровни РИ смещаются на + 1000 — 1100 п.

Сегодня «Утренний обзор» не выпускал по техническим причинам, за что прошу прощения у моих читателей.

Кое какие мысли скинул в Твиттер

@DrozdovS1

Всем удачных торгов!

Для подписавшихся на мой Твиттер оперативно постараюсь выложить данные по запасам нефти от EIA в 17.30

Утренний обзор

- 18 июля 2017, 08:03

- |

По оценкам экспертов Goldman Sachs развивающиеся экономики будут выглядеть лучше развитых, однако недавнее улучшение данных по последним, а также текущие финансовые условия и низкие цены на сырье несколько ограничат темпы экономического роста в EM. Развивающиеся страны, как и их активы вошли в стадию роста в конце прошлого года, однако в ближайшее время вероятно замедление его темпов, что сделает «carry» более привлекательной.

В банке считают, что наибольшее замедление темпов экономического роста угрожает России. Деловая активность в других сырьевых развивающихся странах, вроде Бразилии, Малайзии и Чили, также может снизиться, а наиболее устойчиво выглядят Турция, Польша, Чехия и Венгрия.

Вышедшая вчера статистика по Китаю показала, что экономика Поднебесной во втором квартале выросла на 6.9%, превысив целевой уровень. Таким образом, в этом году ВВП может показать годовой прирост впервые с 2010 года. В прошлом году экономика страны выросла на 6.7%.

Тем не менее в среднесрочной перспективе есть риски растущего долга и избыточных мощностей в нескольких производственных сегментах.

Эксперты опасаются перегрева на рынке недвижимости в крупных городах.

На национальной конференции по финансовой работе, которая завершилась в минувшее воскресенье, президент Си Цзиньпин снова указал на необходимость контролировать финансовые риски и сдерживать избыточные объемы кредитования, особенно на государственных предприятиях. Как отметили в Национальном бюро статистики, рост на уровне 6.9% показывает, что китайская экономика стала «более стабильной, координированной и устойчивой». Но при этом агентство добавило, что «по-прежнему присутствует немало внешних факторов нестабильности и неопределенности, а также долгосрочных структурных расхождений внутри страны».

ЕЦБ на этой неделе займет выжидательную позицию, готовясь начать выход из программы покупки активов в сентябре, пишет агенство Bloomberg. Согласно прогнозам, процесс начнется в январе и займет два месяца (ранее предполагалось, что ЦБ управится быстрее, за семь месяцев).

Тем не менее у экспертов нет единого мнения относительно того, начнет ли Драги и его коллеги готовить рынки к неизбежному ужесточению уже в этот четверг, например, отказавшись от упоминания о расширении стимулов «при необходимости».

Нефть.

( Читать дальше )

Утренний обзор

- 17 июля 2017, 08:03

- |

Шансы на третье повышение базовой процентной ставки Федеральной резервной системой в 2017 году сократились до уровня менее 50% на фоне разочаровывающих данных об инфляции и розничных продажах.

Котировки фьючерсов на уровень ставки предусматривают 48,8%-ную вероятность еще одного ее подъема в этом году, свидетельствуют данные Bloomberg.

Накануне такая вероятность оценивалась рынком в 54%.

На текущей неделе рынки будут следить за отчетом по прибылям от Bank of America и Goldman Sachs. В четверг в фокусе окажутся заседание ЕЦБ по монетарной политике, эксперты не ждут от регулятора изменения уровней ставок, более того предполагают, что риторика будет мягче чем три недели назад когда Марио Драги переполошил инвесторов на рынке облигаций заявлением о победе над дефляцией и добавил, что регулятор может скорректировать в этой связи параметры своей политики и применяемые инструменты.

Так же в четверг Банк Японии огласит свое решение по монетарной политике и опубликует квартальный прогноз, а после заседания глава ЦБ Курода проведет пресс-конференцию.

Нефть.

( Читать дальше )

Утренний обзор

- 14 июля 2017, 08:01

- |

На торгах в четверг индекс DJIA достиг рекордного уровня .

Инвесторы ждут начала очередного сезона отчетов крупных американских корпораций. Сегодня свои финансовые результаты опубликуют такие банки, как JPMorgan, Citigroup и Wells Fargo.

Федеральной резервной системе (ФРС) потребуется много времени, чтобы вернуться к портфелю активов, который включает только гособлигации, заявила председатель Федрезерва Джанет Йеллен, отвечая на вопросы членов комитета Сената по банковским услугам.

«Никогда нельзя быть уверенным в том, что еще одного финансового кризиса не будет», — считает Дж.Йеллен. В связи с этим она не готова поддержать смягчение требований для системно значимых банков США.

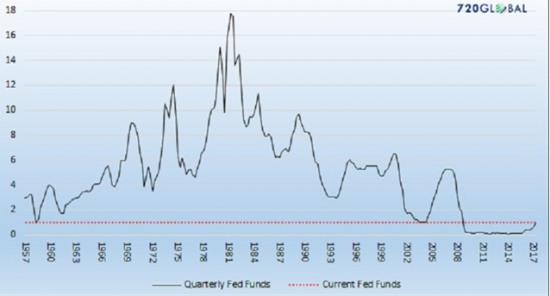

Так же накануне глава Федрезерва заявила, что американский регулятор намерен продолжить политику постепенного повышения базовых процентных ставок в ближайшие несколько лет, при этом ставки не будут повышены до уровней, которые наблюдались в предыдущих бизнес-циклах.

Статистические данные с 1955 года показывают, что комфортный на взгляд ФРС диапазон ставки находится у отметок 1,25-1,75%. таким образом можно предположить, что в ближайшем будущем экономика США будет расти темпами не выше 2,5%. В прошлые годы рост ВВП в 2%-2,5% считался «почти рецессионным».

( Читать дальше )

Пассивные vs активные фонды.

- 12 июля 2017, 15:23

- |

Усиливается ощущение, что в мире управления активами теперь существует Vanguard, а рядом с ним все остальные, отмечает MarketWatch. Это обусловлено, в частности, переходом предпочтений инвесторов на «пассивные продукты», которые просто следуют за движением таких индексов, как Standard & Poor's 500, с активно управляемых инвестиций, нацеленных на то, чтобы обгонять темпы роста рынка.

Статистика неоднократно показывала, что фонды пассивных инвестиций демонстрируют более хорошие результаты, чем активные, особенно в долгосрочной перспективе. При этом, что немаловажно, комиссия пассивных фондов обычно бывает ниже. Так, Vanguard берет $4 с каждых $10 тыс. инвестиций, что считается одним из самых низких показателей в отрасли.

По данным Morningstar, которая изучила результаты 852 фондов, всего 5 из них в этом году зафиксировали приток средств в объеме свыше $10 млрд. Отток инвестиций был отмечен у более чем половины фондов — у 439, в том числе крупнейшие потери понес Franklin Templeton Investments — $11,24 млрд.

( Читать дальше )

теги блога Drozdov.S

- итоги недели

- Bitcoin

- EUR\USD

- Goldman Sachs

- IMOEX

- OZON

- RGBI

- S&P500

- S&P500 фьючерс

- S@P500

- tesla

- vk

- акции

- Алроса

- аналитика

- АФК Система

- аэрофлот

- банки

- биткоин

- Биткойн

- вебинар

- ВТБ

- Газпром

- Газпромнефть

- доллар

- Доллар рубль

- ецб

- золото

- инвестиции

- Индекс МБ

- Индекс МосБиржи

- ключевая ставка ЦБ РФ

- КНДР

- кризис

- курс рубля

- лукойл

- магнит

- макро

- мастер банк

- мечел

- ммвб ртс нефть

- ММК

- мосбиржа

- мосбиржа.ртс

- мтс

- Нефть

- нефть ммвб ртс

- нефть ммвб ртс си

- нефть.ммвб.ртс

- нлмк

- Новатэк

- Норникель

- обзор рынка

- облигации

- опек+

- опрос

- офз

- оффтоп

- Позитив

- Полиметалл

- Полюс

- Роснефть

- ртс

- рубль

- Русал

- рынки

- рынок

- Рынок - взгляд

- Самолет

- санкции

- сбер

- сбербанк

- северсталь

- Сегежа

- Сергей Дроздов

- серебро

- Сирия

- система

- Совкомбанк

- Совкомфлот

- сургут

- Сургут пр

- Т-Банк

- татнефть

- Тинькофф

- торговые сигналы

- Трамп

- Транснефть

- трейдинг

- уровни

- утренний обзор

- утренний обзор.рынки

- форекс

- ФР РФ

- ФРС

- фьючерс mix

- ЦБ РФ

- шорты

- юань

- Яндекс