Блог им. SimpleTrading |🛍Инфляция. Есть предпосылки к снижению?

- 13 марта 2025, 20:45

- |

Инфляция в РФ с 4 по 10 марта 2025 года составила 0,11%, после 0,15% неделей ранее.

За январь-февраль 2025 год потребительские цены в РФ выросли на 2,05%, что пока все еще не близко к таргету ЦБ. Хотя если сравнивать месяц к месяцу, динамика выглядит положительно: январь — 1,23%, февраль — 0,81%. Что по разбивке за февраль:

🟢Продовольственные товары: 1,27%

🟢Непродовольственные товары: 0,26%

🟢Услуги: 0,81%

Стоит отметить более сильный рост отдельных позиций: картофель — на 7,0%, виноград — на 6,1%, капуста и помидоры — на 4,6%, огурцы и бананы — на 3,4%, рыба мороженная — на 3,2%, пиво — 3,0%, водка и шоколад — на 2,9%.

🔎По динамике январь-февраль понятно. Что по мартовской динамике? С начала месяца рост цен к 10 марта составил 0,17%. Иными словами, март тоже может показать положительную тенденцию на снижение инфляции к февралю.

Однако, ЦБ требует устойчивости снижения инфляции. Базовый сценарий предполагает более продолжительный период поддержания жесткого ДКП. Пик ждут все также в апреле-мае.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. SimpleTrading |🗣Инфляция снижает темпы? ЦБ не будет повышать ставку?

- 06 февраля 2025, 19:24

- |

В России с 28 января по 3 февраля рост потребительских цен замедлился до 0,16% с 0,22%

С начала года к 3 февраля потребительские цены выросли на 1,3%, с начала месяца — на 0,07%. В годовом выражении впервые за длительное время инфляция остановилась на отметке 10,14%.

🥑Рост цен на плодоовощную продукцию составил 0,8%, где самый весомый рост был на огурцы — на 2,4% и яблоки — на 0,8%. В некоторой продукции мы видим и снижение цен: морковь — на 1,1%, свеклу — на 0,5% и куриные яйца — на 0,5%.

Напомним, официальный прогноз ЦБ (от октября) по инфляции на 2025 год равен 4,5-5,0%. Однако, даже при снижении темпов роста инфляции, текущая цель выглядит труднодопустимой. Аналитики, опрошенные ЦБ, и вовсе повысили прогноз по инфляции до 6,8%.

Рынок на постмаркете отреагировал позитивно, особенно компании с долгом. Понять можно: все ближе к 14 февраля, мы видели плавное снижение индекса и местами пессимистичный настрой по ставке.

🔴Можно ли сказать что теперь ставку точно не повысят? В любом случае нет. И хоть консенсус прогноз закладывает удержание текущей ставки, мы вряд ли сможем залезть в голову Эльвиры Набиуллиной. 20 декабря, как яркий пример неожиданности.

( Читать дальше )

Блог им. SimpleTrading |🫢Инфляция больше не тревожит рынок?

- 30 января 2025, 21:15

- |

Инфляция в РФ с 21 по 27 января составила 0,22%, в годовом выражении превысила 10,14%.

Темпы все еще высоки, но радует, что хотя бы не видим разгона. Предыдущая неделя показала 0,25% и постмаркет улетел вниз. А сейчас рынок вообще никак не отреагировал. Складывается ощущение, что рынок привык и понимает текущую ситуацию в экономике.

☹️С одной стороны это плюс, ведь глобально ничего не меняется. Снижение кредитования продолжает охлаждать экономику, но проблема предложения в стране, отсутствие доступа к международным рынкам капитала и дефицит кадров никуда не ушли.

В лидерах роста цен среди продовольственных товаров: огурцы (1,1%), картофель (0,9%) водка (1%), сыры (0,9%) и черный чай (0,8%). Среди не продовольственных: смартфоны (0,3%) электропылесосы (0,6%), телевизоры (0,4%), иномарки (0,3%).

Глава департамента ЦБ также сделал акцент на «эффекте низкой базы» предыдущего года, именно поэтому мы будем видеть рост показателя годовой инфляции. Продолжаем ждать тот самый апрель, где по словам ЦБ инфляция достигнет пика.

( Читать дальше )

Блог им. SimpleTrading |📈Инфляция - любимец спекулянтов

- 23 января 2025, 20:47

- |

В период с 14 по 20 января, прирост инфляции составил 0,25%

Недельные данные все еще высоки, если говорить о целевых таргетах ЦБ. Однако динамика снижения инфляции видна невооруженным глазом, учитывая какие цифры мы видели в предыдущие месяцы.

Замедление видно в росте цен на плодоовощную продукцию (0,5%), которая сезонно росла к концу года. Больший рост показали не продовольственные товары, в том числе из-за индексации цен. Например, новые российские автомобили подорожали почти на 2%.

😱Рынок негативно воспринял данные по инфляции, скорректировавшись на постмаркете на 1,5%. Вероятно, из-за преодоления психологической отметки по годовой инфляции: 10,04%. Двухзначная инфляция — вещь неприятная.

Однако, вся эта ситуация с еженедельной волатильностью на фоне данных по инфляции, на наш взгляд, аттракцион для спекулянтов. Давайте честно: текущие темпы выглядят вполне логичными, и даже сам ЦБ говорил об этом заранее.

Регулятор еще в конце года дал прозрачный ответ: годовая инфляция продолжит расти в начале 2025 года, а пик ожидаем примерно в апреле. Да и в целом, мало кто верил что ставку начнут снижать с февраля.

( Читать дальше )

Блог им. SimpleTrading |🟢Ставка сохранена. Тезисы ЦБ и план действий

- 20 декабря 2024, 17:01

- |

Остановимся на важных комментариях от Эльвиры Набиуллиной:

🔈 «Произошло более существенное ужесточение денежно-кредитных условий, чем предполагалось».

Очень похоже, что на решение ЦБ повлияли высшие силы. Владимир Путин уже не раз подчеркивал, чтобы ЦБ не играл в одиночку.

🔈 «ЦБ нужно время, чтобы оценить устойчивость замедления кредитования, в феврале оценим целесообразность повышения ставки»

Это здравый поинт, учитывая что влияние ставки происходит в течении 3-6 кварталов. Процесс запущен, стоит понаблюдать, а не продолжать дальше убивать экономику.

🔈 «На заседании рассматривались три варианта — сохранение ставки, повышение до 22% и повышение до 23%»

Радует, что риторика ЦБ не подразумевала повышение выше 23%. Возможно, цикл повышения еще не закончен, но мы видим некоторое замедление в принятии решений.

🔈«Нам важно избежать крайних сценариев. Нельзя дать экономике дальше перегреваться. При этом нужно избежать переохлаждения.»

Дальнейшие шаги будут более аккуратными, все внимание стоит обращать на темпы кредитования, недельную инфляцию и курс валют.

( Читать дальше )

Блог им. SimpleTrading |Инфляция. Рано радоваться текущим темпам

- 19 декабря 2024, 18:07

- |

Инфляция в РФ с 10 по 16 декабря составила 0,35%, годовая ускорилась до 9,5%. Российский рынок отреагировал позитивно на вечерней сессии.

Безусловно радует, что третью неделю подряд темпы роста инфляции снижаются. Однако, еженедельные 0,35% это все еще крайне высоко и очень далеко от таргета ЦБ.

Цены продолжают расти и ускоряться (+3,4%) в плодоовощной продукции. Как пример: огурцы стали дороже на 10,1%, помидоры — на 4,1%, капуста — на 2,9%, картофель — на 1,9%.

Заметен рост и в других товарах: яйца куриные — на 1,8%, мясо кур — на 1,7%, масло подсолнечное — на 1,2%. Цены на автомобильный бензин выросли на 0,3%, на дизельное топливо — на 0,4%.

Текущие «замедления» вряд ли дадут новые вводные для решения по ставке в пятницу. Для понимания того что инфляция действительно замедляется, мы должны увидеть более низкую и устойчивую динамику.

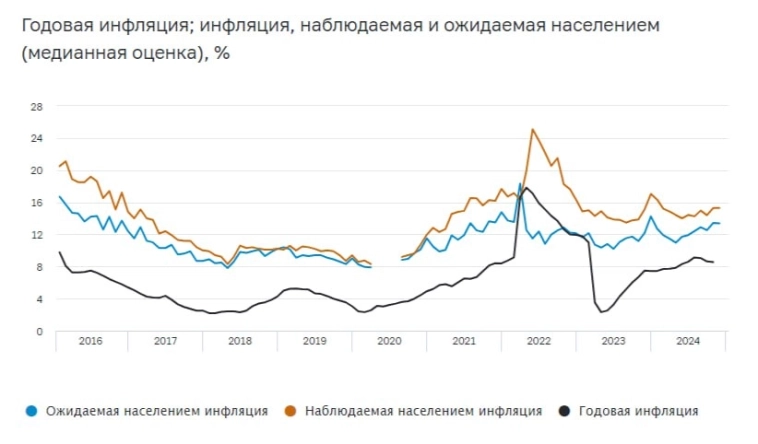

Также, важно отслеживать инфляционные ожидания граждан. Здесь все также наблюдается рост. Ожидания в декабре выросли до 13,9% с 13,4% в ноябре, обновив максимум 2024 года. Подобный опрос дает понять психологию и потенциальные действия россиян.

( Читать дальше )

Блог им. SimpleTrading |Инфляция все еще сильнее

- 12 декабря 2024, 20:24

- |

Инфляция в РФ с 3 по 9 декабря составила 0,48%

Уже четвертый месяц подряд инфляция только ускоряется. Если в октябре мы видели прирост на 0,75%, то инфляция за ноябрь составила 1,43%.

Цены продолжают расти. Основной прирост наблюдается в продовольственных товарах (+2,33% м/м). Плодоовощная продукция выросла в цене в ноябре на 10,35%.

Чуть меньший рост наблюдается в услугах (+1,31%), дизельном топливе (2,2%), и не продовольственных товарах (0,51%).

В ноябре выросла абонентская плата за сотовую связь на 15,5%. С начала месяца рост цен к 9 декабря составил 0,62%, с начала года — 8,76%.

Таким образом, инфляция с начала года на 9 декабря уже превысила действующий официальный прогноз ЦБ от октября на 2024 год в 8,0-8,5%.

Текущими темпами роста уже особо не напугаешь. Рынок спокойно реагирует на постмаркете, однако нисходящий тренд никуда не делся.

До решения по ставке ЦБ остается еще одна неделя. Однако, мало кто верит в то что за неделю мы увидим более позитивные данные.

( Читать дальше )

Блог им. SimpleTrading |Что не так с этой инфляцией?

- 05 декабря 2024, 19:10

- |

Рынок в нисходящем тренде и одна негативная новость аккуратно смещает другую. Сначала мы услышали что Минфин не закладывает дивиденды от Газпрома в бюджет 2025 года.

А теперь и новый разгон недельной инфляции. Инфляция в РФ с 26 ноября по 2 декабря составила 0,50% после 0,36% с 19 по 25 ноября. Годовой прогноз 8,0-8,5% может быть превышен уже на следующей неделе.

Мы видим продолжение роста цен на продукты. За период с 25 ноября по 2 декабря существенно выросла стоимость плодоовощной продукции: огурцы (9,5%), помидоры (6,7%), капуста (2,5%), лук (2,0%) и так далее.

Вероятно, ЦБ продолжит повышать прогноз по итоговой годовой инфляции. Сам факт повышения ставки в декабре уже видимо предрешен. Вопрос в количестве.

23% уже в рынке. А где то слышны и более ястребиные взгляды на следующее заседание. Все чаще говорят о Турецких и Иранских сценариях. Однако, стоит рассматривать ситуацию не так однобоко.

Все мы знаем что реальное влияние ставки наступает в течении 3-6 кварталов. Текущие значения, это показатель нашей экономики в период разгона.

( Читать дальше )

Блог им. SimpleTrading |Доллар. Еще одна цель закрыта! Куда дальше?

- 18 ноября 2024, 20:02

- |

Стратегию и точки входа смотри в ТГ канале!

Про доллар по 100 в этом году мы еще начали говорить пол года назад, когда все продавали актив на блокировке НКЦ. Мы держали позицию во фьючерсе на доллар, понимая вышеописанные риски.

Еще тогда было понятно: доллар менее 90 уже особо и не нужен. Дефицит бюджета, рост расходов государства, волатильность цен на нефть, все это рано или поздно начало бы ослаблять рубль.

Останавливала только растущая инфляция. Но ЦБ решил действовать по старинке: повышая ключевую ставку раз за разом. Параллельно разрешая экспортерам все меньше продавать валютную выручку.

Всех интересует главный вопрос: куда пойдем дальше? На наш взгляд, стоимость доллара будет болтаться в диапазоне 95-105 рублей в ближайшие месяцы. Граждане уже не так паникуют видя трехзначную стоимость, однако, к данной цене еще нужно привыкнуть.

Более точно можно будет сказать в начале следующего года, оценив влияние Трампа на геополитические конфликты и стоимость нефти, а также на деятельность ЦБ. На данный момент, мы обращаем внимание на главное: существующие тренды.

( Читать дальше )

Блог им. SimpleTrading |РОССИЯ📈 Обзор на неделю 04.11 - 10.11

- 04 ноября 2024, 21:11

- |

📌 $IRUS — основной индекс, за которым идут большинство акций

Завершилась ещё одна неделя, в течение которой наблюдался нисходящий тренд. Впереди нас ждёт не менее насыщенный период, в том числе выборы президента США. Мы уже давали свой анализ этого события на канале.

Что касается отечественной экономики, то на следующей неделе будут опубликованы важные данные по инфляции. Учитывая постепенный рост недельных показателей и усиление риторики Центробанка, говорить о снижении потребительских цен пока рано.

Тем временем, сам индекс вплотную приблизился к зоне поддержки, рекордно высокая ключевая ставка сделала свое дело, что заинтересовало инвесторов начать выкуп после недавнего снижения.

Сможет ли рынок развернуться на этой неделе? Давайте взглянем на ключевые показатели:

📌 MM1! — фьючерс на IMOEX, показывает настрой игроков, их прогнозы на дальнейшее движение рынка

Фьючерсы полностью отражают динамику индекса. Неделю назад они уже демонстрировали нисходящий тренд и выглядели хуже, чем IMOEX. Поэтому текущее падение стало ожидаемым продолжением. Индекс приближается к своей зоне поддержки, что говорит о возможности дальнейшего снижения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс