Перспектива развития компании 👆

Помимо развития Индийского направления, Европа по-прежнему закупает российский СПГ, но «тщательно его скрывает» 🤷♂️ к слову в январе поправки выросли на 13,5%

Особенно важно, что все покупатели СПГ по долгосрочному контракту продолжают сотрудничество, проблем со сбытом нет 🔥

Помимо прочего, компания нашла решение 💪 для обеспечения электроэнергией 1 и 2 очередей Арктик СПГ-2, а это ключевые проекты, вводе которых уже начнётся в конце 23 года

Несмотря на желание выплаты дивидендов, которые компания непрерывно платит с 2008 года ⚡️

Существует огромный риск ввода НДПИ, 🧐 тк дефицит бюджета серьёзный и покрывать его нужно 👆

Ведь пускай незначительно, но МинФин предложил вывести Газпром из налога на СПГ, который был повышен с 20% до 34%. 👉 а это закон рынка, если где-то прибыло, значит где-то убыло 👌

📌 Глобально, большие деньги выходят из компании, поэтому движения выше 1200 не вижу на текущий момент. Рост лишь на словах, а не цифрах отчета.📉

Авто-репост. Читать в блоге >>>

комментарии Дивидендный Обозреватель на форуме

-

🫣 Строительный рынок рушится. Льготы не помогают.

🫣 Строительный рынок рушится. Льготы не помогают.

Эталон показал не эталонные результаты за 2022 год:

👉 Новые продажи в кв и млн рухнули на -35% и -30% соответственно

👉 Количество контрактов снизилось на -25% и поступления ДС так же -28%

👉 Зато Средняя цена (квартиры) прибавляет не хилыми темпами — 261 721 руб./кв. м +10%

Только исходя из этой статистики – очевидно, что сектор ждут сложности, не смотря на восстановление во второй половине года. 🤷♂️

Безусловно, можно обратить внимание и на позитивные факторы, такие как 👇

Ввод в эксплуатацию вырос на 74% до 735 тыс. кв. м и стал рекордным 💪, только будущий ввод может замедлиться на фоне снижения контрактов, и повышения цены, за которую люди не особо стремятся покупать даже при наличии льгот.🫰

Безусловно, рыночные движение обсуловлено не только этим, но и перспективами 💰

🔥Эталон одна из самых дешёвых бумаг среди российских девелоперов.

👉 Коэффициент P/B ~ 0,3

👉 а показатель P/S ~ 0,2

👉 ну и P/FCF ~ -0,1.

Но и это не всё. Продолжение ⬇️

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> Уже подошли к границе падения 🫣

Уже подошли к границе падения 🫣

Безусловно радует:

👉 несмотря на то, что компании пришлось внести серьезные изменения в сбытовую стратегию, они смогли сохранить объем производства чугуна на том же уровне, что и в 2021 году, — 10,97 млн т.

👉 И то, что производство стали сократилось на 8% г/г, консолидированные продажи металлопродукции снизились всего на 2% г/г

📌 Важно отметить, что Северсталь развивается и в других направлениях, так компания получила грантовую поддержку Фонда «Сколково» на разработку двух крупных проектов в сфере импортозамещения иностранного ПО, что даст результат в будущем 🫰

💰 Но что касается результатов, то

P/E ~ 2,4 хуже, против 1,6 в среднем, да и P/B ~ 2,5, что в 2х выше среднего, а к описанию дивидендов выше 👆 Долг/капитал ~0,4, что так же хуже среднего в 0,35

👌 В то же время Северсталь у очень опасных коррекционных зон, чего не скажешь про ЭН+, которая сильно отстаёт в своём росте (Ранее — тут и тут и тут) который прибавил 15% с нашего поста 🔥

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> В ожидании денежного Магнита 🧲

В ожидании денежного Магнита 🧲

Уже отчитались почти все ретейлеры, показывая хорошие финансовые результаты 💪 (Х5 — тут, FXP — тут)

Сделал для вас сводную таблицу результатов, а так же хочу отметить, что сегодня интересны всего два актива в данном секторе

👉 X5 Retail

👉 Магнит

Как видим в сравнении, X5 показывает лучшие темпы, при этот, стоит отметить, что Магнит, по выручке за последние 5 лет растет в среднем на 13%, что уже лучше среднего, а 2022 год однозначно будет ускорением в плане результатов 👍

🏬 А торговая площадь, которая увеличивает охват посещений, в среднем на 12%, таким образом достигнет ~10 млн. квадратов

👉Онлайн продажи, на мой взгляд, буду важным триггером к росту в связи с развитием собственной платформы, а так же выхода на WB 😉

📌 По технике разбирал — тут, но достаточно взглянуть насколько Магнит отстал от своих товарищей 😉

Ждём апреля — традиционный месяц отчетности компании 💪

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> 🚢 Прибыль вернулась к уровню позапрошлого года, чему так рад рынок?

🚢 Прибыль вернулась к уровню позапрошлого года, чему так рад рынок?

Cовкомфлот, опубликовал МСФО за 9 мес. 2022 года. 💪

👉 Выручка +20%

👉 EBITDA +46%

👉 Чистая прибыль выросла в 15х и составила $321 млн

👉 Чистый долг -65%

Кажется, что у компании фееричный год, но…

🤷♂️ по сути вернулись на 2 года назад и на снижение долга повлияли новые обязательства 🤔 так как в публикации они утвердили программу облигаций.

Общая сумма всех облигаций, размещаемых в рамках программы, составляет 100 млрд рублей или 1.4-1.5 млрд $, а это потом вернет чистый долг на прежние отметки или выше 👇

Таким образом, результаты не особо дают надежды на возращение к уровням IPO, тк

🔸 EV/EBITDA была на уровне 4,5X, сейчас —3,5X, что, в целом, говорит о справедливой оценке по текущим.

🔸 P/E – 21,6, при средних 10

🔸 ROE – 1,6%, при средних — 2,6%

📌 При этом по технике отработали четко в рамках разбора октября (Ранее — тут)💪

Таким образом, новые покупки будут только после ретеста EMA😉

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> Дополнительная монетизация экосистемы💰

Дополнительная монетизация экосистемы💰

👉 МТС уведомил абонентов о повышении стоимости обслуживания. 🎁

👉 МТС уведомил абонентов о повышении стоимости обслуживания. 🎁

На простом примере 👇

В день Coca-Cola продаёт 1.8млн банок, поднимем цену на 1 цент = 70 копеек, это уже + 1.260.000₽ в день. 🤷♂️

Плюсом МТС запускает услугу по аренде телеком и IT-оборудования, а также ПО с последующим правом выкупа. 👍 По сути — лизинг для масштабирования бизнеса, при этом без трат на закупку собственных мощностей и в плюс Система создала компанию «Гуру Электроникс», которая будет в опт закупать электронику — смартфоны, планшеты и тд. А в рамках эко-системы МТС есть интернет-магазин, который будет это сбывать 😉

Только, P/E у компании на уровне 11,8, при ср.- 11, да и дивиденд последние два года снижается с 44,4р в 20, до 33,85 р. в 21. И по технике, компания подбирается к EMA снизу и перекупленными индикаторами, с выходящими деньгами по MFI.

На мой взгляд, на общем позитиве, цена может достигнуть локально 275, но среднесрочно на горизонте нескольких месяцев, все говорит о коррекции.

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> 🌐 В России появиться своя метавселенная?

🌐 В России появиться своя метавселенная?

💪 МТС создает фонд для развития собственной метавселенной объемом в $100 млн

👉 В метавселенной могут использоваться разные виртуальные сценарии — от организации концертов и туристических поездок в метавселенных до создания высокореалистичных неигровых персонажей 🤯 с привязкой к характеру пользователя и многих других.

Там же компания намерена продвигать свои и партнерские цифровые продукты, в том числе тарифы, 📱 подписки на книжный сервис и онлайн-кинотеатр.

Идея безусловно, очень крутая, но давайте к вернемся к мирскому. 👇

МТС с 1 февраля будет брать комиссию 1% за пополнение через сторонние сервисы. При оплате через СБП комиссия тоже будет — она составит 0,4% 💰

Очевидно, что МТС начинает занимать весомую долю в банковском — финтех секторе, так например Банк один из немногих, кто позволяет переводить деньги релоцировавшимся за границу взимая существенную комиссию, чуть ли не в 2% которая будет отражена в ближайших фин.результатах, 🫰 к слову, по данным, Россияне вывели 1,47 трлн. Даже если МТС занял в этом 10%, то прибыль финтеха равна около 3 млрд только за переводы заграницу 💵

Авто-репост. Читать в блоге >>> Отличные результаты, неопределённое будущее ждёт компанию

Отличные результаты, неопределённое будущее ждёт компанию

Fix Price 👨🏻🌾

Отчет за 2022 год показал хорошие результаты компании, если бы не одно но…

👉Выручка +20,5% гг и составила 277,6 млрд рублей

👉 Скорр. LFL продажи +11% гг

👉 Средний чек +13,9% гг

👉 Участники программы лояльности +28,7% гг

👉 Оптовая выручка выросла на 15,8% г/г и составила 31,4 млрд рублей.

При этом есть ряд огромных НО 👇

📌 Основной рост произошёл из-за роста количества магазинов +15.5% гг

💪 На это стоит обратить особое внимание, ввиду развития именно зарубежного бизнеса и особенно развития франчайзи, где прирост составил +20тыс. метров (ранее писал о преимуществах этой модели — тут)

Толко вот 🤷♂️ У Fix Price рост выручки замедлился до 14% по итогам последнего квартала.

Это в любом случае приведёт к снижению маржинальности.

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> Развитие форматов позволило заработать 🔥

Развитие форматов позволило заработать 🔥

Развитие дискаунтеров и собственных торговых марок набирает больше популярности и здесь FXP проигрывает только маркетплейсам 🤷♂️

При этом 👇 Fix Price продолжает придерживаться позиции о готовности возобновить выплату дивидендов. 💪 Таким образом, див. доходность могла бы быть 5-6% в год

Компания накапливает ДС на балансе, т.к. не платит дивы и при сохранении темпов, через год чистый долг станет отрицательным. 🤔 Да и рентабельность активов лучшая в секторе — на уровне 25%

Единственное, что останавливает от роста — дороговизна 🫰 т.к. окупаемость около 17х 😬 против, например X5 в 8х (ранее — тут)

📌 По технике компания готова к восходящему движению тк находится выше EMA, а так же пробила нисходящий канал, образовав двойное дно ☝️

Это может быть одной из интересных идей на 2023 год

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> 😢 Продажи в 2022 году рухнули

😢 Продажи в 2022 году рухнули

Продажи золота Polymetal в 2022 году показали снижение, а вместе с ними и выручка

👉 Общий объём производства Polymetal за 2022 год составил 1,712 млн унций золотого эквивалента, что на 2% выше по сравнению с 1,677 млн унций в предыдущем году.

👉Производство золота также увеличилось на 2% и составило 1,45 млн унций.

👉 Производство серебра выросло на 3% до 21 млн унций.

👉 Объем продаж золота снизился на 1% и составил 1,376 млн унций.

👉 Объем продаж серебра увеличился на 6% до 18,5 млн унций.

👉 Выручка сократилась на 3%, до $2,801 млрд.

Показатели стабилизировались лишь под конец года💪

В 4кв2022 продажи золота Polymetal выросли на 46% г/г, до 560 тыс. унций

Выручка за 4 кв 2022 составила 1$ млрд +30% гг

Компания реализовала запасы металла и концентрата, накопленные в предыдущих кварталах.

🔥 Производственный план на 2023 год сохраняется в объеме 1.7 млн унций.

📌 Локально акции упираются в верхние границы трендовых линий, что ограничивает резкий всплеск без позитива

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> 🤯Poly рухнул на 35% сегодня

🤯Poly рухнул на 35% сегодня

Пока Полиметалл обсуждает переезд в Казахстан 🇰🇿 и дивиденды, есть еще одна история🧐 акции в Лондоне рухнули на 35%, на MOEX пока без движений (линия)

Пока Полиметалл обсуждает переезд в Казахстан 🇰🇿 и дивиденды, есть еще одна история🧐 акции в Лондоне рухнули на 35%, на MOEX пока без движений (линия)

Но хватит о Poly, выше я описал о тренде

Сейчас о Селигдаре 🥇

👉 Производство золота за 2022 год составило 7,5 тонн +4% по сравнению с 7,2 тонн г/г, когда основные конкуренты снизили производство в этом году. 🤷♂️

Показатель стал рекордным за всю историю компании. 💪

В перспективе 2х-3х лет Селигдар будет активно реализовывать свою стратегию, 👍 существенно увеличивая производство.

Ранее о перспективах золота — тут

🤔 Интерес к компании состоит в том, что через «Селигдар» можно поучаствовать в оловодобывающем бизнесе, который представлен через владение «Русоловом». Котировки олова с 1 ноября прибавили еще больше — 60%!

Единственная в России оловодобывающая компания. 97,79% акций компании принадлежит Селигдару.😁

Продолжение👇

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> Что у них на сегодня? 🤷♂️

Что у них на сегодня? 🤷♂️

На сегодня, Селигдар обладает неплохими фундаментальными данными, где P/E – 2,5 при средних – 6, а ROE – 48% при средних 15%, только вот, что Селигдар, что Русолово обладают колссальным долгом, так, чистый убыток Селигдара насчитывает 1,6 млрд руб против прибыли 5,5 млрд рублей годом ранее. 👇

При этом компания умудряется платить дивиденды 💪

2020 – 1,42+2,55 руб или 5,3% и 5,1% доходности

2021 – 1,95 руб или 4,2% доходности

2022 – 4,5 руб или 8,6% доходности

Таким образом, инвестицию далее стоит рассматривать исключительно как долгосрочную ввиду ослабления рубля, сильной закредитованности, 💸 а так же снижения объемов торговли и без того низколиквидной акцией😉 да и вся стратегия рассчитано на отличные результаты, только после 24 года ☝️

👉 И только для краткосрочной сделки, можно рассмотреть текущие уровни ввиду сильного роста олова и пробития нисходящего канала

Ранее о других компаниях сектора и все текущее движение — тут, здесь, еще здесь 😁

*не является ИИР

Авто-репост. Читать в блоге >>> Какой же был эксперимент🔬у ретейлера?

Какой же был эксперимент🔬у ретейлера?

Он прошел более чем в 1000 магазинах «Пятерочка». 👇

Рук. магазинов дали полномочия собственников бизнеса: они стали запускать маркетинговые акции, управлять ассортиментом и бюджетом супермаркета, менять график его работы, расширять или сокращать штат.

📌Итог:

Эти руководители заработали дополнительные 158 млн, а их собственные доходы оказались на 30% больше, чем у управляющих магазинов, работающих в обычном режиме.💪

Таким образом, нельзя исключать о скором включении франшизной составляющей, что буквально может воспроизвести модель Макдональдса 🧐 А ключевыми проектами так и остаются дискаунтеры и цифровизация. 🌐

X5 по факту самая дешевая в своем секторе. 🔥 По EV/EBITDA около 3х, а темпы EPS +20%, что дает дисконт к сектору на уровне 50%, с учетом временно «заблокированных» дивидендов, что добавит движения акции

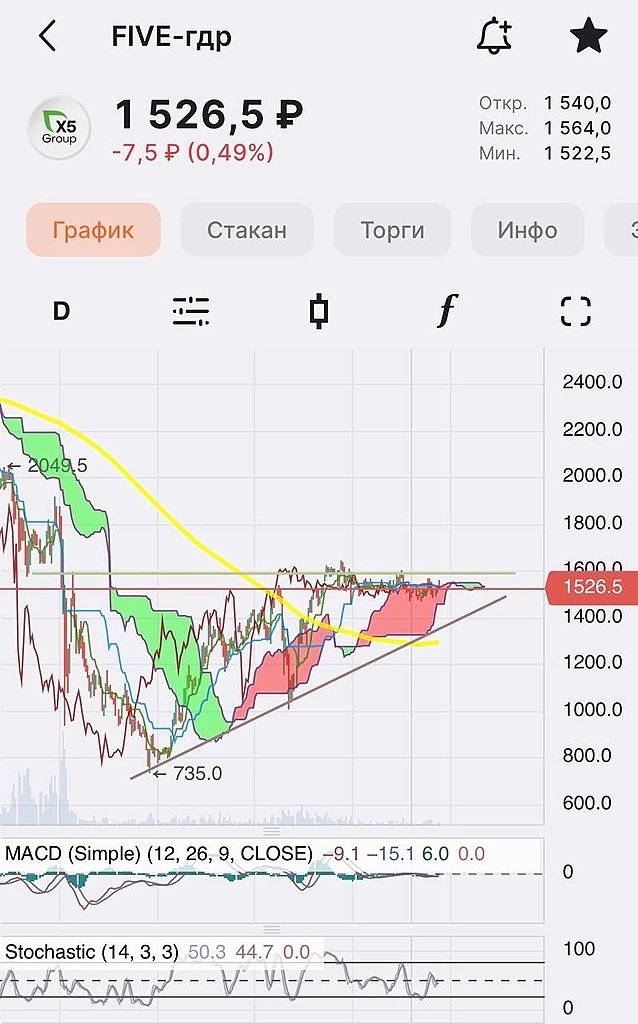

📌По технике интересно рассмотреть от 1400, где EMA и низ.границы треугольника тк верхняя граница неприступна уже 4-ый раз

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> ⚡️ЭлектроЭнергетик без дивидендов

⚡️ЭлектроЭнергетик без дивидендов

ТГК-1 представил производственные показатели за 2022 год:

👉 Объем производства электроэнергии — 1,2% г/г

👉 Выработка электроэнергии на тепловых электростанциях -2,2% гг

👉 Объем отпуска тепловой энергии — 1,8% гг

Помимо падающих производственных результатов 👇

ТГК- утвердили рекомендацию оставить всю чистую прибыль в размере 8,675 млрд рублей без распределения на дивиденды. 🤷♂️

Вроде все плохо, но не тут-то было 😉

4,5 млрд рублей из оставленных пойдет на реализацию проекта ЭС-2 Центральной ТЭЦ, который считается одним из приоритетных 👌 Это важно Потому, что ранее Правительство перенесло сроки ввода части проектов ТЭС Интер РАО и ТГК-2 🤷♂️ плюс ТГК-1 обеспечила энергией комбинат ФосАгро в Апатитах

Из структуры акционеров, на мой взгляд, дивы не распределены ввиду владения долей финским Fortum и как только выйдут, эти средства направят 💪

📌ТГК не пробила нисходящий канал, при этом находиться у глобальное линии поддержки, что может быть интересен на уровнях 0,007

Авто-репост. Читать в блоге >>> Полумонополист порадовал инвесторов

Полумонополист порадовал инвесторов

💸 ТМК утвердили дивиденды за 9 мес. 2022 г.

••Размер – 6,78 руб.

••Доходность — 7,07%.

••Последний день покупки — 27 января 2023 года.

На мой взгляд, в будущих периодах дивы будут только уменьшаться потому, что компания платит от 25% от чистой прибыли, а фин. резы растут в виду того, что ТМК не подвержена санкциям, 95% ее продаж приходиться на РФ и СНГ, которые также продолжаются. 🤷♂️

ТМК ключевой поставщик на проектов Сила Сибири и Восток Ойл, а эти потоки перенаправляются в Азию, но большой вклад в результат внесла прибыль от продаж ЧТПЗ который ТМК приобрела в марте 2021 года с которой и отправились деньги на дивиденды потому, что долг\активы аж 91% 🤯 а ROA всего 5%

👉 Если компания хочет выжить в будущем, то ей необходимо гасить долг и наращивать баланс, а не “доить” компанию.

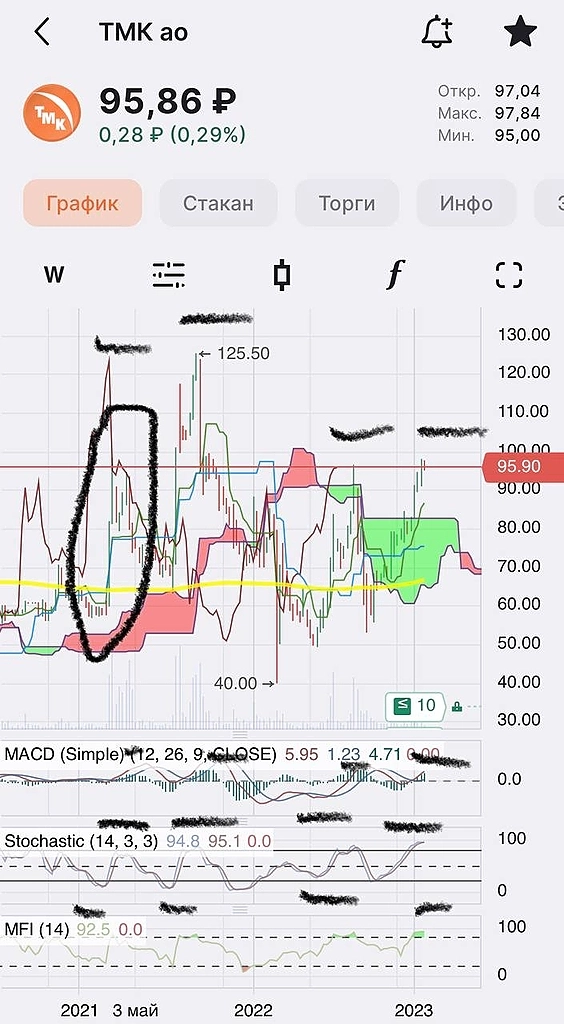

Плюс надо вспомнить, 😉 ранее в марте 21 года триггером стали новости о дивидендах в 9,67 руб. ну и что, происходило с компанией на текущих уровнях индикаторов.

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> Она теперь лучшая компания для инвестиций?💪

Она теперь лучшая компания для инвестиций?💪

Сегодня стало известно, что Сбер самый дорогой бренд, а VK одно из лучших мест работы. 👆 Это важно потому, что компания, где сотрудники вовлечены и довольны своей работой будет развиваться гораздо быстрее всех остальных и VK сейчас это всячески подтверждает.

🌐 Компания VK имеет высококачественную квалификацию для разработки российского игрового движка, поэтому доверить ей выполнение этой инициативы было бы логичным шагом и это начнет реализовываться уже в ближайшие дни. 💸 Ранее компания уже начала монетизировать иные сферы деятельности, так уведомления о назначенных выплатах и пенсиях или штрафах ГИБДД с «Госуслуг» теперь будут приходить в VK и конечно возможность их оплаты с комиссей позволит зарабатывать дополнительные проценты. 💰

Так же VK готовит размещение облигаций по закрытой подписке, для реализации стратегических задач 👉 ранее размещенные облиги дают сейчас порядка 10% к погашению ✔️

👉 Плюс первый прототип игры на российском кроссплатформенном движке для разработки видеоигр доверили VK, который может появиться до конца декабря 2025 года.

Авто-репост. Читать в блоге >>> 👆 Что еще по этой компании?

👆 Что еще по этой компании?

Последние результаты были достойными 💪 (Ранее — тут)

— Выручка 24.119 млрд руб +21% г/г

— Скорректированная EBITDA 9.80 млрд руб +16% г/г

— Чистая прибыль 41.19 млрд руб против убытка 2.35 млрд годом ранее

Инвестиции в компанию, должны рассматриваться исключительно как долгосрочное вложение 🤔 т.к. все проекты имеют горизонты реализации более 2 лет, а сочетая это с текущей переоцененностью, где P\BV в минус 10 против 4 в среднем по отрасли, а P\S 0,7 против 6. 🤯Компания показывает отрицательное отношение чистой прибыли к собственному капиталу компании -10% против +15%, как нормы рентабельности собственного капитала составляет примерно в странах с развитой экономикой.

📉 Текущее снижение акций, четко в рамках движения треугольника, при этом цель корректировки в 420 рублей кажется логичным, к уровню EMA которую актив пробил в ноябре месяце.✔️

Для краткосрочных сделок, аккуратно можно рассмотреть и текущий уровень в связи с локальной перепроданностью.

*Не является ИИР

Авто-репост. Читать в блоге >>> Выступление президента 🤯 В итоге СМИ просто поиграли «желтыми» заголовками…

Выступление президента 🤯 В итоге СМИ просто поиграли «желтыми» заголовками…

Поэтому продолжим про ЭН+ Групп

Главной проблемой остается чистый долг, который был 11 439 млн$, по сравнению с 8 581 млн$ на 31 декабря 2021 года. 😬 И безусловно отсутсвие дивидендов сочетаемое с корпоративным спором НорНикеля и Русала играет не на руку компании 🤷♂️

📌 Тем не менее по технике, компания выглядит очень интересно для долгосроных вложений, закрепляясь выше нисходящей линии и средней скользящей, что может говорить о силе акций и сменяющемся тренде.

👉 При этом локально, с учетом манипуляций новостных лент, рынка, находящегося ровно у нижних границ средних скользящих и перекупленности по индикаторам, не стоит занимать бумагой весомую долю портфеля в случае покупок.

*Не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> Таким образом, пока остался один вопрос не решенным. 🤷♂️

Таким образом, пока остался один вопрос не решенным. 🤷♂️

Вопрос дивидендов, 🫰 на который мы получим ответ скорее всего в марте – обычно тогда об этом сообщает компания, но если Сбер направит на дивиденды 50% от чистой прибыли, то их размер может составить порядка 6,6 рублей.

При этом напомню, 😉 что в банке осталась нераспределенная прибыль за 2021 год, плюсом по экстраполяции, в первом полугодии 23 года еще около 15 рублей может быть. А государству 🇷🇺 сейчас нужны деньги на СВО. При этом НДПИ не наложишь, так как не сырьевая компания.

Только есть риски 23 года, которые пока без особого внимания, ведь изъятие денег, сокращение ипотеки, замедление кредитования могут сказаться на будущей прибыли, не обращая внимание на иной шок.

📌 Сбер с октября +55% 🫣

Акции держаться выше средних скользящих почти по всем таймфреймам, при этом более существенный уровень коррекции и дальнейшего разворота находиться у 141 за акцию.

* не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> Пока весь рынок стремительно растет, есть тёмная лошадка 🧐 💨 Новатэк. Часть 1.

Пока весь рынок стремительно растет, есть тёмная лошадка 🧐 💨 Новатэк. Часть 1.

Новатэк сегодня опубликовал предварительные 💪производственные результаты за 2022 год к году, где:

👉 Реализация газа на международных рынках прибавила 6,3%

👉 А общий объем реализации газа, включая СПГ +1,0%

👉 Добыча углеводородов +2%

👉 Добыча природного газа +2,8%

Все хорошо, но почему не растем? 🤷♂️

В текущую цену акций заложены будущие проекты, которые сулили компании безбедное будущее. 💰 Если у нее не получиться заменить западные СПГ-технологии, а я на помню, что помимо общего “исхода”, Totalenergies списал 19.4% долю в 4 ярда$, плюс GTT 🇫🇷 ушла из РФ, у которой почти весь мир закупает уникальные технологии СПГ. 😬 Да и цены на СПГ в Азии падают уже 4 недели к ряду, из-за обильных запасов и слабого спроса, а рынки сбыта в основном сконцентрированы в Азии. 🇨🇳

Даже в динамике с Газпромом, актив явно закладывает определенный негатив, где динамика Новатэка не традиционно хуже за последний месяц.

Продолжение ⬇️

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>>