Блог им. Stvolinsky |Итоги августа 2023

- 01 сентября 2023, 11:08

- |

Август был прекрасен. Было, наконец, тепло и даже дождь не каждый день шёл. Отдых от рынков продолжался, а портфель продолжал расти.

Итоги августа.

Депо: +2,67% (Для сравнения MCFTRR: +5,03%. SP500 в рублях: +2,98%. USDRUB: +4,83%).

С начала года: +34,77%.

Набитый ОФЗ и кэшем портфель продолжает проигрывать индексу, но суммарная доходность в этом году меня вполне устраивает.

Структура портфеля на первое августа.

Российские акции: 11%

Американские акции: 26%

Резервы: 63%

Остатки российского портфеля частично прикрыты шортом индекса.

В резервах много ОФЗ (около 40% от общей суммы счёта), юани, доллары и чуть-чуть рублей.

Есть ещё кэш на депозитах, но это на случай ядерной войны :)

Кому интересно, какие акции в каком количестве лежат в российском и американском портфеле — публикую всё подробно в своей “Инвест-будке” — t.me/invest_budka. Туда же пишу мысли по рынку и выкладываю сделки в момент совершения.

Что делалось в августе.

Делалось на удивление много. Отдых от рынка — это значит я не копаю глубоко новые истории, но на события приходится реагировать.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. Stvolinsky |Итоги июля 2023

- 01 августа 2023, 00:45

- |

Итоги июля:

Депо: +6,63% (Для сравнения MCFTRR: +10,66%. SP500 в рублях: +5,65%. USDRUB: +3,27%). Снова лучший месяц с начала года.

С начала года: +31,27%.

В этом месяце росло всё. Американские акции из моего портфеля активно поехали догонять отросших биг-техов. На российском рынке случилось необъяснимое ралли с выходом на экспоненту. Доллар ещё немного подрос и добавил доходности портфелю.

Структура портфеля на первое августа.

Российские акции: 17%

Американские акции: 30%

Резервы: 53%.

В резервах — ОФЗ, юань, рубль и немного долларов.

Российский портфель прикрыт шортом IMOEX чуть меньше, чем наполовину.

На случай большой распродажи есть и кэш на депозитах. Но это должна быть очень большая распродажа.

( Читать дальше )

Блог им. Stvolinsky |Итоги января 2022

- 31 января 2022, 00:29

- |

Итоги января 2022

Коррекция? Не видели!

Январь: +4.49% (Для сравнения – FXUS: -3.06% FXRL: -5.32% )

Фантастический месяц. На завале рынков закрыл январь в плюс. Причём, операций по счёту был минимум. Рост курса доллара и взлёт американской нефтянки полностью компенсировали провал российского рынка. Результат тем более хорош, что в январе со счёта списались налоги. Я прятал профит как мог – не закрывал позиции, переоткрывал убыточные, половина счёта вообще на ИИС — но около 1.4% списали.

Структура портфеля на 1 февраля.

Американские акции – 46,5%

Российский акции – 44,5%

Резервы – 9%

Резервы – это доллары от продажи американских акций. Рублей свободных нет – всё вложено в российские бумаги.

Кому интересно, какие акции в каком количестве лежат в российском и американском портфеле — публикую всё подробно в своей “Инвест-будке” - https://t.me/invest_budka. Туда же пишу мысли по рынку и выкладываю сделки в момент совершения.

( Читать дальше )

Блог им. Stvolinsky |Итоги декабря 2021.

- 01 января 2022, 12:59

- |

Итоги декабря.

Собака ждёт, ждёт, ждёт — и выигрывает.

Декабрь: +6.37% (Для сравнения – FXUS: +5,27% FXRL: -3,10% )

Результат с начала года: +42,7% (Для сравнения – FXUS: +27,18% FXRL: +20,14% )

Обыграл оба индекса. Рад. Стратегия выжидания на российском рынке и широкая диверсификация на американском оказалась неплоха.

К концу месяца портфель вышел на свои максимумы середины октября, откуда началось снижение с коррекцией в российских бумагах.

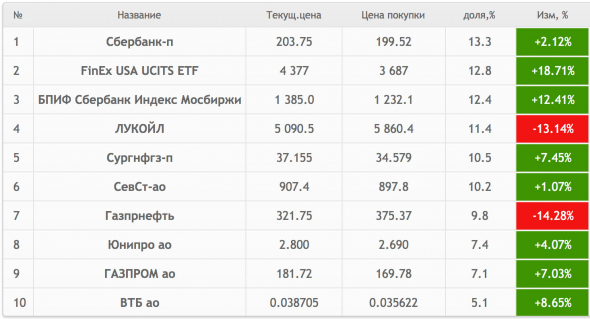

Структура портфеля на 1 января.

Американские акции – 51%

Российские акции – 44%

Резервы – 5%

Резервов осталось совсем немного – по большей части, это доллары на американском счёте. ИИС загружен российскими бумагами почти под завязку. Только дивиденды Лукойла, которые прислали 30 декабря, лежат там в виде рублей. В январе часть резервов пойдёт на уплату налогов – не люблю с этим тянуть. А дальше — начинаю копить новую заначку для новых покупок и новых коррекций.

( Читать дальше )

Блог им. Stvolinsky |Итоги января 2021.

- 30 января 2021, 12:17

- |

Итоги января.

Депо: +0,39%. IMOEX: -0,36%.

Эквити открыто в профиле.

Вымучил — выгрыз — доходность чуть выше российского индекса. Депошка отлично подросла к середине месяца и съехала к нулевой доходности к концу января.

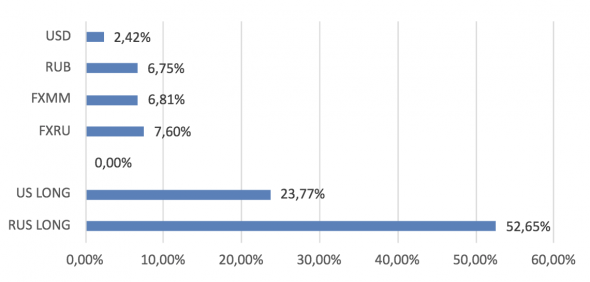

Структура портфеля на 1 февраля.

Российские акции — 53%. Американские акции — 24%. Резервы — 23%.

Кому интересно, какие акции в российском и американском портфеле — полный список выкладываю в свой телеграм-канал «Инвест-будка» - https://t.me/invest_budka. Туда же пишу мысли по рынку и выкладываю все сделки в момент совершения. Вот такая я бесхитростная собака.

Что делалось в январе.

В январе всё делалось по плану, написанному в конце прошлого года. По мере того как рос российский рынок — распродавались российские акции и наращивался объём резервов. При этом на купленные перед новым годом доллары закупались американские акции — в основном нефтегазового сектора.

( Читать дальше )

Блог им. Stvolinsky |Итоги ноября 2020.

- 01 декабря 2020, 12:07

- |

Лучший месяц за 4 года на рынке или как вытерпеть профит.

Когда месяц назад, в прошлом обзоре, я писал что октябрь выдался прекрасным — многие, наверное, думали, что я издеваюсь. Октябрь был убыточным для большинства, но он позволил закупиться на будущее. Кто не побоялся купить дёшево — получил в ноябре хороший профит.

Итоги ноября.

Депо: +13,1%. IMOEX: +15,5%.

Естественно, отстал от индекса на таком росте из-за наличия тормозных бумаг вроде Сурпреф и Юнипро, а также некоторого количества кэша, но отставание вышло совсем небольшое. Отлично отработан месяц.

Эквити открыто в профиле.

Структура портфеля на 1 декабря.

Акции: 86.1% Резервы: 13,9%

Теперь буду делать такую диаграмму в Экселе, потому что в портфеле появились американские тикеры, а Смартлаб, где я давно веду статистику по портфелю, не позволяет добавлять их в общую таблицу.

( Читать дальше )

Блог им. Stvolinsky |Итоги августа 2020.

- 01 сентября 2020, 10:52

- |

В прошлом обзоре я писал, что жду роста в начале августа и слива к концу месяца. На российском рынке примерно так и произошло, но я всё равно ошибся. Во-первых, я ждал красную месячную свечку, а она так и осталась зелёной. Во-вторых, я ждал коррекцию в США, а СиПи так и рос весь месяц без откатов.

Впрочем, это ничего не меняло в моих действиях. Действовал строго по плану — на зашкаливающем оптимизме немного распродался, на коррекции стал ждать уровни для покупок.

Итоги августа.

Депо: +1.45%. IMOEX: +1.88%.

Отстаю от индекса немножко. Индекс тащили Яндексом и золотодобытчиками. Ни того, ни другого в портфеле нет, отстал бы больше, но портфель вытащил FXUS, который очень радовал весь месяц.

Эквити открыто в профиле.

В августе счёт вышел на перехай по профиту в деньгах. В процентах вплотную подошёл к уровням, с которых портфель начал валиться в марте. В комментах за месяц писал, почему оно так — из-за постоянных пополнений.

Структура портфеля на 1 сентября.

( Читать дальше )

Блог им. Stvolinsky |Итоги июля 2020.

- 01 августа 2020, 12:26

- |

Весь месяц ёрзал, сидя на месте, но стратегию выдерживал. Сделки были копепеечными. Результат радует.

Итоги июля.

Депо: +4,68%. IMOEX: +6.14%

Лучший месяц за всё время на бирже. Цифра радует. На росте отстаю от индекса. В акциях около 83% депо — примерно процентов на 20 и отстаю. Из портфеля ушли и не вернулись дивиденды Газпрома и Сургутнефтегаза — они улучшат статистику уже в следующем месяце. (Финам постоянно переводит дивиденды одним из последних. В пятницу БКС и Открытие уже перечислили дивиденды Газпрома. Но я пока жду.)

Эквити открыто в профиле.

Структура портфеля на 1 августа.

Акции и ЕТФ — 83%. Резервы — рублёвый кэш — 17%.

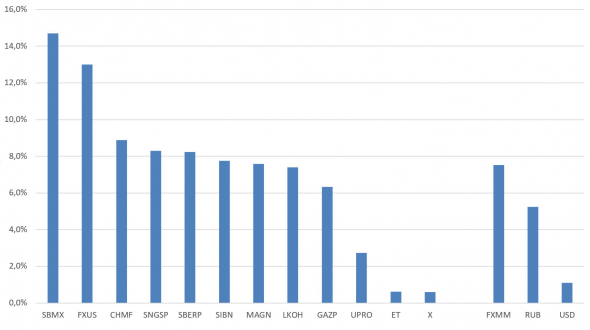

Структура портфеля акций:

Что делалось.

Делалось всё по намеченной стратегии. Сидел в бумагах и не дёргался.

Индексы в этом месяце почти не покупались, потому что рост почти весь месяц не давал выхода на целевые цены.

( Читать дальше )

Блог им. Stvolinsky |Маркет-тайминг - реален или нет?

- 05 июня 2020, 12:40

- |

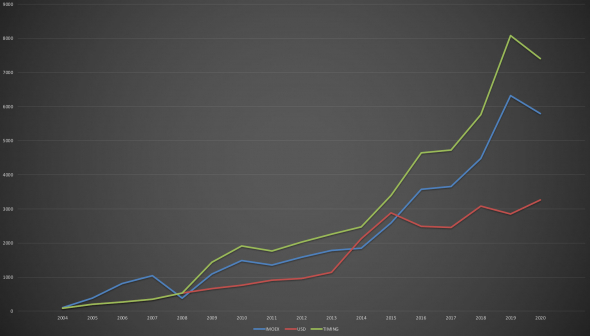

Раз в год, в начале января им платили премию 100 рублей. И хомяки — а это были настоящие хомяки — эту премию инвестировали.

Начали они свои инвестиции в 2004 году. (Просто с этого года я нашёл данные по полной доходности индекса Мосбиржи.)

С тех пор прошло 17 зим — хомяки инвестировали по 1700 рублей и решили померяться капиталами.

Первый хомяк каждый год покупал доллар и клал под матрасик. 1 июня 2020 года его капитал составил 3263 рубля — вырос почти в два раза от суммы взносов.

Второй хомяк каждый год покупал индекс полной доходности Мосбиржи. 1 июня 2020 года его капитал составил 5793 рубля. Рост в три с лишним раза от суммы взносов. Обрадовался второй хомяк и наполнилось его сердце патриотизмом.

Но тут раскрыл свою доходность третий хомяк, который решил попробовать схему простейшего маркет-тайминга. Его доход составил 7406 рублей — в 4.35 раза от суммы взносов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс