Блог им. SvetozarPNZ |Некоторые выгоды от торговли облигациями

- 17 сентября 2024, 22:41

- |

Сохраняю базовые истины в отношении облигаций как памятку себе, а возможно кому-то будет полезно.

Постоянный купон — стабильно выплачивает одну и ту же сумму в определенный срок.

Риски: при увеличении ключевой ставки падает стоимость облигации (потери потенциального дохода или временная потеря денег).

Возможности: при уменьшении ключевой ставки увеличивается стоимость облигации (помимо купонных выплат прибавляется доход по телу облигаций)

Плавающий купон — выплаты привязаны к ключевой ставки

Риски: при падении ключевой ставки уменьшаются и выплаты (потери потенциального дохода)

Возможности: при увеличении ключевой ставки стоимость облигации не меняется (нет потерь, прибавляется доходность купона)

Дюрация — время до даты погашения облигации.

Низкая дюрация — слабое колебание тела облигации при изменении ключевой ставки, меньшая доходность при долгосрочном инвестировании.

Большая дюрация — сильное колебание тела, поэтому выгодно брать при тенденции уменьшении ключевой ставки. Положительный рост даст доход по телу, плюс большой процент купона (эффект низкой базы).

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Блог им. SvetozarPNZ |Выхожу из кэша после повышения ключевой ставки

- 30 июля 2024, 20:54

- |

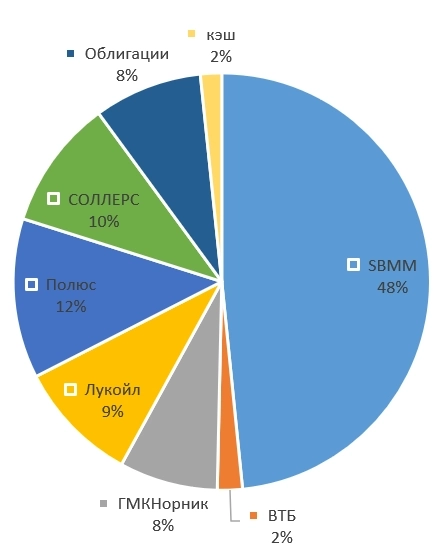

Вроде как рынок акций устаканился и негатив от повышения ставки заложился в котировки. На графике индекса чёткий уровень поддержки 2900, от которого и начался отскок. Если снова упадёт, то это уже будет другой негатив.

Частично вывожу деньжата из фонда ликвидности, который принес чуть больше процента за месяц.

Из акций купил:

- Лукойл — он и был в портфеле, дополнил до 10%,

- СОЛЛЕРС — всё это время следил за котировками, всё, что ниже 800 легко отскакивает,

- ПочтаР1Р10 19,5%

- ЖКХРСЯБО1 19,55%

Не успел взять Сбербанк — с 288,5 он вырос до 291. Возможно вместо него возьму Совкомбанк или ТКСХолд.

Присматриваюсь к рискованным, но потенциально прибыльным на краткосроке акциям:

- ГЕНЕТИКО

- ДВМП

- Астра

- Ренессанс

Из облигаций держу пульс на:

- СБКФ01 — я его в первую очередь хотел взять, но цена нужна ниже.

- НафттрнБО4 (есть позитивная история сделок с ним)

( Читать дальше )

Блог им. SvetozarPNZ |Понемногу вынимаю голову из песка облигаций

- 01 апреля 2024, 23:03

- |

Напомню, что я боюсь, что рынок пойдет вниз и я потеряю все своих успехи. Поэтому 50% у меня были в облигациях.

Продал ОФЗ 29007 с прибылью, чтобы поучаствовать в IPO Европлана. Удовлетворили 4%, и от этих неинтересных сумм я заработал 12%, но будь расторопнее, то смог бы и 19.

На прошлой неделе удалось продать много хлама. АртГен, ОМЗ (Ух! Вы только гляньте на графики, а я полгода этого ждал). Все с интересной прибылью, но объёмы сплошное баловоство.

Идеи, которые не удалось реализовать: ЮГК по 75. Вообще-то была возможность, наверно пожадничал. Лукойл докупал, но мало.

После закрытия позиций в Европлане у меня много кэша 20%. Сегодня с утра разнообразил портфель Татнефть, Фосагро, а вечером докупил НЛМК.

Утреннее уже принесло прибыль. Весь рынок растет, что похоже на начало ралли. «Дивидендный сезон! Дивидендный сезон» слышится ото всюду.

На росте я традиционно отстаю от индекса. У меня только 6,2% с начала года. Это 24% годовых, пока даже лучше моих ожиданий — я не верил в рост рынка в 2024-ом.

( Читать дальше )

Блог им. SvetozarPNZ |Что сделал на развороте с долгосрочно-спекулятивным портфелем

- 14 марта 2024, 20:55

- |

Вроде на рынке разворот. Я ждал его ещё перед праздниками и поэтому ещё на прошлой неделе

- пофиксил Лукойл по 7500 (в портфеле был небольшой объём)

- пофиксил все спекуляции ВТБ, КамАЗ и прочий хлам (в которые заходил на ожиданиях санкций перед 23 февраля)

- купил ОФЗ 29007 (потому что купон самый большой и посчитал, что НКД закроет комиссию за перевод через 5 дней)

Оставались облигации (40% портфеля), НЛМК, СевСталь, Мечел, Сбербанк и всякая мелочь. Немного жалел, что поспешил с Лукойлом, но

сейчас открываются возможности для нового входа.

- Начал затариваться Лукойлом (хорошие прогнозы и у меня нефтегаз в портфеле отсутствует). Пока купил на 1% портфеля по цене 4519.

- Продал облигации Сегежа3P2R (дали самую весомую прибыль среди облигаций, но в последнее время тело на месте, плюс риски долгосрока).

- Зафиксировал СеверСталь по 1410. Сначала хотел частично продать, но че-то психанул.

- Зафиксировал небольшую долю Мечела по 194 (это я покупал давно, остальная часть куплена выше 300)

( Читать дальше )

Блог им. SvetozarPNZ |Поменял часть облигаций на акции

- 23 февраля 2024, 01:50

- |

Ещё с августа 2023 синоптики обещали боковик на фондовом рынке. Даже границы указали. Всё в точности так и происходит уже более полугода. Я так понимаю, в это время долгосрочные инвесторы не зарабатывают. Разве что они набирают в свой портфель другие активы. Например, облигации, которые хоть и медленно но верно дают небольшой доход. Я тоже их понабрал всяких разных без особого понимания аж на 42% портфеля.

У меня такой настрой был: вот зафиксирую доходность на долгий срок и портфель стабильно будет расти. А потом разные другие идеи появлялись. Я начал спекулировать облигациями (Нафтатранс), участвовать в IPO (СКБФ, Камаз, Гарант-Инвест), полез в низкорейтинговые идеи (Сегежа, ФАРМФРД) и всякое прочее. По итогу даже доход с них интересный получился.

В комментариях к постам смартлаба присутствует много идей и споров по поводу того, как подготовиться к серьезному спаду рынка. Одна из них, купить облигации, а на спаде продать их и купить акции, которые вырастут быстрее. Наличие облигаций в портфеле — это уже хэджирование рисков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс