Блог им. TAUREN |📱 VK Group (VKCO) | Спасёт ли допэмиссия?

- 21 марта 2025, 09:45

- |

▫️ Капитализация:69,2 млрд ₽ / 306₽ за акцию

▫️ Выручка 2024:147 млрд ₽ (+22,7% г/г)

▫️ EBITDA 2024: -4,9 млрд ₽ (против прибыли в 190 млн годом ранее)

▫️ Чистый убыток 2024:95,5 млрд ₽ (против убытка в 33,7 млрд годом ранее)

▫️ скор. ЧП 2024:-41,3 млрд ₽ (против убытка в 30,8 млрд годом ранее)

▫️ скор. P/E ТТМ:-

▫️ fwd дивиденды 2024: 0%

❌ Несмотря на то, что ВК является бенефициаром блокировок зарубежных платформ, год был крайне неудачный. Компания подросла в выручке и операционных показателях, но это сейчас не так важно.

❗️ Чуть больше года назад я делал пост (https://t.me/taurenin/2191), где подробно расписал причины, по которым в прибыльности этой компании НИКТО не заинтересован (кроме миноритариев, конечно).

👆 Пока ничего не поменялось. Менеджменту выплачиваются щедрые вознаграждения (расходы на персонал выросли на 29% г/г до 67,3 млрд р). Компания в глубоком убытке, даже если его корректировать на разовые статьи и наконец-то на горизонте появилось решение в виде допэмиссии.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. TAUREN |📱 VK Group (VKCO) - время идет, но ничего не меняется

- 09 августа 2024, 09:11

- |

▫️ Выручка ТТМ: 145,7 млрд ₽

▫️ скор. EBITDA ТТМ:-4,1 млрд ₽

▫️ Чистый убыток ТТМ: 47,5 млрд ₽

▫️ скор. ЧП ТТМ: — 40 млрд ₽

◽️ P/E ТТМ: -

◽️ P/E fwd 2024:-

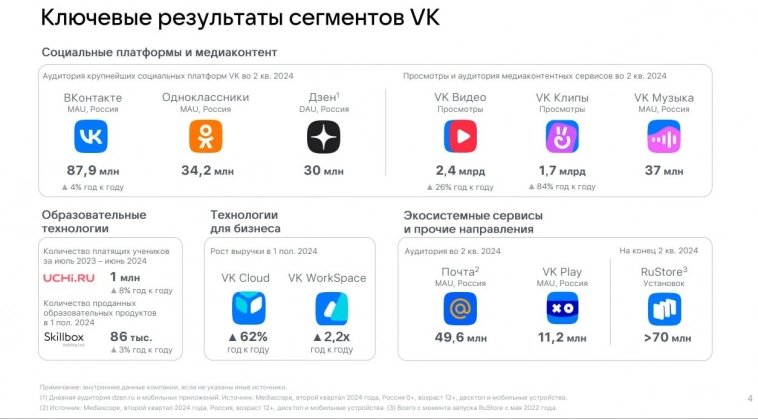

👉 Отдельно результаты за 1П 2024:

▫️Выручка: 70,2 млрд ₽ (+22,6% г/г)

▫️EBITDA: — 700 млн ₽ (против прибыли в 3,9 млрд годом ранее)

▫️скор. ЧП: — 20,7 млрд ₽ (против убытка в 12,5 млрд годом ранее)

✅ Единственным плюсом в финансовой отчётности ВК по-прежнему остаётся рост выручки. По данному показателю в 1П2024г компания показала рост на 23% г/г до 70,2 млрд рублей. Однако, шикарным результат не назовешь, так как темпы роста снижаются.

Рост направления онлайн-рекламы всего 20% г/г. Для сравнения: в 1П2024г выручка Яндекса в сегменте «Поиск и портал» выросла на35% г/г.

✅ В начале августа начала действовать программа по «замедлению» работы YouTube, для многих пользователей сайт стал недоступен без VPN. Платформа ВК Видео стала одним из бенефициаров таких событий, но я бы не стал переоценивать позитивный эффект. Да, загрузки приложения в августе выросли в 4,5 раза, но есть 2 проблемы: 1. Адекватных аналогов системе рекомендаций Ютуба нет, поэтому ВК Видео нельзя назвать его аналогом. 2. Есть конкуренция с Рутуб.

( Читать дальше )

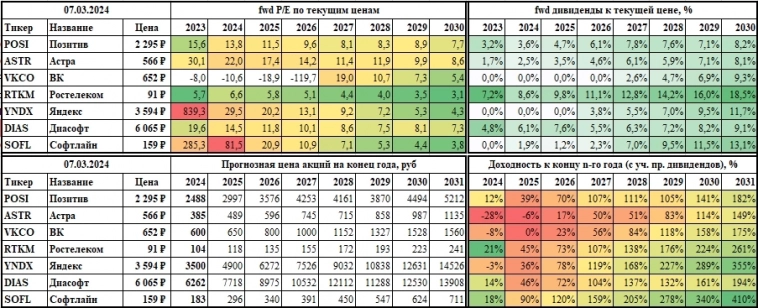

Блог им. TAUREN |📊 Сводка прогнозов по ИТ-компаниям РФ

- 07 марта 2024, 16:07

- |

✅Компания | Справедливая цена | Потенциал (%)

1. Софтлайн 🎯 183 📈 15,4%

2. Ростелеком 🎯 104 📈 13,9%

3. Позитив 🎯 2488 📈 8,4%

4. Диасофт 🎯 6262 📈 3,3%

5. Яндекс 🎯 3500 📈 -2,5%

6. ВК 🎯 600 📈 -8%

7. Астра 🎯 385 📈 -31,8%

👆 Если прикинуть среднегодовую доходность акций данных компаний по текущим ценам к 2030 году, то получится, что даже с учетом дивидендов доходность выше 15% годовых могут дать только Софтлайн, Яндекс и Ростелеком (кстати, говоря эта потенциальная доходность выше только из-за рисков, так как чистая маржа Яндекса и Софтлайна до сих пор крайне низкая). Что касается Ростелекома, то он пока ИТ-компания лишь на 11% от выручки и маржа там будет намного меньше, чем у того же Позитива или Астры. В остальном,среднегодовые доходности к 2030-2031 году лишь на 2-3% выше, чем по длинным ОФЗ.

( Читать дальше )

Блог им. TAUREN |📱 VK Group (VKCO) - выручка растёт, но прибыль никому не нужна

- 26 февраля 2024, 09:37

- |

◽️ Выручка fwd 2023: 132 млрд ₽ (+35% г/г)

◽️ P/E ТТМ: -

◽️ P/E fwd 2023: -

◽️ fwd P/S 2023: 1.16

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Несмотря на то, что условия в РФ для развития компании сейчас отличные и бизнес растёт отличными темпами, компания продолжает работать в минуса. Ранее я уже писал о том, что компания отчиталась за 3кв2023 года о выручке в 90,3 млрд р (+37% г/г). Вполне возможно, что компания по итогам 2023 года покажет выручку в 132 млрд рублей. Однако, очень маловероятно, что ВК сможет выйти хотя бы в 0 по скорректированной чистой прибыли за 2023м год.

❌ Чистый долг компании, который на конец 1п2023 составлял 96,5 млрд рублей — одна из главных проблем, которая не позволяет вырваться из минусов.

👆 Вторая проблема — этоэкономическая эффективность компании, в повышении которой особо никто не заинтересован.

1. Сама компания квазигосударственная (АО «Газпром-Медиа Холдинг» контролирует 57,3% голосов). Но, его финансовая доля в компании — всего 4,8%. Очевидно, что контроль над СМИ и соцсетями важен квазигосударственной структуре, но экономический интерес — вторичен и доля несуществена.

( Читать дальше )

Блог им. TAUREN |📱 VK Group (VKCO) - обзор операционных результатов за 1кв 2023г

- 16 мая 2023, 09:41

- |

◽️ Капитализация: 114 млрд ₽ (505₽ / акция)

▫️ Выручка ТТМ: 125,2 млрд ₽

▫️ Опер. прибыль за 2022: 4,4 млрд ₽ (-9% г/г)

▫️ Cкор. EBITDA за 2022: 20 млрд ₽ (+9% г/г)

▫️ Чист. скор. убыток за 2022: -2,9 млрд р (против -15,3 млрд в 2021)

Все обзоры https://t.me/taurenin/1275

👉 Выручка по сегментам в 1кв2023

— Соц. сети: 21,5 млрд (+46,7% г/г) / 79% выручки

— Образование: 3,4 млрд (+20,6% г/г) / 13% выручки

— Технологии для бизнеса: 1,1 млрд (+55,4% г/г) / 4% выручки

— Прочее (включая элиминацию):1,1 млрд / 4% выручки

⚠️ Вместо ожидаемых результатов по МСФО компания представила сокращенную версию отчётности и операционные показатели сегментов.

✅ По выручке бизнес прибавил+39,5% г/г и +13,7% кв/кв в основном за счет продолжения роста онлайн-рекламы(+67% г/г до 16,3 млрд). Аудитория основной площадки VK уже превышает 81,5 млн человек (MAU) с охватом в 86% интернет-аудитории. Дальнейшее продолжение роста по аудитории уже ограничено.

✅ После ухода сервиса онлайн-знакомств Tinder из РФ, ВК собирается представить новое приложение «VK Знакомства». Этот рынок в РФ оценивается в примерно $70-75 млн или 5,4-5,8 млрд рублей. Даже если компания сможет занять долю рынка в 20-25% — это всего 1-1,3 млрд доп. выручки.

( Читать дальше )

Блог им. TAUREN |📱 VK он же MAIL (VKCO) - обзор отчета по МСФО за 2кв2022

- 12 августа 2022, 10:00

- |

▫️ Выручка за 1П2022: 63,4 млрд р (+10,4% г/г)

▫️ Опер. прибыль за 1П2022: 4 млрд р (-62% г/г)

▫️ Чист. убыток за 1П2022: -51,3 млрд р

▫️ P/B: 0,8

👉 Все обзоры: t.me/taurenin/651

👉 Выручка по сегментам во 2кв2022

— Онлайн реклама: 14,3 млрд р (+26,5% г/г)

— Игры: 9,2 млрд р (-2% г/г)

— Польз. платежи: 4,2 млрд р (-7% г/г)

— Образование: 2,6 млрд р (+30% г/г)

— Прочее: 2,5 млрд р (-1% г/г)

❌У компании неплохие результаты только по двум сегментам, что логично, учитывая уход ряда конкурентов с российского рынка. Однако, рост по сегменту образования сильно замедлился, а остальные сегменты упали (чего мы и ожидали в предыдущем обзоре).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс