Блог компании УРАЛСИБ Брокер |РОСНЕФТЬ. Результаты по МСФО за 1 кв. 2018 г: рост EBITDA (OIBDA) на 24% год к году, положительный СДП

- 15 мая 2018, 10:28

- |

Выручка и EBITDA близки к уровням 4 кв. 2017 г.

Вчера Роснефть (ROSN RX – ДЕРЖАТЬ) отчиталась по МСФО за 1 кв. 2018 г. Выручка возросла на 22% год к году и на 1% квартал к кварталу до 1 722 млрд руб. (30,3 млрд долл.), на 2,5% ниже консенсус- прогноза. EBITDA, рассчитанная как сумма операционной прибыли и амортизации, выросла на 24% год к году и на 2% квартал к кварталу до 352 млрд руб. (6,19 млрд долл.). Рассчитанный компанией показатель EBITDA, включающий эффект зачета предоплат, увеличился на 16% год к году и снизился на 2% квартал к кварталу до 385 млрд руб. (6,77 млрд долл.), оказавшись на 2,9% выше ожиданий рынка. Чистая прибыль выросла на 459% год к году и снизилась на 34% квартал к кварталу до 95 млрд руб. (1,67млрд долл.), превысив рыночный прогноз на 16%.

Рост продаж нефти обеспечил увеличение выручки год кгоду при слабой конъюнктуре внутреннего рынка.

Главным драйвером роста выручки год к году стала цена нефти: врублевом выражении, по данным Роснефти, средняя цена Urals выросла на 21% год к году и на 5% квартал к кварталу до3,71 тыс. руб./барр. При этом на внутреннем рынке цена нефти поднялась на 22% год к году до 17,3 тыс. руб./т, почтине изменившись квартал к кварталу. Цена высокооктанового бензина на российском рынке увеличилась лишь на 1,3%год к году и упала на 5,4% квартал к кварталу до 34,6 тыс. руб./т. Компания нарастила объемы продаж сырой нефти, впервую очередь в Азию, поэтому выручка от продажи нефти выросла на 32% год к году до 756 млрд руб. (44% от общейвыручки), что компенсировало более медленный рост продаж нефтепродуктов на внутреннем рынке.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании УРАЛСИБ Брокер |Нефтяные котировки продолжают расти

- 15 мая 2018, 10:19

- |

Китайская статистика оказалась противоречивой.

Понедельник начался на российском рынке без существенных ценовых движений, несмотря на дорожавшую нефть. Однако к завершению торгов оба основных российских индекса подросли. Индекс РТС прибавил 0,7%, индекс ММВБ – 0,5%. Среди лидеров роста были акции Х5 (+3%), которые, как сообщил Bloomberg, c 1 июня будут включены в индекс MSCI Russia. Европейские рынки вновь стагнировали, индекс Euro Stoxx 50 не изменился. Член управляющего совета ЕЦБ и глава ЦБ Франции Франсуа Виллеруа де Гало заявил вчера, что ужесточение ставок в Европе начнется «через несколько кварталов, но не лет после завершения программы выкупа активов». Эти слова вызвали укрепление евро к доллару. Сегодня будет опубликована оценка роста ВВП в еврозоне за 1 кв. Рынок прогнозирует рост на 2,5% год к году и на 0,4% квартал к кварталу. Рынки США вчера также не показали заметной динамики, закрывшись лишь символическим приростом. Сегодня выйдут данные по розничной торговле в Соединенных Штатах в апреле. Предполагается, что рост розничной торговли замедлится до 0,2% с 0,4% в марте. Падение темпов роста ниже прогнозных снизит ожидания роста ставок в США, и четыре повышения учетной ставки в этом году станут маловероятным событием, а следовательно, доллар может еще ослабнуть. Нефтяные котировки продолжали вчера расти, фьючер на Brent превысил уровень 78 долл./барр. Главным фактором такой динамики по- прежнему остается выход США из ядерной сделки с Ираном. Дополнительной причиной роста нефтяного рынка стал опубликованный вчера ежемесячный доклад ОПЕК, в котором картель повысил прогноз мирового спроса на нефть в 2018 г. на 1,65 млн барр. Кроме того, роль сыграло обострение напряженности на Ближнем Востоке, связанное с переносом посольства США в Израиле в Иерусалим. Азиатские рынки сегодня падают. Статистика о состоянии экономики Китая в апреле оказалась неоднозначной. С одной стороны, промпроизводство выросло на 7% год к году, что существенно выше ожидавшихся рынком 6,4%. С другой стороны, розничные продажи увеличились хотя и заметно, на 9,4%, но все же меньше по сравнению с прогнозными 10%. Фьючерс на индекс S&P 500 сегодня снижается, котировки нефти находятся вблизи вчерашних уровней закрытия. Мы ожидаем, что индекс РТС потеряет утром 0,4%.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Прогноз результатов за 1 кв. 2018 г. по МСФО: ожидаем снижения рентабельности.

- 11 мая 2018, 10:02

- |

Мы прогнозируем падение выручки и EBITDA на 4% и 8% год к году.

В понедельник, 14 мая, Veon (VEON US – ПОКУПАТЬ) опубликует отчетность за 1 кв. 2018 г. по МСФО. Мы ожидаем, что динамика останется невпечатляющей и отразит снижение выручки и EBITDA в долларовом выражении. Так, выручка, по нашим оценкам, сократится на 4% (здесь и далее – год к году) до 2,2 млрд долл., а EBITDA – на 8% до 797 млн долл., что предполагает снижение рентабельности по EBITDA на 1,6 п.п. до 36,2%. Падение прибыльности, в частности, отразит такие факторы, как интеграция активов Евросети в России, либерализация валютного рынка и увеличение налога на абонентов в Узбекистане. Мы также ожидаем, что компания покажет чистый убыток в размере 154 млн долл.

Мобильная выручка в России должна незначительно вырасти в рублевом выражении.

По нашим прогнозам, выручка Veon в России за отчетный период увеличится на 1% до 65,4 млрд руб. (1,1 млрд долл.), при этом в сегменте мобильной связи выручка вырастет на 2%, а в сегменте фиксированной связи она сократится на 4%. Мы ожидаем, что EBITDA в России снизится на 2,9% до 23,4 млрд руб. (411млн долл.), а рентабельность по EBITDA составит 35,8%. Согласно нашим оценкам, суммарная выручка на рынках Алжира, Бангладеш и Пакистана упадет на 7% до 697 млн долл., а EBITDA – на 11% до 301 млн долл. На Украине мы прогнозируем рост выручки на 5% до 150 млн долл. и увеличение EBITDA на 6% до 81 млн долл. при рентабельности по EBITDA на уровне 54,0%.

( Читать дальше )

Блог им. URALSIB_Broker |Началось формирование нового правительства Российской Федерации.

- 08 мая 2018, 10:05

- |

Сегодня Трамп объявит о решении по иранской ядерной сделке.

Неделя началась ростом рынков. Российский рынок акций провел день в зеленой зоне, индекс РТС поднялся на 0,6% по итогам торгов, а индекс ММВБ прибавил 0,3%. Инаугурация президента Владимира Путина ожидаемо не принесла сюрпризов. Сразу после завершения церемонии правительство во главе с премьер-министром Дмитрием Медведевым объявило об отставке, однако вскоре президент снова внес в Думу кандидатуру бывшего премьера на пост главы кабинета. Уже сегодня парламентарии на пленарном заседании рассмотрят эту кандидатуру, и с большой вероятностью она будет одобрена, поскольку о ее поддержке уже объявила «Единая Россия», контролирующая в Думе большинство. Некоторая интрига сохраняется относительно персонального состава кабинета. На вчерашней встрече с представителями «Единой России» Дмитрий Медведев предложил Антона Силуанова на должность первого вице-премьера, курирующего финансово-экономический блок, что, видимо, означает, что существенных изменений в экономической политике не будет. По сообщениям СМИ, Силуанов сохранит за собой и пост министра финансов. Европейские индексы вчера торговались в плюсе, хотя активность была ниже обычной из-за выходного дня в Великобритании. Индекс Euro Stoxx 50 вырос на 0,4%. Американские индексы также умеренно подросли, S&P 500 прибавил около 0,4%. Нефть вчера дорожала, и котировки фьючерса на Brent превышали 76 долл./барр., однако сегодня они заметно снизились, несмотря на возможное восстановление режима санкций в отношении Ирана. Сегодня в два часа дня (в 21.00 по московскому времени) президент Трамп должен обнародовать свое решение. Некоторые СМИ утверждают, что американский президент объявит о выходе из ядерной сделки с Ираном. В то же время представители Великобритании, Германии и Франции заявляли, что соглашение с Ираном следует сохранить. Вероятно, рынок полагает, что выход США из сделки уже предопределен, поэтому цены на нефть и удерживаются около более чем трехлетних максимумов. Азиатские рынки фондовые индексы сегодня растут, чему, видимо, способствует хорошая статистика из Китая. По официальным данным, китайский экспорт увеличился в апреле на 12,9% год к году, а импорт подскочил на 21,5%. Оба показателя существенно превысили ожидания, свидетельствуя о росте как китайского, так и мирового спроса. Таким образом, данные говорят в пользу продолжения мирового экономического роста. Фьючерс на индекс S&P 500 торгуется с минимальными изменениями. Учитывая снижение цен на нефть и то, что завтра в России выходной, сегодня российский рынок может показать падение. Мы ожидаем, что индекс РТС снизится этим утром на 0,7%.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Mail.Ru Group. Результаты за 1 кв. 2018 г. показали резкое падение рентабельности

- 07 мая 2018, 11:56

- |

EBITDA сократилась на 20% год к году.

В пятницу Mail.Ru Group (MAIL LI – ПРОДАВАТЬ) опубликовала финансовую отчетность по итогам 1 кв. 2018г., показавшую хороший рост выручки в сочетании с резким снижением рентабельности и падением EBITDA. Так, совокупная сегментная выручка увеличилась на 28% (здесь и далее – год к году) до 16,5 млрд руб. (290 млн долл.), что выше консенсус-прогноза на 1%. В то же время совокупная сегментная EBITDA сократилась на 20% до 3,9 млрд руб. (70 млн долл.), что на 21% ниже ожиданий рынка. Соответственно, рентабельность по EBITDA снизилась на 14,5 п.п. до 24,2%.

Прогноз результатов по итогам года сохранен.

Компания подтвердила прогноз роста выручки в 2018 г. (без учета показателей приобретенного в марте киберспортивного бизнеса ESforce) и ожидает, что он составит 23–28% до 68,6–71,4 млрд руб. Также компания подтвердила прогноз по EBITDA в размере 21–22 млрд руб. с учетом 3 млрд руб. дополнительных инвестиций в торговую онлайн-площадку Pandao. В разбивке по сегментам за 1 кв. выручка Mail.Ru от онлайн-рекламы увеличилась на 40% до 6,6 млрд руб. (175 млн долл.), от MMO-игр – на 29% до 5,1 млрд руб. (90 млн долл.). Выручка от социальных сервисов (community IVAS) осталась на уровне прошлого года – 3,8 млрд руб. (66 млн долл.).

( Читать дальше )

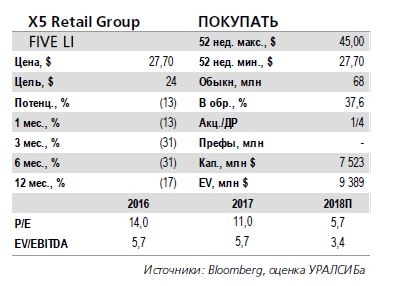

Блог компании УРАЛСИБ Брокер |X5 Retail Group Результаты за 1 кв. 2018 г. по МСФО: слабее ожиданий рынка

- 27 апреля 2018, 10:50

- |

Скорректированная EBITDA сократилась на 2% год к году.

Вчера X5 Retail Group (FIVE LI – ПОКУПАТЬ) опубликовала финансовые результаты за 1 кв. 2018 г. по МСФО, показавшие, как мы и ожидали, заметное снижение рентабельности. Так, выручка увеличилась на 20% (здесь и далее – год к году) до 352 млрд руб. (6,2 млрд долл.), что соответствует ожиданиям и ранее опубликованным операционным результатам. Скорректированная EBITDA уменьшилась на 2% до 22,2 млрд руб. (347 млн долл.), на уровне нашего прогноза и на 2% ниже консенсусного. Скорректированная рентабельность по EBITDA при этом снизилась на 1,3 п.п. до 6,3% против 6,4%, которые прогнозировали мы, и 6,5%, ожидавшихся рынком. EBITDA без учета корректировки на расходы по программе мотивации и разовые статьи сократилась на 4% до 2,3 млрд руб. (391 млн долл.), что предполагает рентабельность на уровне 6,1%. Чистая прибыль упала на 33% до 5,6 млрд руб. (99 млн долл.), также оказавшись хуже оценок.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |ГАЗПРОМ. Результаты по МСФО за 4 кв. 2017 г.: EBITDA выросла на 11% год к году, превысив ожидания

- 27 апреля 2018, 10:39

- |

EBITDA превысила консенсусный прогноз на 6%.

Вчера Газпром (GAZP RX – ПОКУПАТЬ) отчитался по МСФО за 4 кв. 2017 г. Выручка компании возросла на 8% год к году и на 34% квартал к кварталу до 1 932 млрд руб. (33,1 млрд долл.), что на 1,3% выше консенсусного прогноза согласно опросу Интерфакса. EBITDA увеличилась на 11% год к году и снизилась на 4,8% квартал к кварталу, составив 340 млрд руб. (5,81 млрд долл.), на 5,9% выше рыночного прогноза. Рентабельность по EBITDA выросла на 0,5 п.п. год к году и упала на 7,2 п.п квартал к кварталу до 17,6%. Чистая прибыль снизилась на 45% год к году и 34% квартал к кварталу до 133 млрд руб. (2,27млрд долл.), что на 2,9% превышает рыночный прогноз.

Планируется рост капзатрат на 32% в 2018 г.

Снижение прибыльности в 4 кв. 2017 г., несмотря на увеличение поставок газа в дальнее зарубежье и рост средней цены, мы объясняем главным образом созданием резервов, в том числе связанных с судебными разбирательствами. Оценка капзатрат в основных сегментах – газ, нефть и нефтепродукты, электроэнергетика – повышена компанией на 7% по сравнению с ранее опубликованной, до 1 982 млрд руб. (около 32 млрд долл. по курсу на вчерашнее закрытие рынка). Таким образом, капзатраты в 2018 г. могут увеличиться на 32% год к году в рублях. Ранее Газпром сообщал, что не следует ожидать снижения инвестиционной активности в 2018 г.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Сегодня ЦБР примет решение по ставке

- 27 апреля 2018, 10:27

- |

ЕЦБ ожидаемо не стал менять монетарную политику.

Российский рынок акций завершил вчерашние волатильные торги ростом. Индекс РТС прибавил 0,8%, а индекс ММВБ подскочил на 1,4%. Сегодня совет директоров ЦБР рассмотрит вопрос о ключевой ставке. Мы полагаем, что ставка останется прежней, несмотря на исторически низкий уровень инфляции. В условиях неопределенности относительно дальнейших санкций в отношении России регулятор, вероятно, возьмет паузу. ЕЦБ вчера не стал менять учетные ставки, как и ожидалось. На пресс-конференции после заседания президент банка Марио Драги отметил, что ожидает продолжения экономического роста в еврозоне, хотя и с некоторым замедлением. Инфляция, по мнению Драги, в среднесрочной перспективе выйдет на целевой уровень ЕЦБ. Управляющий совет банка оставил в силе план продолжать выкуп активов на 30 млрд евро ежемесячно по крайней мере до сентября, а затем в течение достаточного срока удерживать ставки без изменений. ЕЦБ продолжит наблюдать за развитием ситуации с курсом евровалюты и ее воздействием на инфляцию. В целом комментарии ЕЦБ не содержали ничего нового, поэтому реакция рынков была сдержанной. Индекс Euro Stoxx 50 вырос примерно на 0,6%. Экономика США остается в хорошей форме. Число первичных обращений за пособиями по безработице за прошедшую неделю оказалось ниже прогнозов, а объем заказов на товары длительного пользования в марте, по предварительным данным, увеличился на 2,6%, на 1 п.п. больше, чем ожидалось. Статистика вызвала укрепление доллара, поскольку сильные макроданные добавляют уверенности в том, что политика ФРС будет ужесточаться. Сегодня выйдет оценка ВВП США за 1 кв. 2018 г. По мнению рынка, рост экономики за период составил 2%. Сегодня азиатские рынки торгуются преимущественно в зеленой зоне, исключением является лишь основной рынок Китая. Состоявшаяся историческая встреча руководителей КНДР и Южной Кореи дает надежду на разрядку напряженности в регионе. Фьючерс на индекс S&P500 дешевеет, нефтяные котировки умеренно снижаются. Российский рынок, вероятно, продолжит рост. Мы полагаем, что индекс РТС прибавит утром около 0,5%.

( Читать дальше )

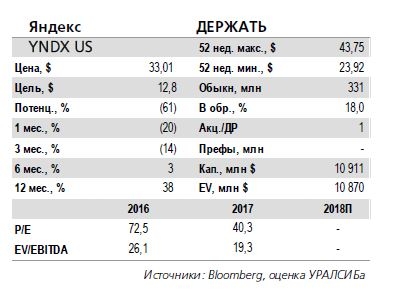

Блог компании УРАЛСИБ Брокер |ЯНДЕКС. Результаты за 1 кв. 2018 г. по US GAAP: быстрый рост выручки, но рентабельность ниже ожиданий

- 26 апреля 2018, 10:56

- |

Прогноз роста выручки в 2018 г. повышен.

Вчера Яндекс (YNDX US – ДЕРЖАТЬ) опубликовал отчетность за 1 кв. 2018 г. по US GAAP, которая оказалась незначительно лучше ожиданий по выручке, но хуже них по EBITDA. В частности, выручка возросла на 29% (здесь и далее – год к году) до 26,5 млрд руб. (467 млн долл.), что выше нашего и консенсусного прогнозов на 3,6% и 1,1% соответственно. Скорректированная EBITDA увеличилась на 12% до 6,9 млрд руб. (165 млн долл.), оказавшись ниже нашей оценки на 7,5% и рыночных ожиданий – на 2,2%. Рентабельность по EBITDA снизилась на 4,3 п.п. до 29,0%. Компания при этом увеличила прогноз роста выручки в нынешнем году до 18–32% с 25–30% и прогноз роста выручки в сегменте «Поиск и портал» до 19–21% с 18–20% ранее.

Более высокие, чем ожидалось, общие и административныерасходы негативно сказались на рентабельности.

Выручка Яндекса в сегменте «Поиск и портал» выросла в 1 кв. 2018 г. на 19% до 22,2 млрд руб. (392 млн долл.), доходы сегмента «Электронная коммерция» сократились на 3% до 1,3 млрд руб. (22 млн долл.), а выручка сегмента «Такси» увеличилась на 301% до 3,1 млрд руб. (55 млн долл.). В свою очередь, себестоимость возросла на 26% до 6,7 млрд руб. (118 млн долл.), а расходы на разработку – на 28% до 5,8 млрд руб. (102 млн долл.), что эквивалентно 21,8% от выручки (минус 0,1 п.п.). В то же время общие и административные расходы увеличились на 62% до 8,0 млрд руб. (141 млн долл.), что отразило высокие расходы на рекламу и наем нового персонала и стало основной причиной того, что рентабельность оказалась ниже ожиданий.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |НЕФТЯНОЙ СЕКТОР. В США ускорился рост добычи нефти, снизились ее переработка и поставки бензина

- 26 апреля 2018, 10:47

- |

Запасы нефти неожиданно выросли на 2,2 млн барр.

По данным Администрации энергетической информации Министерства энергетики США (EIA), за неделю, закончившуюся 20 апреля, коммерческие запасы нефти выросли на 2,17 млн барр. до 430 млн барр., что выше оценки API (плюс 1,1 млн барр.). Аналитики ожидали, что запасы снизятся – на 2,2 млн барр., по опросу Bloomberg, и на 1,1 млн барр., согласно опросу S&P Platts. Коммерческие запасы бензина увеличились на 0,84 млн барр. до 237 млн барр. вопреки ожиданиям аналитиков (снижение на 0,5 млн барр., по опросу S&P Platts, и на 2 млн барр., согласно исследованию Bloomberg) и оценке API, предполагавшей снижение на 2,72 млн барр. Коммерческие запасы дистиллятов, наоборот, сократились больше, чем прогнозировалось, – на 2,61 млн барр., или 2%, до 122 млн барр. Это минимальный уровень запасов за 175 недель, то есть более трех лет с конца 2014 г.

Рост добычи в 48 штатах превысил диапазон 20–25 тыс. барр./сутки.

Главная причина роста запасов – снижение переработки почти на 1,9% неделя к неделе и на 3,8% год к году до 16,62 млн барр./сутки. Падение переработки нетипично для этого времени года. Кроме того, США возобновили продажу стратегического запаса нефти: его объем сократился на 0,74 млн барр. до 665 млн барр. Добыча нефти в Соединенных Штатах увеличилась на 0,046 млн барр./сутки до 10,59 млн барр./сутки, в том числе в 48 штатах – на 0,033 млн барр./сутки до 10,09 млн барр./сутки. С начала марта еженедельный прирост добычи в 48 штатах (с поправкой на корректировки базового уровня) не превышал 0,025 млн барр./сутки. Таким образом, рост добычи в 48 штатах, по оценке EIA, немного ускорился. Влияние увеличения добычи нефти на ее коммерческие запасы было компенсировано снижением чистого импорта – менее чем на 1% неделя к неделе до 6,14 млн барр./сутки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс