Юнисервис Капитал

«Нафтатранс плюс» продолжает инвестировать в оборотный капитал

- 31 июля 2019, 05:53

- |

На привлеченные с помощью выпуска биржевых облигаций 120 млн рублей компания закупила сырую нефть (66,3 млн), дизельное топливо (48,7 млн) и мазут (5 млн).

Нефтепродукты реализованы крупным металлургическим компаниям «Русал», «Евраз» и «Мечел». Благодаря увеличению объема поставок, выручка «Нафтатранс плюс» в первом квартале выросла на 11,8% по сравнению с четвертым кварталом 2018 г. (+155 млн руб., что сопоставимо с одним оборотом ГСМ, которые были закуплены на средства облигационного займа). Активы компании увеличились на 111 млн рублей за счет роста дебиторской задолженности (+107 млн).

В рамках действующих контрактов инвестиции позволили увеличить оборотный капитал «Нафтатранс плюс». Его рентабельность составляет 2,5-3%, т.е. не менее 20% за год, что позволяет обслуживать долг и получать достаточную прибыль (более 15% от привлеченного капитала до оферты). За период обращения облигаций «Нафтатранс плюс» сформирует чистую прибыль на привлеченный капитал на уровне 30% и выше.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

23-я студия KISTOCHKI откроется в августе на облигации

- 30 июля 2019, 09:43

- |

В запуск очередной студии маникюра и педикюра в Москве вложены инвестиции от облигационного займа.

Салон будет работать по франчайзинговому договору, который предполагает передачу управляющему партнеру уже открытой студии и выплату роялти и выкупных платежей. Ожидается, что общая величина выплат будет превышать инвестиции в среднем на 60%. Вложения в запуск салона в Москве составляют от 10 млн рублей, срок окупаемости оценивается в 20 месяцев. Роялти от франчайзи компания начнет получать через 2 месяца после открытия студии.

Первая в столице студия KISTOCHKI начала работу в ноябре 2018 г. Остальные расположены в Санкт-Петербурге, где за июль открылось сразу 3 студии — возле станций метро «Девяткино», «Обводный канал» и «Ленинский проспект». Сеть охватывает уже большинство районов города на Неве.

( Читать дальше )

Коммерческие облигации ЗАО «Ламбумиз» досрочно погашены

- 30 июля 2019, 06:02

- |

Приобретение облигаций по соглашению с их владельцами производилось по номинальной стоимости. При этом инвесторам выплачен также накопленный купонный доход.

К погашению были предъявлены все 600 облигаций выпуска номинальной стоимостью по 100 тысяч рублей. В результате компания выплатила 60 212 466 рублей.

Напомним, бонды серии КО-П01 были размещены в августе 2017 г. по закрытой подписке в рамках программы коммерческих облигаций. В течение двух лет держатели облигаций «Ламбумиз» получали доход по ставке от 11,5% до 13,25% (ключевая ставка ЦБ РФ + 4,25%). Благодаря привлеченным инвестициям, производитель упаковки для молочной продукции пополнил оборотный капитал и модернизировал оборудование.

Неделю назад компания разместила выпуск биржевых облигаций на 120 млн рублей (RU000A100LE3). Номинал ценной бумаги составляет 10 тыс. рублей. Предусмотрен ежемесячный купон, ставка на 2 года обращения — 13,5% годовых. 16 августа компания должна выплатить первый купон. Оферта, в рамках которой инвесторы смогут предъявить облигации «Ламбумиз-БО-П01» к погашению, состоится в июле 2021 г. Срок обращения выпуска — 5 лет.

Краткие итоги «Дядя Дёнер» за первое полугодие

- 29 июля 2019, 18:18

- |

Сибирская сеть общественного питания опубликовала промежуточную бухгалтерскую отчетность: выручка на 30.06.19 составила 145 млн руб., чистая прибыль — 13,1 млн руб.

На отрицательную динамику основных показателей повлияло погашение обязательств по фуд-кортам. Несмотря на это, финансовая нагрузка ООО «Дядя Дёнер» остается стабильной: отношение долга к выручке во втором квартале составило 0,33x, долга к EBIT — 2,41x.

В мае компания закрыла свои кафе в крупных торговых центрах Новосибирска по причине низкой окупаемости вложений в них. Оборудование с фуд-кортов теперь используется в новых кафе. В частности, в июне «Дядя Дёнер» открылся в Краснообске. Заведение приносит порядка 400 тыс. руб. операционной прибыли, что в несколько раз больше среднего уровня, который показывают другие кафе сети в Новосибирске.

В течение первого полугодия компания сменила расположение более 10 павильонов, благодаря чему число убыточных точек удалось снизить в среднем на 30-35%.

Ожидайте обзор показателей компании в формате аналитического покрытия по итогам 6 месяцев 2019 г.

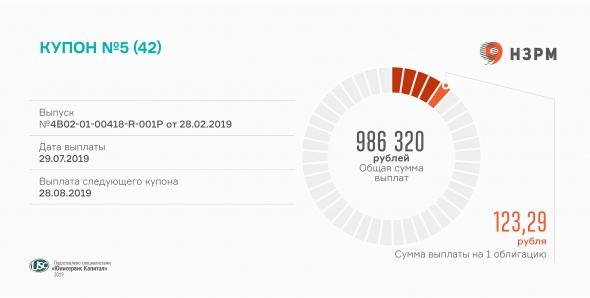

«НЗРМ» выплатил 5-й купон

- 29 июля 2019, 14:19

- |

Ежемесячный доход за купонный период по биржевым облигациям Новосибирского завода резки металла выплачен сегодня по ставке 15% годовых.

Напомним, в обращении с 1 марта находятся 8 тысяч облигаций «НЗРМ» номиналом 10 тысяч рублей каждая. Погашение назначено на август 2022 г. Через 7 месяцев состоится безотзывная оферта, в рамках которой определится ставка купонов, начиная с 13-го. ISIN-код: RU000A1004Z9.

Во втором квартале «НЗРМ» продолжил наращивать объем поставок. Предварительная выручка завода за составила 586 млн рублей, увеличившись на 45% по отношению ко второму кварталу 2018 г. Такой рост обусловлен в том числе эксплуатацией оборудования плазменной резки, стартовавшей в марте. Переработанный на новой линии резки металл компания реализовала клиентам в течение 2 месяцев со средней рентабельностью около 5%. Таким образом, завод заработал более 4 млн рублей, а процентные расходы не превысили 2 млн, чистая прибыль за 2 месяца составила 2 млн рублей.

О результатах деятельности «НЗРМ» мы расскажем позже в аналитическом покрытии за второй квартал 2019 г.

Мэр посетил Новосибирский завод резки металла

- 29 июля 2019, 12:14

- |

Предприятие Первомайского района стало объектом внимания главы города в рамках выездного совещания 24 июля.

Директор «НЗРМ» Дмитрий Ионычев, получив от Анатолия Локтя благодарственное письмо, не без гордости отметил, что работа его завода упрощает деятельность местных компаний, связанных с металлоизделиями, поскольку освобождает их от организации заготовительного производства. Не нужно объяснять, почему это особенно актуально для стартапов.

В свою очередь мэр Новосибирска поблагодарил сотрудников «НЗРМ» за добросовестный труд и выделил среди преимуществ предприятия его гибкость, возможность адаптироваться к любой конъюнктуре и хорошую динамику развития.

Отметим, что мэр Анатолий Локоть стал не единственным гостем «НЗРМ» в этом году. Тремя месяцами ранее на растущем предприятии реального сектора экономики побывали глава администрации Первомайского района Новосибирска Виталий Новоселов и его заместитель по экономике и доходам Артем Роговский.

Смотрите видеосюжет о работе предприятия на телеканале «Россия 1».

16-й купон по первому выпуску «ГрузовичкоФ» выплачен

- 26 июля 2019, 17:23

- |

Всего по дебютному выпуску компания начисляет почти по 700 тысяч рублей ежемесячно. Ставка составляет 17% годовых. Размер выплаты инвесторам на одну ценную бумагу составил 698,63 рубля. Следующая выплата запланирована на 26 августа.

Объем вторичных торгов облигациями первого выпуска «ГрузовичкоФ» в июне составил 7,8 млн рублей, средневзвешенная цена — 105,33% от номинальной стоимости бумаг. Доходность находится на уровне 10% годовых при погашении через 8 месяцев.

«ГрузовичкоФ» впервые вышел на Московскую биржу в 2018 г., разместив выпуск облигаций серии БО-П01 объемом 50 млн рублей. Номинал ценной бумаги составляет 50 тысяч рублей. ISIN-код: RU000A0ZZ0R3. Дата погашения выпуска — 22 марта следующего года.

У компании есть еще два действующих биржевых займа на 90 млн рублей с погашением в конце 2020 г. и в середине 2022 г.

«Первый ювелирный» сокращает потери чистого золота

- 25 июля 2019, 05:44

- |

Снизить долю потерь металла при аффинаже вдвое, до 0,2% от выручки, позволил новоприобретенный спектрометр. На основе данных о составе купленного лома золота компания выбирает подходящие технологии для его термической обработки.

Прибор также помогает избегать покупки некачественного сырья, а с его сертификацией «Первый ювелирный — драгоценные металлы» получил право обращаться в арбитраж в случае, если анализ передаваемого на переплавку лома не будет совпадать с оценкой состава металла аффинажным заводом. В планах компании приобретение плавильной печи для первичной обработки, которая также послужит для дальнейшего снижения угара (убыли массы металла).

Использование спектрометра положительно сказалось на прибыли трейдера вкупе с ростом биржевых цен на золото. При стоимости одного грамма на уровне 2,6-2,9 тыс. руб. «Первый ювелирный — драгоценные металлы» зарабатывал в течение января-июня 2019 г. 80-86 руб. маржинальной прибыли за грамм. Объем переработанного компанией золота в первом полугодии приблизился к 1,3 тонны. Это втрое больше, чем за аналогичный период 2018 г.

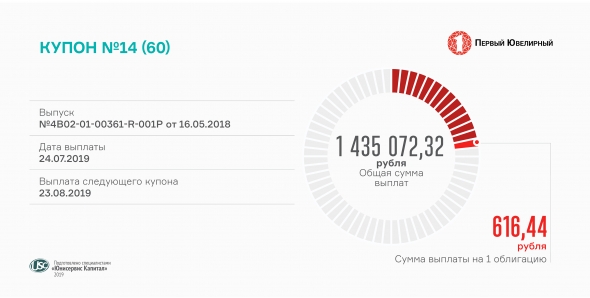

14-й купон выплатил «Первый ювелирный»

- 24 июля 2019, 14:11

- |

Сегодня компания выплатила держателям биржевых облигаций 1-й серии купонный доход в размере более 1,4 млн рублей.

Расчет проводился по ставке 15% годовых, установленной на 13-24 купоны, до мая 2020 года. Размер доходов за 14-й купонный период в расчете на одну ценную бумагу составил 616,44 рубля.

Напомним, торги облигациями «ПЮДМ» стартовали на Московской бирже 30 мая 2018 г. ISIN-код: RU000A0ZZ8A2. Срок обращения бумаг — 5 лет. Организатором облигационного займа и представителем владельцев облигаций является «Юнисервис Капитал».

Инвестиционная программа позволяет «Первому ювелирному» динамично развивать трейдинг драгоценными металлами. Оборот трейдера (с учетом полной стоимости продажи продуктов аффинажа) в первом квартале 2019 г. превысил 2 млрд рублей. По сравнению с аналогичным периодом 2018 г. выручка увеличилась в 4 раза. За счет роста оборота аффинируемого золота агентский доход «ПЮДМ» вырос по отношению к первому кварталу 2018 г. на 23%, до 33 млн руб. Подробнее читайте в аналитическом покрытии компании.

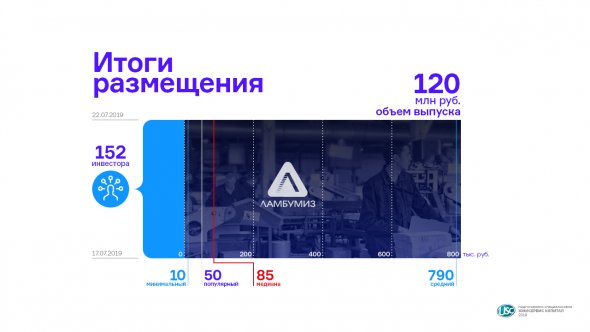

Итоги размещения выпуска «Ламбумиз»

- 23 июля 2019, 10:53

- |

Столичный завод по производству упаковки реализовал на первичных торгах биржевые облигации на 120 млн рублей (RU000A100LE3).

В течение четырех торговых дней, с 17 по 22 июля, 152 инвестора приобрели облигации ЗАО «Ламбумиз» серии БО-П01. В первый день была размещена большая часть выпуска — 85,77 млн рублей, последние бонды на 2,3 млн рублей компания доразместила вчера. Средний объем заявки составил 790 тыс. рублей. Больше половины всех заявок оказались с объемом менее 85 тыс. рублей, наиболее популярная заявка составила 50 тыс. рублей.

Объем вторичных торгов облигациями «Ламбумиз» с 17 по 19 июля превысил 27 млн рублей, признаваемая котировка варьировалась от 100,09% до 100,24%.

( Читать дальше )

теги блога Юнисервис Капитал

- EY

- Forbes

- Kuzina

- lady & gentleman CITY

- RU000A0ZZ7R8

- RU000A1004Z9

- RU000A100FY3

- RU000A100WR2

- RU000A101HQ3

- RU000A102036

- агрегатор

- аналитическое покрытие

- Антон Лыков

- аффинаж

- биржевые облигации

- БК

- БК облигации

- бренды

- ВДО

- выплата купона

- грузовичкоф

- Грузовичкоф облигации

- долговая нагрузка

- Доставка

- дядя денер

- Дядя Дёнер облигации

- инвесторам

- иностранные инвестиции

- интервью

- интернет-магазин

- клиенты и рынки

- коммерческие облигации

- коронавирус

- Кузина облигации

- Логистика

- Московская Биржа

- нафтатранс плюс

- нзрм

- НЗРМ облигации

- новосибирскхлебопродукт

- Новосибирскхлебопродукт облигации

- Облигации

- Общепит

- объём торгов

- оффтоп

- программа лояльности

- пюдм

- развитие бизнеса

- рентабельность

- Ритейл

- самоизоляция

- себестоимость

- сибстекло

- Сибстекло облигации

- СМАК

- средневзвешенная цена

- субсидии

- таксовичкоф

- транспортировка ГСМ

- Трейд Менеджмент (lady & gentleman CITY) облигации

- ультра

- Ультра облигации

- фастфуд

- финансовые показатели

- шаурма

- экспансия

- Юнисервис Капитал