Андрей Верников

В центре событий будет оставаться тема биткоина

- 18 декабря 2017, 07:37

- |

В пятницу российские фондовые индексы закрылись на отрицательной территории. Зато американский фондовый рынок порадовал — фондовые индексы США выросли до исторических максимумов закрытия на фоне роста ожиданий принятия закона о реформе налогообложения. По итогам торгов Dow Jones Industrial Average вырос на 0,58% до рекордного уровня закрытия 24651,74 пункта. S&P 500 прибавил 0,90% до 2675,81 пункта, тоже обновив максимум закрытия. Особенно сильным ростом отметились финансовый сектор, сектор потребительских товаров и услуг первой необходимости, сектор здравоохранения и сектор информационных технологий. «Снижение налогов на бизнес начиная со следующего года вместе с продолжением дерегулирования должны дать толчок росту прибыли компаний, – говорит президент и главный инвестиционный стратег Yardeni Research Эд Ярдени. – Отраслевые аналитики оценивают рост прибыли на 10,9% в этом году, 11,4% в следующем году и 10,1% в 2019 году. Предположительно, эти цифры не отражают в полной мере высоко вероятный сильный позитивный эффект от снижения налогов на бизнес в следующем году».

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Позитивное начало недели

- 12 декабря 2017, 08:27

- |

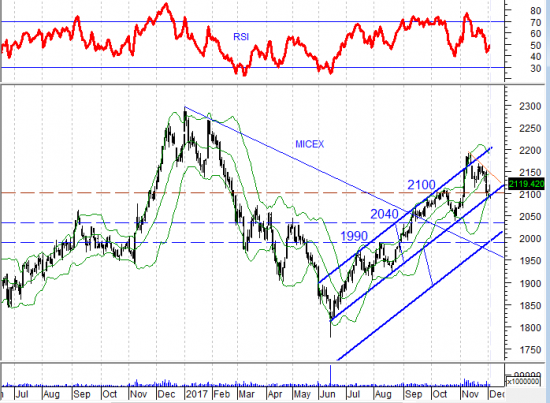

Текущая неделя начинается позитивно: цены на нефть преодолели годовой максимум, поэтому индекс ММВБ отскочил наверх от отметки 2100 пунктов. Всю прошлую неделю мы пытались этот уровень пробить сверху вниз. В отдельных акциях имеются локальные победы «быков» — акции «Сбербанка» (об) удержали поддержку 220, акции Газпрома удержали ключевую поддержек 132. Акции «ЛУКОЙЛа» и до последнего рывка нефти были сильными. Но у «ЛУКОЙЛа» в конце месяца закрывается реестр на дивиденды. Там не такая большая доходность, но, всё-таки, это определенная «прививка оптимизма». Бумага на фоне относительно стабильной нефти может чувствовать себя неплохо. «Норильский никель» перестала падать. Хорошо что «быки» удержали поддержку 9900 – ноябрьский агрессивный понижательный тренд пробит наверх.

Отмечу некоторый спрос в энергетике. Такие бумаги, как «Россети» прив. «прижимали» и, что называется, испытывали на прочность уровнем 1,50 руб. Появился спрос на бумагу. Видимо, всё-таки, не случайно: компания по итогам девяти месяцев идет с неплохими показателями. Напомню, что за прошлый год дивиденды по «префам» составили целых 18%. Одна из наиболее прибыльных «дочек» «Россетей» – «ФСК ЕЭС» и в ней так же был вчера спрос. Бумага, конечно, была и выше, но, тем не менее, она сохраняет поддержку на уровне 0,16. Мы по-прежнему сохраняем по бумаге потенциал роста до около 20 копеек.

( Читать дальше )

Никакой фантастики - просто коррекция

- 06 декабря 2017, 07:22

- |

Вчера индекс ММВБ показал отрицательную динамику. Если весь год наш рынок отставал в динамике от индекса развивающихся рынков, то почему он в конце года, за полтора-два месяца до принятия очередного пакета санкций должен «надуть мышцы» и показать силу? Даже оптимисты должны признать, что на рынок пришла коррекция. Аналитики Credit Suisse рекомендуют фиксировать прибыль от вложений в российские активы.

Вчера при открытии биржи ситуация была не слишком хороша, минимальное значение индекса ММВБ достигло отметки 2087 с небольшим. Далее ситуация стала чуть лучше за счёт отскока акций «Сбербанка». Я бы еще отметил «ЛУКОЙЛ» и «Норильский никель». В конце прошлой недели рынок «затеял тусовку» вокруг отметки 2100 по ММВБ. Также рынок проходил ниже и даже обновлял пятничный минимум. Такой вот отскок получится. Удержится этот уровень на этой неднеле или нет, мы узнаем чуть позже, об этом пока что рано говорить.

Кроме «Сбербанка», который отскочил от отметки 220, можно ещё отметить «Норильский никель», который прервал череду падений. В пятницу он заходил ниже 10 000, а вчера пошёл выше. Очень широкий технический конверт на фоне падения цен на неикель, и, может быть, бумага сейчас перейдёт в стадию бокового движения, тем более, что там возможны промежуточные дивиденды и так далее. По-прежнему плохо себя чувствует «Аэрофлот» - по прогнозам прибыль снизилась в 2 раза, соответственно в 2 раза ниже станут дивиденды. Нет никакой фантастики, просто коррекция, да и авиационный керосин подорожал. Акции «Сургутнефтегаза» вместе с подросшим долларом пытается отскочить. Весьма неплохо смотрится «ЛУКОЙЛ», однозначно. Там узкий «боковик» между 3270 и 3400 и на нефть особо нет никакой реакции. Закрылись вблизи верхней границы (чуть выше).

( Читать дальше )

Дайте больше позитива!

- 05 декабря 2017, 09:04

- |

Вчера, на фоне стабилизации ситуации на фондовом рынке Китая, индексу ММВБ удалось показать позитивную динамику и оттолкнуться от технической поддержки 2100 пунктов. Лично я сильным рынок не считаю – он находится ниже уровня январского открытия 2240. Посмотрим, как будут развиваться события дальше.

Пятничная новость о том, что Майкл Флинн, бывший член предвыборной команды Трампа лгал федеральным следователям, которые расследуют предполагаемое вмешательство России в выборы в США, это «бомба с замедлителем». Если эта «бомба» и не взорвется новым компроматом против России, смягчение санкций в обозримом будущем окончательно снимается с повестки дня. Если будет новый негатив – индекс ММВБ уйдет ниже 2100 отметки пунктов (или на 2040 или на 1990 пунктов (технические уровни)). Американским инвесторам постоянно преподносят позитивную информацию по их рынку, а нашим инвесторам портят настроение политикой и допинговыми скандалами и многим другим… На прошлой неделе аналитики Wells Fargo подняли прогнозы по индексу S&P-500, на этой неделе аналитики J.P. Morgan дали прогноз о том, что этот индекс к началу 2018 года достигнет уровня 2800 пунктов (драйвер – налоговая реформа). Дайте больше позитива по нашему рынку!

( Читать дальше )

Отчего «крышу сносит»?

- 03 декабря 2017, 16:40

- |

По прогнозам ВОЗ, не менее четверти взрослых в течение жизни хотя бы раз переболеют каким-то психическим расстройством. Многие люди находятся в «пограничном состоянии». Задумывались ли отчего на социальных сетях трейдеров мы видим столько лиц с явными психическими отклонениями?

Классика жанра — космические тарелки которые транслируют торговые сигналы (в разных вариантах). Но бывают уникальные случаи. У «них» очень изощренный ум. Вот недавно некоторые спикеры, ранее выступавшие на моем канале на ютуб стали увиливать под разными предлогами от интервью. Дело добровольно выступить или нет, поэтому я особо не переживал – у меня «лист спикеров» очень большой. Просто стало интересно, почему я стал такой «токсичный» стал внезапно. Оказалось с моими спикерами проводят беседы: «Будете сниматься у Верникова – осложните отношения с «одним биржевым холдингом» и он вам «крылья подрежет в плане сотрудничества». Два человека мне об этом рассказали недавно из моих спикеров, и мы весело посмеялись. Кстати мы с Мосбиржей едем в Казань 8 декабря. Полная фигня насчет подрезания крыльев, но кто-то верит во всю эту дурь. Кто проводит такие беседы – не скажу.

( Читать дальше )

теги блога Андрей Верников

- акции

- акции Сбербанка

- Александр Баулин

- Александр Герчик

- Александр Горчаков

- Александр Кузьмин

- Александр Разуваев

- Алексей Бачеров

- Алексей Труняев

- аналитика

- АНАЛИТИКИ

- Андрей Верников

- Андрей Мурманск

- Андрей Сапунов

- Артем Тузов

- Аэрофлот

- биржа

- биржевые быки

- биржевые медведи

- биткоин

- быки

- Валентин Катасонов

- Василий Олейник

- Верников

- Видео Андрея Верникова

- Владимир Левченко

- Владимир Путин

- Газпром

- Греция

- Дмитрий Адамидов

- Дмитрий Александров

- Дмитрий Тихонов

- доллар

- Доллар рубль

- Дональд Трамп

- дроздов

- Евгений Коган

- ЕЦБ

- золото

- Илья Коровин

- инвестиции

- инвестиции в недвижимость

- инвестор

- инвесторы

- Индекс ММВБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- инфляция

- Китай

- кризис

- криптовалюта

- курс рубля

- Лукойл

- ЛЧИ

- Майя Зотова

- Максим Орловский

- медведи

- Мосбиржа

- Московская Биржа

- нефть

- Норильский Никель

- облигации

- обучение трейдингу

- опек+

- опционы

- ОФЗ

- Павел Жуковский

- прогноз по доллару

- прогнозы

- РБК-ТВ

- Роман Андреев

- Роман Ермаков

- Роснефть

- рубль

- рынок США

- санкции

- Сбербанк

- Сергей Дроздов

- Сергей Салтыков

- Сергей Хестанов

- Сирия

- США

- Тимофей Мартынов

- торговые сигналы

- Трамп

- трейдеры

- трейдинг

- Украина

- Финам

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- форекс

- ФРС

- ЦБ

- цены на нефть

- Церих

- экономика