Андрей Верников

На российском рынке есть потенциал для отскока наверх в район 2060 по ММВБ

- 04 апреля 2017, 08:23

- |

Начался квартал ростом - индекс ММВБ закрылся в плюсовой зоне (+0,63%). Но концовка дня была испорчена сообщениями о взрыве в метро в Санкт-Петербурге. Я сам был мног лет инженером в метро и знаю, что транспортная инфраструктура проектируется с большим запасом прочности. Например, коэффициент прочности тяговых цепей эскалатора составляет не менее 7. Но когда случается такое варварство как подрыв смертника запасы прочности не всегда помогают - люди гибнут. Кстати, на известном американском ресурсе finance.yahoo.com опубликована статья в которой говориться следующее: «В некоторой степени на американский рынок оказало давление вниз сообщение о взрыве в метро в Санкт-Петербурге».

Практически все бумаги «отскочили» наверх, кто-то больше, кто-то меньше. Кроме, акций Газпрома. Основная интрига ближайших двух недель — это развитие ситуации вокруг дивидендов госкомпаний, где по-прежнему продолжается обсуждение. По отдельным эмитентам уже есть обнадёживающие новости. Это касается, например, «АЛРОСЫ» и «Аэрофлота», где менеджмент начал рапортовать, что они готовы платить дивиденды по нормам 50% от МФСО. Существует небольшая надежда, что, возможно, и «Газпрому» придётся заплатить чуть больше, чем минимальное значение. Что ж, время покажет.

( Читать дальше )

- комментировать

- Комментарии ( 12 )

Неудачи Трампа с реформами поддерживают развивающиеся рынки на плаву

- 31 марта 2017, 08:24

- |

По итогам вчерашнего дня индекс РТС прибавил в весе 1%. Нефтяные цены в последнее время пребывают в боковом диапазоне, поэтому упасть камнем вниз индекс не может и «взмыть соколом» на небо также не может.

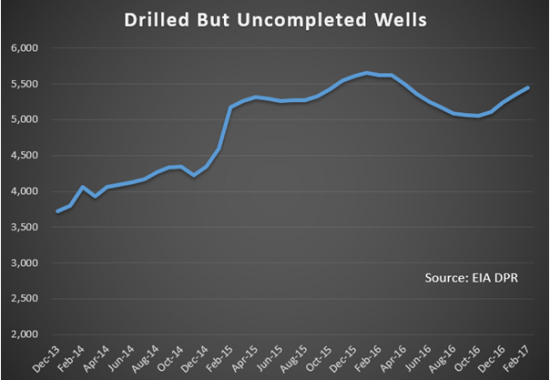

Что будет с ценами на нефть непонятно… Буровая активность в США растет. Нефтесервисные компании, на фоне роста спроса на свои услуги, повышают цены. Ожидают своего завершения очень большое количество сланцевых проектов и это обстоятельство угрожает любому восстановлению цен на нефтяном рынке. Как только цены на нефть повышаются, возобновляются работы по уже пробуренным скважинам и растут объемы добычи сланцевой нефти.

Эксперты по нефти говорят, что многие компании из США проводят бурение новых скважин из-за условий ранее подписанных договоров аренды месторождений, в рамках которых требуется проведение бурения к определенной дате, а в случае невыполнения этих условий компания лишается права проводить работы на этом месторождении. Однако если компания пробурит скважину, то она сохранит право на месторождение, даже если не завершит работы по ней. Такой потенциальный рост добычи будет препятствовать ралли цен на нефть в будущем.

( Читать дальше )

Хорошее настроение

- 30 марта 2017, 07:34

- |

Вчера из-за укрепления рубля индекс ММВБ закрыл день в отрицательной зоне. Первый вице-премьер РФ Игорь Шувалов провел совещание по дивидендам госкомпаний, но окончательное решение пока не принято. Рынок находится в подвешенном состоянии. Кроме того, имеет место большая неопределенность касательно связанной с Трампом рефляционной торговли после неудачной попытки замены Obamacare на прошлой неделе. Также большая неопределенность присутствует в Европе в связи с предстоящими выборами во Франции и официально начавшимся переговорным процессом по Брекситу. В среду премьер-министр Верикобритании Тереза Мэй передала официальное письмо о выходе Великобритании из ЕС в рамках Статьи 50 Лиссабонского договора председателю Европейского совета Дональду Туску. Теперь у премьер-министра есть два года на заключение договоров, касающихся отделения. В марте 2019 года отделение Великобритании от ЕС вступит в законную силу. Великобритании необходимо обговорить с остальными 27 странами ЕС условия дальнейшего сотрудничества в сфере финансов, торговли, безопасности, и т. д.

( Читать дальше )

Как попугаи…

- 29 марта 2017, 15:14

- |

Сегодня рынок находится на отрицательной территории. Давным-давно, на встрече в Белом Доме, астронавт Армстронг сказал, что астронавты, как попугаи, — хорошо говорят (повторяют), но летают плохо. Это прямо-таки про текущую ситуацию на фондовом рынке. Особо не разлетаешься – нет больших движений на рынке, а трейдерам всё чаще приходится повторять старые мантры. Всё снова сводится к грядущему Совещанию Шувалова и котировкам нефти.

Решение по дивидендам госкомпаний будет принято приблизительно в середине апреля. Пока что рынок замер. Вчера «Магнит» поднялся, сегодня снова упал. Лучше всего сейчас играть «от шортов» в этой акции. Есть же хорошие акции для «лонгов» – «Сбербанк» и «Газпром нефть». «Аэрофлот» поднялся, на хороших позициях, торгуется высоко — оптимистичные ожидания. АЛРОСА, ФСК ЕЭС – сомнения в связи с пока не принятым решение по дивидендам. В пятницу конец квартала, поэтому рынок могут поддернуть наверх. Понедельник был весьма негативным, своего рода удар с двух сторон — падение нефти и ситуация в США (сопротивление конгресса). Надеемся, что подобных ударов больше не будет.

( Читать дальше )

Важно не «налететь» на коррекцию американского фондового рынка

- 29 марта 2017, 08:22

- |

Вчера российский фондовый рынок показал позитивную динамику. Глава Минфина Антон Силуанов заявил, что снижение ключевой ставки Банком России до 9,75% дало больше оптимизма инвесторам. Я считаю, что оптимизм инвесторов повысился в связи с тем, что цены на нефть (Brent) долгое время удерживаются над технической поддержкой $50. Значимость этого уровня для инвесторов растет. Но оптимизм инвесторов не беспределен. «Хребет рынка» составляют акции нефтегазового сектора, а в мире они чувствуют себя не очень хорошо. К примеру, американский нефтегазовый индекс NYSE ARCA OIL & GAS с января следует под понижательным трендом. Мы только предполагаем, что в мае в связи с началом автомобильного сезона в США, конъюнктура нефтяного рынка улучшиться. А как сложится на самом деле?

Важно в тот момент, когда начнется рост нефтяных цен не «налететь» на коррекцию американского фондового рынка. Нужно везение. Вероятность коррекции на фондовом рынке США «довольно высока», но это не приведет к абсолютному концу бычьего рынка, сказал главный аналитик по фондовым рынкам в Goldman Sachs Питер Оппенхаймер в интервью CNBC. Более того, повышенный риск коррекции вызван не столько политической ситуацией, как многие думают, сколько динамикой роста, считает Оппенхаймер. «Мы считаем, что причина возможной коррекции будет не столько в политике… но скорее в том, что фундаментальные показатели говорят в пользу пика момента роста. Об этом свидетельствуют рефляционная торговля в последние месяцы, в то время как процентные ставки в США снова начали повышаться, вкупе с очень высокими котировками», – сказал Оппенхаймер. Однако это не означает, что начнется полный разворот на фондовом рынке, отметил финансист. «Коррекция – если она произойдет – не станет концом для бычьего рынка. Я думаю, что бычий рынок продолжится еще на некоторое время», – добавил Оппенхаймер. «Мы заметили, что рынок переоценил возможности нового правительства относительно продвижения работы по тем направлениям, которые рынок уже успел учесть в ценах. Среди них – сильное сокращение налогов, бюджетная политика, полная дерегуляция многих секторов экономики», – пояснил стратег по фондовому рынку.

( Читать дальше )

Возможно, кирпичей в рюкзаках «быков» скоро станет меньше

- 28 марта 2017, 08:26

- |

Вчера отечественные фондовые индексы показали отрицательную динамику. С учетом неразберихи творящейся в мире после того как стали рушатся планы Трампа, рисковые активы временно не интересны – интересна стратегическая покупка золота на откатах. Кстати, во вчерашнем комментарии я забыл подчеркнуть, что на графике золота есть сопротивление $1260 (двухсотдневная средняя) и покупать под ним рискованно. Лучше дождаться, когда котировки «перескочат» этот уровень или откатятся вниз.

Аналитики Macquarie Research дают бычьи прогнозы по золоту и говорят, что инвесторам следует уделять наибольшее внимание не монетарной политике, а бюджетной. Аналитики предлагают три интересных сценария движения цен на золото. Первый: если мировой экономике удастся выиграть от рефляции, то промышленное сырье и циклические акции выиграют в ущерб золоту и облигациям. Но Macquarie оценивает вероятность такого сценария только в 20%.

( Читать дальше )

Аналитики Goldman Sachs Group Inc. ожидают в ближайшие три года низких цен на нефть

- 27 марта 2017, 07:36

- |

Коррекция к предыдущему росту продолжается. Вывести цены на траекторию роста может помочь совещание у Шувалова по размеру дивидендов госкомпаний, которое состоится на этой неделе или рост цен на нефть.

С прогнозами цен на нефть не все однозначно. В пятницу Baker Hughes сообщило, что за неделю по 24 марта число нефтебуровых установок в США выросло на 21 до 652 по сравнению с предыдущей неделей, что на 280 больше по сравнению с прошлым годом. Суммарное количество буровых установок (включая установки для добычи природного газа и других энергоносителей) составило 809 штук, что на 20 больше по сравнению с предыдущей неделей и на 345 больше по сравнению с прошлым годом.

В рамках соглашения ОПЕК по сокращению нефтедобычи Ирану разрешается наращивать добычу в течение первого полугодия. Объемы нефтедобычи в Иране увеличились почти до 3,8 млн баррелей в день. Министр нефти Ирана сказал, что Исламская республика хочет оставить добычу на этом уровне до конца года, однако сокращение добычи ниже этого уровня маловероятно. В этом году в Иране будут выборы, и никто не хочет показаться мягкотелым в отношении главного соперника – Саудовской Аравии.

( Читать дальше )

теги блога Андрей Верников

- акции

- акции Сбербанка

- Александр Баулин

- Александр Герчик

- Александр Горчаков

- Александр Кузьмин

- Александр Разуваев

- Алексей Бачеров

- Алексей Труняев

- аналитика

- АНАЛИТИКИ

- Андрей Верников

- Андрей Мурманск

- Андрей Сапунов

- Артем Тузов

- Аэрофлот

- биржа

- биржевые быки

- биржевые медведи

- биткоин

- быки

- Валентин Катасонов

- Василий Олейник

- Верников

- Видео Андрея Верникова

- Владимир Левченко

- Владимир Путин

- Газпром

- Греция

- Дмитрий Адамидов

- Дмитрий Александров

- Дмитрий Тихонов

- доллар

- Доллар рубль

- Дональд Трамп

- дроздов

- Евгений Коган

- ЕЦБ

- золото

- Илья Коровин

- инвестиции

- инвестиции в недвижимость

- инвестор

- инвесторы

- Индекс ММВБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- инфляция

- Китай

- кризис

- криптовалюта

- курс рубля

- Лукойл

- ЛЧИ

- Майя Зотова

- Максим Орловский

- медведи

- Мосбиржа

- Московская Биржа

- нефть

- Норильский Никель

- облигации

- обучение трейдингу

- опек+

- опционы

- ОФЗ

- Павел Жуковский

- прогноз по доллару

- прогнозы

- РБК-ТВ

- Роман Андреев

- Роман Ермаков

- Роснефть

- рубль

- рынок США

- санкции

- Сбербанк

- Сергей Дроздов

- Сергей Салтыков

- Сергей Хестанов

- Сирия

- США

- Тимофей Мартынов

- торговые сигналы

- Трамп

- трейдеры

- трейдинг

- Украина

- Финам

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- форекс

- ФРС

- ЦБ

- цены на нефть

- Церих

- экономика