Андрей Верников

Андрей Верников: для трейдинга должен быть талант

- 24 марта 2017, 15:47

- |

- комментировать

- ★5

- Комментарии ( 31 )

Отскок идёт тяжело

- 24 марта 2017, 08:08

- |

После почти двухмесячного месячного падения рынка с начала марта мы наблюдаем отскок. Отскок идёт тяжело. В настоящий момент торговля идёт на уровне начала месяца. Отскоку мешает нестабильность на американских биржах. Вера у участников рынка в способность Дональда Трампа воплотить в жизнь свои предвыборные обещания ослабевает. Палата Представителей США отложила голосование по реформе здравоохранения до пятницы. Лидерам Партии Республиканцев не удалось получить достаточной поддержки для принятия закона, передает CNBC. Задержка с голосованием по реформе здравоохранения – неприятная новость для Республиканцев, которые планировали провести эту реформу до того, как приступить к другим пунктам своей программы, в частности к реформе налогообложения.

Для нашего рынка основные факторы – сегодняшнее решение ЦБ по ключевой ставке и дивиденды госкомпаний. На следующей неделе — совещание Шувалова, до конца марта должны принять окончательное решение по размерам дивидендов. Наши управляющие считают, что если дивиденды будут платить по максимуму (за что выступает МинФин), тогда фаворитами будут Аэрофлот, Алроса, ФСК ЕЭС и Газпром. Посмотрим, что будет дальше. Я надеюсь, что мартовский рост рынка это не фальстарт.

( Читать дальше )

Энтузиазм покупателей стал гаснуть

- 23 марта 2017, 08:11

- |

Вчера рост российского фондового рынка приостановился. По итогам дня индекс РТС прибавил незначительные 0,137%. Такая динамика рынка меня не удивляет. Был момент, когда цены на «черное золото» достигли минимумов с конца ноября. Естественно энтузиазм покупателей акций угас. Когда «нефтемедведи» тестируют поддержку по Brent на уровне $50 за баррель, нет уверенности, что она устоит. Она может и разрушиться - тогда цены провалятся к долгосрочной поддержке $45-$47 за баррель. Вчерашнему снижению нефти до уровня $50 за баррель поспособствовала новость о том, что рекордно высокие объемы запасов нефти в США увеличиваются быстрее, чем ожидалось. Это обстоятельство ставит под сомнение жизнеспособность договора ОПЕК о сокращении добычи.

Управление по энергетической информации (EIA) при министерстве энергетики США сообщило, что объемы запасов в США на прошлой неделе выросли почти на 5 млн баррелей до 533,1 млн баррелей, что гораздо сильнее ожиданий (рост на 2,8 млн баррелей).

( Читать дальше )

Мнение не изменилось – акции пока покупать не надо

- 22 марта 2017, 08:22

- |

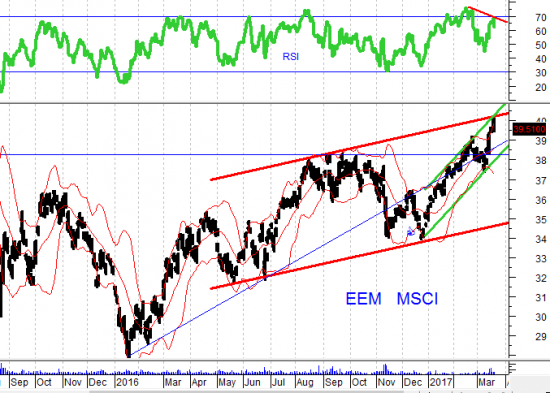

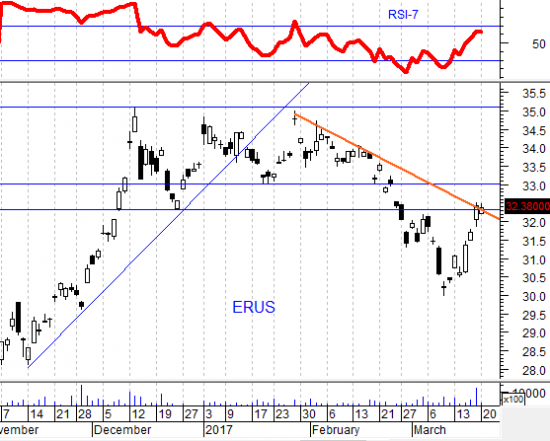

Со вчерашнего дня мнение не изменилось – акции пока покупать не надо, потому что индекс MSCI Russia Capped (ERUS) достиг зоны сопротивления. Сегодня хочу показать еще один график. Это график индекса развивающихся рынков EEM от компании MSCI. С мая прошлого года этот индекс пребывает в растущем канале и на это неделе достиг верхней границы этого канала. Ясно, что будет откат вниз и у меня нет желания прогнозировать до каких уровней он будет. График достиг верхней ленты/полосы Боллинджера — теперь пусть акции развивающихся стран покупают другие. Кстати, индикатор RSI не подтвердил мартовский рывок индекса наверх.

Нефтяные цены вступили на тропу «медвежьего тренда», и долгосрочная поддержка находится в районе $45-$47. Договор о сокращении добычи, заключенный членами ОПЕК и другими нефтедобывающими странами, демонстрирует неэффективность и находится под вопросом. В новостях сообщают, что выполнение договора составляет 92%. Однако, на самом деле, Саудовская Аравия является единственным членом ОПЕК, который сокращает добычу гораздо сильнее, чем прописано в условиях соглашения (по данным ОПЕК, сокращение добычи СА составляет на 130 тысяч баррелей в день больше, чем обозначено в договоре). При этом, Россия выполняет договор сейчас на треть (добыча 118 тысяч баррелей в день против оговоренных 300 тысяч баррелей в день). Тем временем, ОАЭ, Кувейт, Венесуэла, Алжир и другие выполняют соглашение на 50%-60%. Ангола выполняет соглашение полностью, но у нее мощности небольшие по добыче. Кто-то верит, что Саудовская Аравия будет добровольно уступать свою рыночную долю конкурентам? Я лично сомневаюсь: представители Саудовской Аравии уже заявили, что в стране добыча будет увеличена.

( Читать дальше )

Рубль «переукреплен»?

- 21 марта 2017, 08:49

- |

По итогам вчерашнего дня индекс РТС «прибавил в весе» 0,85%. Те, кто хотел заработать на отскоке котировок с 10 марта, уже сделали это. Замаячила перспектива возвращения России инвестиционного рейтинга, глава ФРС на прошлой неделе дала голубиный прогноз по дальнейшей политике. Рубль крепок как скала.

Кстати, о рубле… Глава Минфина Антон Силуанов отметил, что рубль «переукреплен» на 10-12%. Но если курс рубля у нас свободный и плавающий, то рубль не может быть «переукреплен» или «недоукреплен» это абсурд! Такое заявление это признание что полного отказа государственной власти Российской Федерации от процесса регулирования национальной денежной единицы не произошло. Все очень просто. Минфин берет деньги в долг через ОФЗ по ставке в среднем 8,8% и покупает валюту. Рубль при этом стоит на месте или укрепляется. Естественно Минфин нервничает – чтобы его операции по покупке валюты имели экономический смысл, рубль к концу года должен ослабнуть на 9%. Отсюда растут корни заявления Силуанова.

( Читать дальше )

теги блога Андрей Верников

- акции

- акции Сбербанка

- Александр Баулин

- Александр Герчик

- Александр Горчаков

- Александр Кузьмин

- Александр Разуваев

- Алексей Бачеров

- Алексей Труняев

- аналитика

- АНАЛИТИКИ

- Андрей Верников

- Андрей Мурманск

- Андрей Сапунов

- Артем Тузов

- Аэрофлот

- биржа

- биржевые быки

- биржевые медведи

- биткоин

- быки

- Валентин Катасонов

- Василий Олейник

- Верников

- Видео Андрея Верникова

- Владимир Левченко

- Владимир Путин

- Газпром

- Греция

- Дмитрий Адамидов

- Дмитрий Александров

- Дмитрий Тихонов

- доллар

- Доллар рубль

- Дональд Трамп

- дроздов

- Евгений Коган

- ЕЦБ

- золото

- Илья Коровин

- инвестиции

- инвестиции в недвижимость

- инвестор

- инвесторы

- Индекс ММВБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- инфляция

- Китай

- кризис

- криптовалюта

- курс рубля

- Лукойл

- ЛЧИ

- Майя Зотова

- Максим Орловский

- медведи

- Мосбиржа

- Московская Биржа

- нефть

- Норильский Никель

- облигации

- обучение трейдингу

- опек+

- опционы

- ОФЗ

- Павел Жуковский

- прогноз по доллару

- прогнозы

- РБК-ТВ

- Роман Андреев

- Роман Ермаков

- Роснефть

- рубль

- рынок США

- санкции

- Сбербанк

- Сергей Дроздов

- Сергей Салтыков

- Сергей Хестанов

- Сирия

- США

- Тимофей Мартынов

- торговые сигналы

- Трамп

- трейдеры

- трейдинг

- Украина

- Финам

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- форекс

- ФРС

- ЦБ

- цены на нефть

- Церих

- экономика