Блог им. Video |Акции покупали смелые люди

- 14 июня 2016, 08:39

- |

Пятница прошла под знаком снижения котировок – индекс РТС просел на 2,75%. Сегодня мы также ждем негативного открытия рынка. На прошлой неделе акции покупали очень смелые люди.

Было заранее понятно, что на развивающихся рынках скоро начнется коррекция. Было видно, что на графике индекса развивающихся рынков iShares MSCI Emerging Markets ETF (EEM) в диапазоне 34,9 – 35,1 стоит множество биржевых медведей, которые будут бить серебряным молоточкам тех, кто продолжит игру на повышение. Кстати, мы об этом писали. Индекс EEM вырос до отметки 34,86 и далее камнем полетел вниз. Последние недели непрерывно росло число жителей Великобритании, желающих выхода станы из состава ЕС. На прошлой неделе, согласно исследованию YouGov, число желающих отсоединиться от Европейского союза впервые превысило число желающих остаться (43% против 42%, остальные еще не определились). Как должны на все это реагировать развивающиеся рынки? Они точно не являются защитными активами. Агентство Bloomberg со ссылкой на результаты стресс-теста, проведенного компанией Axioma Inc, предсказало падение европейского фондового рынка на 24% в случае выхода Великобритании из ЕС. Для развивающихся рынков такой сценарий катастрофа.

( Читать дальше )

Блог им. Video |Мы ехали, ехали и приехали…

- 15 мая 2016, 14:40

- |

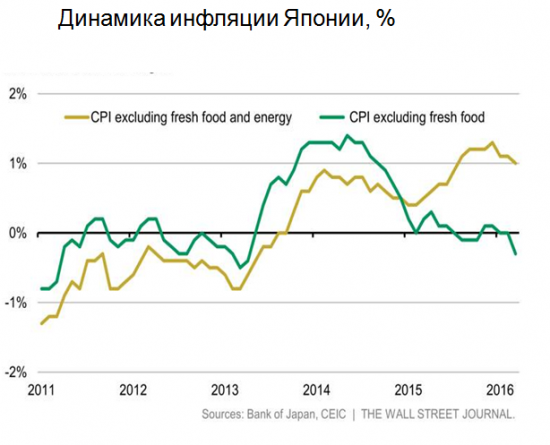

Мы ехали, ехали и приехали – на прошлой неделе китайский индекс Shanghai Composite пробил вниз апрельский минимум, а в «черную пятницу» индекс развивающихся рынков MSCI Emerging Markets ETF (EEM) закрылся на сорокадневном минимуме. «Слабым звеном» на этой неделе были развивающиеся рынки и Китай в частности, а «сильным звеном» рынок Японии. На заседание Банка Японии 15–16 июня может быть увеличен размер программы количественного смягчения. Это связано с тем, что инфляция продолжает снижаться.

Почему лихорадит развивающиеся рынки? В июне состоится заседание ФРС США, а 23 июня состоится референдум по выходу Великобритании из состава Евросоюза, который повлияет на монетарную политику ЕЦБ. Если говорить о последнем событии, то сторонники и противники выхода из ЕС идут «нос к носу».

( Читать дальше )

Блог им. Video |Сценарий до конца года просматривается четко

- 22 декабря 2015, 08:57

- |

Вчера индекс ММВБ в первой половине дня оттолкнулся наверх от технической поддержки 1715 пунктов, во второй половине дня он вернулся на прежние позиции. Будет ли масштабный рост рынка? Слабый рубль является одной из причин отталкивающих западных инвесторов от российского рынка – долларовая прибыль от инвестиций снижается. Аналитики Goldman Sachs (GS) считают, что рубль в 2016 году будет одной из лучших валют развивающихся стран (наряду с мексиканским песо). Вопрос состоит в том – верят ли инвесторы в этот оптимистичный прогноз в момент, когда цены на нефть достигли одиннадцатилетнего минимума? Или они верят в очередной виток ослабления рубля? При текущих ценах на нефть они, скорее всего, верят во второе.

На небольшой рост индекса ММВБ, связанный с ослаблением рубля, мы можем рассчитывать, но ралли мы увидим нескоро. Нужен рост нефтяных цен. Глава компании «Газпром-нефть» Александр Дюков считает что, цены на нефть в будущем вернутся к 90-100 долларам за баррель. Причем это будущее наступит уже через год или «чуть больше». Мы также считаем, что в обозримом будущем нефтяные цены достигнут отметки 96,5 долларов за баррель. Но поскольку мы работаем на бирже не по прогнозам Дюкова, Верникова или Томмазо Кампанеллы сначала надо дождаться разворота нефтяных цен, а уже затем покупать акции «широким фронтом». Сейчас на провалах можем рекомендовать покупку нескольких акций: Мосбиржа, Сбербанк, Сургутнефтегаз прив, Башефть прив..

( Читать дальше )

Блог им. Video |Еще неделя неопределенности

- 09 декабря 2015, 08:56

- |

Разумеется это не означает что и 2016 год пройдет под диктовку «медведей». В обзоре на 2016 году аналитики BofA / Merrill прогнозируют начало восстановления развивающихся рынков. Рост их экономик ускорится с 4% в 2015 году до 4,3% в 2016 году. Локомоотивом экономик развивающихся стран был Китай, а станет Индия. Вчера индекс развивающихся стран MSCI Emerging Markets (EEM) снизился на 1,1%. В конце ноября медведи пробили вниз трехмесчный повышательный тренд и про логике технического анализа новый подскок мндекса наверх будет от зрны поддержки 32,2-32,4. Ждать осталось недолго – вчерашнее закрытие было на уровне 32,95. Вчера очень красиво зашели в зону покупрки акции Сбербанка об., которые стали лидерос снижения -5,83%. Это не плавнная посадка самолеты, а посадка вороны.

( Читать дальше )

Блог им. Video |Звезды звездят звездато...)))))

- 21 ноября 2015, 10:09

- |

Договорился с одним из наших самых звездатых молодых экономистов (тот, кто громче всего кричит о дефолте России) о видеосъемке. Так он не позвонил в означенное время и вообще исчез с горизонта. Находится в режиме радиомолчания. Никаких извинений с его стороны. Все путем!

С другим договорился – он за полчаса пишет СМС «брат не могу приехать, перезвоню через 10 мин». Ну и не перезванивает. К третьему домой приезжаешь так он говорит всю ночь не спал писал статью. Давай следующий разок попробуем записать видео. А ничего что я к тебе через всю Москву тащился, друг? Трудно СМС-ку отбить?

Я к этому более философски стал относится в последнее время и даже почти не огорчаюсь. Спикеров много в моей телефонной книге. Один убавился – другой прибавился. Бывает на время выпал из списков, затем снова стал сниматься. Вот у Белковского недавно произошла трагедия – один близкий человек погиб в теракте в Париже (так он сам об этом пишет). А я с ним договорился об интервью ну и перенеслось. Уехал в Париж. Человек известный, но при этом он не звездит абсолютно. Если надо переписать видео по причине плохого звука или брака то он готов.

( Читать дальше )

Блог им. Video |Стратегическое направление на весенний рост просматривается хорошо

- 17 марта 2015, 08:36

- |

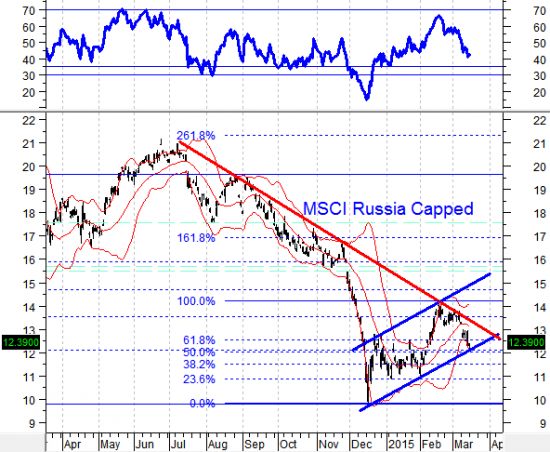

Как мы указывали во вчерашнем комментарии, индекс MSCI Russia Capped снижается в рамках восходящего коридора, сформированного в декабре прошлого года. В настоящее время он достиг нижней границы коридора – «быки» проснуться и начнут покупать акции. От зоны поддержки $52-54 цены на нефть отскочат наверх. То, что Запад призывает Россию прекратить так называемую «оккупацию Крыма» (с подобными заявлениями выступили руководители США, Великобритании, Германии) для рынка имеет ничтожное значение. На быстрое снятие антироссийских санкций рассчитывают единицы инвесторов, зато в середине года отечественная экономика адаптируется к существующим санкциям.

Для рынка важно то, что долларовые цены на отечественные акции кажутся западным инвесторам привлекательными. Согласно опросу CFA Institute среди 120 тысяч дипломированных финансовых аналитиков, Россия в 2015 году является четвертым по привлекательности рынком в мире. Стратегическое направление на весенний рост просматривается хорошо. Остаются нюансы – какую часть роста от минимумов декабря «скушают» биржевые медведи в рамках коррекции? Сегодня будем отскакивать наверх от отметки 50% коррекции к декабрьскому росту (по индексу MSCI Russia Capped), но «медведи» могут съесть и 61,8% роста начала года. Полностью рост начала года им скушать будет слабо. Обстановка на развивающихся рынках не позволит. Китайские акции практически выросли до многолетнего максимума на надеждах, что правительство будет более мягкую политику, чтобы удержать годовой рост ВВП на отметке 7%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс