Блог им. Video |Факторы, которые могут привести к замедлению мировой экономики и к рецессии - Елена Шишкина

- 01 декабря 2019, 17:59

- |

- комментировать

- Комментарии ( 2 )

Блог им. Video |По-человечески «нефтебыков» можно понять

- 09 ноября 2018, 08:44

- |

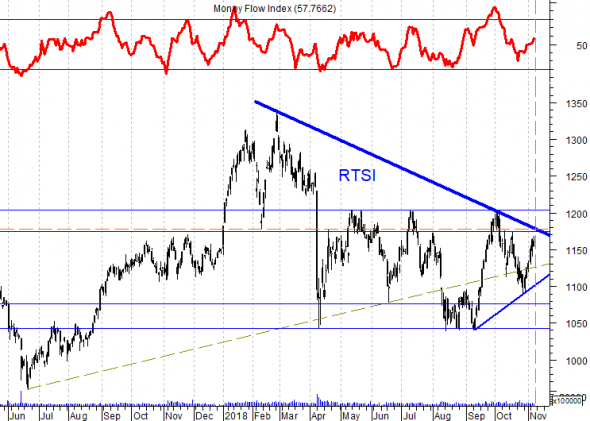

На нашем рынке сейчас сложилась довольно оптимистичная ситуация, а вчерашнее снижение индексов можно объяснить технической «перегретостью» и тем что инвесторы бояться снижения нефтяных котировок ниже августовского минимума 70 долларов, что приведет закрытию «длинных позиций» и усилению падающего тренда. Лично я жду «возвратного хода» на 75,5 долларов. «Нефтебыки» просто обязаны отыграть часть потерь. А с другой стороны, по-человечески я их могу понять – им сейчас трудно играть на повышение. Пробили вниз отметку 75,5 долларов – прозвенел первый звоночек медвежьего рынка. Нефтедобыча в США продолжает расти, Россия и Саудовская Аравия сильно увеличивают объемы поставок нефти, в то время как мировой экономический рост и рост проса на нефть показывают признаки замедления. Я человек простой, в нефтяные дела не сильно погруженный – сувенирные колбы с нефтью в аэропорту Сургута не покупаю. Просто вижу признаки медвежьего рынка на графиках нефти и слышу заявление США что восьми странам будет разрешено импортировать иранскую нефти в течение 6 месяцев. В понедельник санкции вступили в силу, но цены на это никак не отреагировали – делаю вывод что нефтяной рынок слабый. Телеведущий Джим Крамер сказал, что, по его прогнозу, нефть WTI может упасть до $40/барр, а он умеет сканировать настроения биржевой толпы. Еще прогнозы Минэнерго США «порадовали» — нефтедобыча в США может дойти до 12 млн б/д раньше, чем ожидалось. Так что ценам на нефть сложно будет удержаться на максимальных за четыре года значениях.

( Читать дальше )

Блог им. Video |Если нефтяные цены пробьют поддержку 50 долларов, «быкам» будет грустно

- 31 августа 2017, 07:59

- |

Вчера российский рынок следовал в фарватере общемировых позитивных фондовых тенденций. Индекс ММВБ «прибавил в весе» 1%. Правда, отдельные акции разочаровали. Например, котировки акций «Аэрофлота» закрылись с понижением 3,27%, пробив значимую техническую поддержку 200. На котировки оказала негативное влияние слабая отчетность за первое полугодие по МСФО. Акции компании «Норильский Никель» чувствовали себя не очень уверенно на общем росте рынка по «техническим причинам», кроме того в последние три дня прекратился рост цен на никель. Слабо выглядели акции и «Газпрома». Акции же банка ВТБ после публикации отчетности за 7 месяцев по МСФО показали внушительный рост на 8%.

Цены на нефть продолжают снижение. При этом статистика не запасам для «нефтебыков» вышла хорошая. По данным Управления по энергетической информации (EIA) при министерстве энергетики США, за неделю по 25 августа объемы запасов сырой нефти в США понизились на 5,4 млн баррелей. Это больше, чем ожидавшееся аналитиками по опросам S&P Global Platts падение на 1,5 млн баррелей. Запасы нефти в США падали в каждую из предыдущих восьми недель. Днем ранее Амириканский института нефти (API) сообщил о падении запасов нефти в США на 5,8 млн баррелей. По данным американского Минэнерго, объемы запасов бензина в США за неделю не изменились, а запасы дистиллятов подросли на 700 тысяч баррелей. Аналитики же ожидали падения запасов бензина на 1,9 млн баррелей и дистиллятов на 600 тысяч баррелей. Факторами снижения цен является окончание автомобильного сезона в США и ожидаемое осенью снижения импорта нефти в КНР в связи с заполнениями хранилищ.

( Читать дальше )

Блог им. Video |Цены на золото сейчас не могут быть низкими

- 29 августа 2017, 07:45

- |

Прошлая неделя по индексу (ММВБ) выдалась позитивной, но акции вели себя неоднородно. В понедельник эта «неоднородность» продолжилась и пугает рост акций «Газпрома». Акции этого эмитента пробили нисходящий тренд, но «Газпром», как известно, «растет последним». После роста этих акций следует коррекция рынка. Очень вероятно, что через несколько дней акции «Сбербанка» уйдут в коррекцию и потянут за собой остальной рынок. В момент коррекции акции сектора электроэнергетики будут стоять на месте или даже расти, потому что к ним сейчас большой интерес.

Золото сейчас всех интересует. Котировки превысили психологически важную отметку $1300 за унцию и это потрясающий успех «быков». Причина взрывного роста – ослабление доллара. На симпозиуме в Джексон-Хоуле Йеллен не стала комментировать монетарную политику США, а посвятила свое выступление преимущественно теме финансового регулирования. Трейдеры решили, что процесс повышения ставок ФРС может замедлиться. Марио Драги сказал, что ультра-мягкая монетарная политика ЕЦБ работает и что экономика стран еврозоны оздоровляется, причем не стал говорить о недавнем укреплении единой европейской валюты. Также на доллар давили беспокойства касательно последствий урагана «Харви» для экономики США.

( Читать дальше )

Блог им. Video |Не впадать в эйфорию!

- 25 августа 2017, 08:02

- |

Вчера российский фондовый рынок показал позитивную динамику. Неплохо рос в последнее время «МТС», восстановился «Норникель», вырос «Сбербанк». Может быть, для тех инвесторов, которые удачно вошли в эти бумаги и за последние две-три недели и получили прибыль имеет смысл даже «фиксануться». Может быть, стоит немножко постоять в стороне от рынка, ввиду событий, на которые могут оказать негативное влияние на российский рынок. В принципе, если, допустим, по той или иной причине на американском рынке произойдет коррекция по индексу S&P в районе 10%, например, за какой-то короткий срок, как это было, скажем, в 2011 году, это всё равно не будет выходом американского рынка из бычьего. Там настолько сильный тренд восьмилетний, есть определенная премия над этим трендом, то есть там есть что корректировать. Поэтому даже если будет такая коррекция, это еще не будет говорить о том, что американский рынок развернулся и начался какой-то кризис. Но, тем не менее, прецедент реакции американского рынка на несвоевременное повышение планки госдолга и на снижение суверенного рейтинга США в связи с этим мы все помним, поэтому нужно держать ухо востро и, в общем-то, не впадать в эйфорию, не забывая брать свою прибыль.

( Читать дальше )

Блог им. Video |Медвежьи настроения растут

- 21 августа 2017, 07:22

- |

На фоне падения американских рынков и снижения азиатских рынков, отечественный рынок в пятницу показал отрицательную динамику. Правда следует отметить, что индекс ММВБ удерживается над поддержкой 1900-1910 пунктов. «Норильский никель», который упал в начале недели на «не совсем хорошей отчетности» и падении прибыли, сумел стабилизироваться. Напомню, что в конце месяца ожидается решение совета директоров по назначению размера полугодовых дивидендов. В принципе, рынок делает ставку приблизительно на 6 долларов и 60 центов. Сильной акцией выглядит «Газпром нефть», но разумеется мы не можем гарантировать что в ближайшие дни будет пробита зона сопротивления 210-212. Добрый знак что «Уралкалий «высунул нос» снизу вверх за 135й понижательный тренд – в той акции лучше играть «от лонга». «Роснефть» продолжает своё двухнедельное падение, но никак не может пройти 300 рублей сверху вниз (минимум дня 299), хотя, на мой взгляд, здесь есть поддерживающий тренд на уровне 295. Тем, кто «шортил» бумагу по 320-315-318 наверное, надо задумать о закрытии «шортов».

( Читать дальше )

Блог им. Video |Самое главное «быкам» удержать уровень 1940 пунктов по индексу ММВБ

- 17 августа 2017, 08:06

- |

Вчера индекс ММВБ закрылся в небольшом минусе, но выше отметки 1940 пунктов, но я напомню, что позавчера был «провал» до 1938. Аналитики отмечают, что любой провал индекса ниже 1940 (и задержка в этой области) – плохо для рынка. Самое главное «быкам» удержать уровень 1940, не проваливаться ниже. А в случае провала вероятно снижение в район 1910.

Акции «Сбербанка» себя неплохо чувствует, но сопротивления технические не могут акции взять. Я вижу в привилегированных акциях сопротивление на уровне 144,5, а у обычных – 175. Поэтому для уверенного роста в сторону 200 рублей нам нужно брать где-то 176 по обычным акциям, то есть обновлять показанный 8 августа максимум.

Акции компании «Газпром нефть» отлично себя чувствовали вчера. Мы их постоянно рекомендуем клиентам покупать, но они сейчас подошли довольно близко к сопротивлению 209, поэтому будем осторожными.

( Читать дальше )

Блог им. Video |Август традиционно является неспокойным месяцем для фондовых рынков

- 14 августа 2017, 07:15

- |

В конце прошлой неделе биржевые медведи показали свое превосходство на нашем рынке и на других фондовых площадках. Например, за неделю произошло довольно сильное падение американского индекс DJIA -1,1% (самое сильное после ноября). Индекс компаний малой капитализации компаний США Russell 2000 упал за неделю на 2,7%, что является самым сильным недельным падением после февраля 2016 года.

Август традиционно является неспокойным месяцем для фондовых рынков. Кроме того, инвесторов продолжают нервировать новости по Северной Корее. По данным Associated Press, дипломаты США и Северной Кореи втайне ведут переговоры об урегулировании ситуации. Но агентству не удалось выяснить, есть ли какие-то успехи по части деэскалации напряженности. Азиатские рынки закрылись в пятницу преимущественно снижением (Nikkei 225 -0,05%, HangSeng -2,04%). Дополнительное давление на азиатские рынки оказала статья в китайской государственной газете Global Times под заголовком «Безрассудная игра вокруг Корейского полуострова рискует дойти до настоящей войны», в которой говорится, что если Северная Корея ударит первой, то Китай будет держать нейтралитет, но если первыми ударят США, то Китай вмешается.

( Читать дальше )

Блог им. Video |На горизонте нет видимой опасности

- 29 мая 2017, 07:40

- |

В пятницу американский рынок показал нейтральную динамику. «На горизонте нет четкой и видимой опасности», – говорит главный инвестиционный стратег в Rockefeller & Co Джимми Чанг. «Отсутствие страха и удовлетворенность инвесторов оказывают поддержку рынку». Спокойствию на бирже поспособствовали и вышедшие в среду протоколы заседания ФРС 2-3 мая. Согласно протоколам, чиновники ФРС ожидали скорого повышения ставок, хотя и договорились подождать, пока не станет очевидно, что недавнее замедление экономического роста было временным явлением.

По результатам встречи нефтеэкспортеров в четверг договор о сокращении добычи был продлен на девять месяцев, до конца марта 2018 года, однако ожидаемого некоторыми участниками рынка снижения квот не произошло. Ливия и Нигерия, освобожденные от сокращения добычи по условиям договора, продолжат добывать нефть без ограничений, несмотря на то, что они вносят существенную лепту в формирование избытка объемов запасов на мировом рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс