RoadtofreedoM

Мой ТОП фильмов, сериалов и книг за 2024 год

- 04 января 2025, 10:28

- |

Хоть здесь и доминирует тема финансов, но в первую очередь это личный блог.

Раз у нас длинные выходные, и, пока есть немного свободного времени, самое время поговорить о фильмах, сериалах и книгах.

Номера распределены случайно, и никакой смысловой нагрузки не несут.

Фильмы и мультфильмы:1. Ты здесь, Бог? Это я, Маргарет

2. Дюна: Часть вторая

3. Американское чтиво

4. Skywalkers: A Love Story

5. За пределом (Beyond, 2017)

6. Клуб безбашенных

7. Фри-соло (Free Solo, 2018)

8. Головоломка 2

9. РБГ (*RBGRBG, 2018, реж. Джули Коэн и Бетси Уэст)

10. Станция «Фрутвейл»

11. Дикий робот

12. Мефисто (Mephisto, 1981)

Сериалы (новинки или новые сезоны):1. Сёгун

2. Властелины воздуха

3. Fallout

4. Пацаны

5. Arcane

6. Пингвин

7. Люди Икс ’97

Книги:1. Предсказуемая иррациональность (Predictably Irrational, 2008, Дэн Ариэли)

2. Доставляя счастье (Delivering Happiness, 2010, Тони Шей)

3. Цель: процесс непрерывного совершенствования (The Goal, 1984, Элияху Голдратт)

( Читать дальше )

- комментировать

- Комментарии ( 2 )

В мире продолжается активное принятие крипты на самых разных уровнях

- 04 января 2025, 10:27

- |

Недавно мы обсуждали инициативу США по созданию Национального биткоин-резерва, и вот уже в России предлагают формировать стратегический запас BTC. Вопрос не в том, «если», а в том, «когда» это станет нормой для крупных экономик.

Что говорят лидеры финансового мира?

• Томас Петерффи (Interactive Brokers): 2–3% чистых активов стоит выделить на биткоин.

• BlackRock: рекомендует клиентам держать в BTC 1–2% портфеля.

• MicroStrategy, неофициально известная как «биткоин-фонд с кредитным плечом», вошла в индекс NASDAQ 100. Скорее всего, она скоро станет частью S&P500.

Мое мнение:

После инициативы США подобные шаги со стороны Китая, ЕС, Великобритании и других стран кажутся неизбежными.

Возможно, мы увидим настоящую «гонку за биткоином», в которой каждое государство будет стремиться получить свою долю.

Что делать простому инвестору?

Покупать и хранить.

Основные посты на тему финансов и «Свободы в целом» в моем телеграмм канале

( Читать дальше )

Итоги еще одного месяца инвестирования в такси

- 22 декабря 2024, 20:00

- |

6 августа 2023 года я вложил 290 000 рублей в покупку EXEED LX для работы в такси.

Спустя 16 месяцев мой общий доход составил 65 447 рубль, что эквивалентно 18% годовых.

За последний месяц выплата составила 4 869 рублей, что соответствует доходности 20% годовых от вложенного капитала.

Средние показатели:

— Фактическая средняя доходность с момента запуска пула – 20% годовых.

Первоначальные условия:

— Целевая доходность – 24% чистыми (налоги и страховки уже включены).

— Срок работы авто – 5-7 лет.

— Ожидаемый чистый доход – 53 000 рублей в месяц на автомобиль (в моем случае около 4 000 рублей в месяц).

Интересные моменты из отчета управляющей компании:

— Загрузка автомобилей в пуле составляет 88% дней в месяц.

Бонусом 2 интервью с руководителем проекта, с разбором стратегии инвестирования в такси

В них можно найти ответы на все основные вопросы

Основные посты на тему финансов и «Свободы в целом» в моем телеграмм канале

( Читать дальше )

Точка входа решает: позитивное о российском рынке акций

- 18 декабря 2024, 15:06

- |

В своих постах я часто критикую российский рынок: разбираю судьбы отдельных государственных компаний, сравниваю с S&P 500 и показываю, как наш рынок отстаёт по доходности.

Но в то же время в прошлых постах писал: успех во многом зависит от точки входа.

2014 vs. 2024: параллели

Сейчас, на мой взгляд, рынок находится в подходящей точке для покупки.

Вспомним похожую ситуацию в конце 2014 года:

• Вопросы о санкциях и их влиянии на экономику.

• Ослабление рубля против доллара небывалыми темпами.

• Паника и неопределённость.

И всё же именно тогда был благоприятный момент для покупки акций.

Результаты с 2014 года

• Индекс полной доходности МосБиржи (с учётом дивидендов): более 240% роста с 2014 года.

• На пике (ещё 2 года назад) доходность составляла около 350%.

На нашем рынке можно зарабатывать. Конечно, это требует терпения и понимания того, что в долгосрочной перспективе кризисы часто оборачиваются возможностями.

( Читать дальше )

Пора ли покупать наш фондовый рынок?

- 16 декабря 2024, 18:19

- |

На момент написания этого поста индекс МосБиржи упал почти на 30% за полгода и на 40% от своих пиковых значений конца 2021 года. Это значительное снижение заставляет задуматься: а не пора ли покупать?

Спойлер для тех, кто не хочет читать весь текст: я думаю, пора.

Почему я так считаю?

1. Заработок на инвестициях часто зависит от удачной точки входа

На короткой дистанции (до 10 лет) успешный заработок в инвестициях редко связан с уникальными знаниями или талантом. Чаще всего это просто удачное попадание в тренд.

Пример: те, кто покупал недвижимость в 2020–2021 годах после длительной стагнации цен, в момент запуска льготных ипотек. Многие думают, что их успех — это их заслуга, но на самом деле им просто повезло войти в рынок в подходящий момент.

Даже на Газпроме можно было выйти в плюс (без учёта инфляции), если покупать акции в октябре 2008 года.

2. Самая удачная точка входа связана с паникой

Когда на рынке царит позитив, хорошие цены на активы найти сложно. Настоящая удачная точка входа появляется в моменты распродаж, паники и массовых продаж.

( Читать дальше )

Смотрю на эти графики и вижу лёгкую несправедливость.

- 16 декабря 2024, 15:14

- |

Ну как простой доллар за 5 лет, может более чем в 2 раза обгонять индекс МосБиржи???

Да ещё и с учётом дивидендов!

( Читать дальше )

Результаты эксперимента с AVAX-трейдингом на грид-боте

- 16 декабря 2024, 15:12

- |

20 апреля я ради эксперимента закинул $81 в спотового грид-бота на бирже Bybit, о чём писал отдельный пост.

Через два месяца результатов практически не было, и это тоже отмечалось в постах.

Прошло почти 8 месяцев — пора подводить итоги:

•Фактически на счёте: $115

•Цена AVAX на момент запуска: $36

•Текущая цена AVAX: $50 (уже неделю как вышла из диапазона)

•Количество сделок: 379

•Чистая прибыль: +$34

•Текущая доходность: 41% (в абсолютных значениях 64%)

•Доходность самого AVAX за этот период: 36%

Выводы

1. Сравнение с покупкой на споте

Торговля на споте кажется гораздо спокойнее, чем работа с фьючерсами. Однако основной риск грид-ботов похож на работу с пулами ликвидности в DeFi: при выходе цены из диапазона вы можете остаться только с одним активом.

— Если торговать, например, парой BTC/USDC и цена выйдет по верхней границе, вы останетесь с USDC, упуская дальнейший рост BTC.

— Если цена пробьёт нижнюю границу, вы останетесь с BTC, рискуя уйти в глубокую просадку. Что в принципе не страшно, если все равно стараешься холдить BTC.

( Читать дальше )

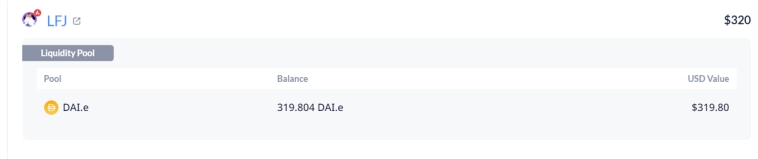

Trader Joe: итоги 7 месяцев эксперимента

- 06 декабря 2024, 17:36

- |

14 мая я решил попробовать новый инструмент и открыл пару стейблкоинов DAI.e – USDC на Trader Joe, о чём писал в первом посте.

Прошло почти 7 месяцев, и вот результат: изначальные 300 USDT превратились в 320 DAI.e. Это соответствует 6,6% доходности или около 11% годовых в долларах.

Что важно:

• Всё это время я ничего не делал: не заходил на платформу, не управлял позицией. Даже эти результаты проверял через DeBank.

• Видно, что установленный диапазон был далеко не идеальным — меня полностью перелило в один актив. Однако даже без какого-либо менеджмента позиции доходность вышла вполне достойной.

Мои выводы:

Инструмент интересен для вложений в долларах с минимальными рисками. Конечно, лучше периодически отслеживать позицию — возможно, часть перельется обратно в USDC. Но менять диапазоны ради пары дополнительных долларов пока не планирую. Для меня этот процесс больше эксперимент: изучить все тонкости работы с небольшими суммами, чтобы позже можно было увеличить обороты.

( Читать дальше )

Мой первый опыт инвестиций с BizMall: итоги и новые шаги

- 06 декабря 2024, 17:35

- |

21 августа 2024 года, с осторожностью и после печальных уроков с краудлендингом Потом и Jetlend, я решил попробовать BizMall. Инвестировал 10 000 рублей на 3 месяца под 31% годовых. Подробности были в первом посте.

Три месяца пролетели, и деньги благополучно вернулись на счет. Без лишних сложностей я вывел их на карту — всё сработало, как обещали.

Менеджер сразу вышел на связь.

Конечно, его главной задачей было предложить мне снова инвестировать, но общение оказалось вполне ненавязчивым. Начали с обсуждения моих впечатлений о платформе.

Из интересного:

• Чат для инвесторов. Обещают создать, работа над этим вроде как ведётся.

• Комментарии в группе. Открывать не планируют, и внятного объяснения, почему, я не услышал, на что имеют право.

• Сроки сбора средств. Бывает, что проекты висят дольше заявленных 1-2 недель. Для себя решил: избегать инвестиций в акции, облигации или другие инструменты через платформу. Рассматриваю только займы (в идеале под госконтракты) с хорошей доходностью.

( Читать дальше )

Итоги копитрейдинга за 8 месяцев

- 30 ноября 2024, 16:01

- |

31 марта 2024 года я подписался на копитрейдинг у INVESTCOIN AI. За это время результаты были разными, но финальный итог: почти +30% (или около 50% годовых).

Это принесло мне 148 USDT прибыли.

Интересно, что стратегия трейдера предполагает периоды без сделок, и были времена, когда ничего не происходило. В какой-то момент я даже забыл о своем аккаунте и не отслеживал позицию. Этот формат оказался для меня наиболее подходящим: один раз сделал выбор инструмента, опираясь на свои цели, риски и убеждения, и просто забыл о нем.

Сейчас я вывожу эти 148$, а подписку на трейдера оставляю в размере 500$.

( Читать дальше )

теги блога RoadtofreedoM

- депозиты

- ипотека

- bitcoin

- bizmall

- DeFi

- ethereum

- finex

- Hamster Kombat

- IMOEX

- IPO

- IPO 2024

- jetlend

- telegram

- Tether

- USDT

- XAUT

- акции

- Акции РФ

- Аренда квартир

- аренда недвижимости

- банки

- белуга групп

- биткоин

- брокеры

- Брюс Ли

- вклад

- вклады

- Газпром

- Джетленд (JetLend)

- доллар

- доллар рубль

- Доходный вагон

- заблокированные активы

- золотой стандарт

- инвеси идеи. инвестиции

- инвестии

- инвестиии

- инвестиции

- инвестиции в недвижимость

- инвестиции в такси

- Индекс МБ

- инфляция в России

- Итоги месяца

- Калининград

- книга

- Книги

- копитрейдинг

- краудлендинг

- краудфандинг

- кредит

- криптавалюта

- криптобиржа

- криптовалюта

- курс валют

- майнинг криптовалют

- мировые деньги

- Мост

- МТС

- налоги

- налоговая реформа

- НДФЛ

- недвижимость

- недвижимость в РФ

- Новатэк

- обзор

- обзор книги

- обмен заблокированными активами

- обучение

- отзыв

- отчёт

- оффтоп

- ПИФ

- повышение НДФЛ

- поток

- прогноз по акциям

- прогрессивная шкала налогообложения

- Рентал ПРО

- рецензия

- рецензия на книгу

- риск

- Риски

- рубль

- Самолет

- санкции

- сигналы

- стейкинг

- такси

- Телеграм

- торговые роботы

- транснефть

- трейдеры

- трейдинг

- Финуслуги

- фонд

- форекс

- фьючерс MIX

- цены

- цифровой рубль

- экономика

- Яндекс