SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Ewitranslate

Дефляцию практически никто не ожидает

- 25 января 2021, 14:12

- |

Автор: MURRAY GUNN

Ожидания по инфляции цен самые высокие за всю историю.

«Инфляция всегда и везде представляет денежное явление, возникающее и сопровождаемое более быстрым ростом денежной массы по сравнению с объёмом производства.»

Это сказал Милтон Фридман — известный экономист, лауреат Нобелевской премии, чья деятельность влияла на руководителей центральных банков с 1970-х годов. Эта такая сладкая песня. Как-никак, вполне логично представить, что если деньги растут быстрее, чем объём производства (товаров и услуг), то слишком большое количество денег находится в обращении относительно слишком малого количества товаров, что может привести к инфляции цен. Однако проблема в том, что факты этого не подтверждают.

Изучая данные о валовом внутреннем продукте (ВВП) США, денежной массе M2 и индексе потребительских цен, вы обнаружите, что много раз деньги росли быстрее, чем ВВП, но это сопровождалось замедлением инфляции потребительских цен. С начала 1980-х годов такое происходило в 1982, 1985–1986, 1990–1991, 2001–2002, 2007–2009, 2011–2015 и 2019– настоящее время.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Microsoft патентует чат-ботов с искусственным интеллектом, имитирующих умерших людей.

- 23 января 2021, 11:49

- |

Автор: TYLER DURDEN

Управление по патентам и товарным знакам США (USPTO) предоставило Microsoft один из самых странных патентов на сегодняшний день: чат-боты, использующие личную информацию умерших людей.

The Independent сообщает, что Microsoft создаёт чат-бота на базе искусственного интеллекта на основе «изображений, голосовых данных, сообщений в социальных сетях, электронных сообщений» и другой личной информации. Считается, что чат-бот будет имитировать общение умершего человека.

( Читать дальше )

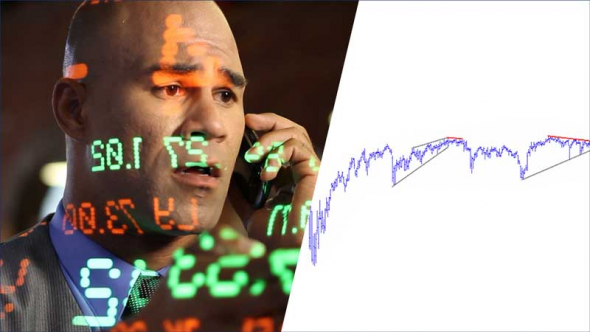

Как использовать технику прочерчивания каналов Р.Н. Эллиотта?

- 22 января 2021, 11:11

- |

Автор: Джеффри Кеннеди

Эллиотт видел, что параллельные линии часто соответствуют верхним и нижним пределам импульсных волн, особенно волн четыре и пять. Другими словами — ценовой тренд внутри канала. Это даёт нам ещё один надёжный метод идентификации поддержки и сопротивления. Более того, «продолжительность жизни» канала, определяется по нахождению цены в его границах, пробой этих границ может предупредить нас о развороте и как следствие значительном движении.

Итак, вот как их нужно рисовать.

( Читать дальше )

Фондовый рынок: следует готовиться к скачку волатильности

- 22 января 2021, 09:58

- |

Более 25 аналитиков EWI регулярно проверяют более 100 рыночных индикаторов. Прямо сейчас один из этих индикаторов подаёт чёткий сигнал.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Неустойчивость фондового рынка — это всё равно, что экстремальные взлёты и падения на американских горках.

Тем не менее в отличие от тех кто с улыбкой вспоминает свои поездки на таких горках, инвесторы часто хмурятся.

Всё потому, что чрезмерная волатильность после ралли акций часто заканчивается гораздо более низкими ценами.

При этом многие инвесторы, даже профессионалы — не ожидают скачка волатильности.

15 января газета San Diego Union-Tribune спросила старшего директора финансовой консультационной фирмы:

Будет ли 2021 год нестабильным для фондового рынка?

Он ответил:

НЕТ: Поскольку 2020 год был нестабильным биржевым годом — с пандемией, рецессией, выборами и беспорядками — тогда разумно ожидать, что 2021 год станет относительно стабильным.

( Читать дальше )

2021 год может стать «знаменательным годом» в финансовой истории.

- 22 января 2021, 07:47

- |

Что можно увидеть в промышленном индексе Доу-Джонс — начиная с 1788 года? Многое! Во-первых, между многолетними историческими периодами начинают проявляться четкие пропорции Фибоначчи. Более того, те же пропорции Фибоначчи также указывают на 2021 год как на очень важный момент в финансовой истории.

Автор: Brian Whitmer

Перевод в субтитрах:

Если вам понравилось это видео, прошу распространить его по мере ваших возможностей.

Источник

«Теоретик Волн Эллиотта»: на русском языке

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписывайтесь>>>

Как применять линии тренда?

- 21 января 2021, 14:53

- |

Автор: Джеффри Кеннеди

Когда я начал свою карьеру аналитика, мне посчастливилось провести некоторое время с несколькими старыми профессионалами. Я всегда буду помнить человека, который сказал мне, что ребёнок с линейкой может заработать миллион долларов на рынках. Он имел в виду линии тренда. И я проникся.

Я потратил почти три года на прочерчивание линий тренда и всех видов геометрических фигур на ценовых графиках. И вы знаете, этот седой старый трейдер был только наполовину прав. Трендовые линии — один из простейших и самых динамичных инструментов, которые может использовать аналитик… но мне ещё предстоит заработать миллион долларов, поэтому он был либо неправ, либо поторопился, сказав мне это тогда.

Несмотря на то что они очень полезны, трендовые линии часто не берутся во внимание. Я думаю, что просто человеческая природа отбрасывает простоту в пользу сложного. (бог знает, если мы этого не понимаем, это должно работать, верно?)

( Читать дальше )

Как применять математику Фибоначчи к реальной торговле

- 20 января 2021, 14:44

- |

Автор: Джеффри Кеннеди

Вы когда-нибудь видели, как маленькому ребёнку дают дорогую игрушку, а он играет с самой игрушкой меньше, чем с коробкой в которую она была упакована? Я например помню, что когда я играл в детстве, некоторые коробки превращались в космические корабли, машины времени или транспорт для сафари с динозаврами.

Во многом математика Фибоначчи подобна коробке с которой дети любят играть много часов подряд. Трудно представить себе неправильный способ применения коэффициентов или уровней Фибоначчи на финансовых рынках, а новые способы появляются каждый день. Давайте рассмотрим лишь некоторые из способов применения математики Фибоначчи, которые я использую в своём анализе.

Коррекции Фибоначчи

Финансовые рынки демонстрируют сверхъестественную склонность к разворотам на определённых уровнях Фибоначчи. Наиболее распространёнными коэффициентами Фибоначчи, которые я использую для прогнозирования откатов, являются: .382, .500 и .618. Иногда .236 и .786 могут быть полезными, но я предпочитаю придерживаться первых трёх. Представьте, насколько это полезно: зная, где корректирующее движение, вероятно, закончится, можно идентифицировать заслуживающие высокого доверия торговые установки

( Читать дальше )

V - образное, переходящее в дефляцию W - образную

- 20 января 2021, 14:39

- |

Автор: MURRAY GUNN

Данные по занятости населения намекают на ещё один спад.

Ещё в апреле прошлого года после стабилизации финансовых рынков все гадали, каким будет восстановление. Одни говорили, что это будет V — образное восстановление, другие — W — образное, а третьи говорили о L — образном восстановлении. Некоторые улетевшие даже говорили о восстановлении в виде знака квадратного корня (√) — частичное восстановление, значительное снижение, затем очень сильное повышение. Оказалось, что это К — образное восстановление.

К — образное восстановление произошло в реальной экономике: «богатеи» извлекли выгоду из более высоких цен на активы, а «малоимущие» пострадали от увольнений. V — образная форма прослеживалась на многих фондовых рынках, но также мы увидели её подобие и в сфере занятости, которая резко восстановилась в США.

Однако вчерашние данные о занятости показали, что восстановление может прекратиться и количество первичных заявок на пособие по безработице будет намного выше, чем ожидалось. Как показано на графике ниже, 4-недельная скользящая средняя количества заявок на пособие по безработице имеет тенденцию к повышению с конца ноября. Более того, данные по продолжающимся заявкам показывают, что безработица всё более укореняется. Это может быть намёком на структурные изменения в экономике.

( Читать дальше )

Как рассчитывать проекции Фибоначчи

- 19 января 2021, 08:10

- |

Автор: Джеффри Кеннеди

Уровни Фибоначчи полезны не только для разметки коррекций, которые уже произошли, но и для прогнозирования будущих движений на рынке.

Импульсные волны

Начнём с импульсных волн три и пять: первичные уровни Фибоначчи — 1.000, 1.618, 2.618 и 4.236. Наиболее распространённые коэффициенты Фибоначчи для третьих волн — 1,618 и 2,618, а наименее распространённый — 4,236. Чтобы рассчитать проекцию волны три, возьмите расстояние, пройденное волной 1, умножьте его на 1,618 и продлите это произведение от точки экстремума волны два. В результате вы получите заслуживающую большого доверия цель для волны три.

( Читать дальше )

теги блога Ewitranslate

- США

- amazon

- bitcoin

- etf

- EURUSD

- nvidia

- pandora

- s&p 500

- S&P500

- S&P500 фьючерс

- treasuries

- usdjpy

- авторитаризм

- азиатские рынки

- акции

- акции США

- американские рынки

- американский фондовый рынок

- аналитика

- банки

- банковский кризис

- биржевые индексные фонды

- биткоин

- валюты

- ввп

- война

- Волновая разметка

- волновая теория Эллиотта

- волны Эллиотта

- выборы

- германия

- голова и плечи

- дефляция

- долг

- доллар

- дональд трамп

- доходность облигаций

- драгоценные металлы

- Европейские рынки

- золото

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- индикатор

- индикаторы

- иностранные акции

- инфляция

- история

- китай

- компании

- кредитные карты

- кризис

- криптовалюта

- криптовалюты

- мания

- металлы

- мифы

- наличные деньги

- настроения

- недвижимость

- нефть

- новости

- облигации

- облигации США

- обучение

- общественные настроения

- оффтоп

- потребители

- природный газ

- прогноз

- прогноз по акциям

- процентные ставки

- психология

- пузыри

- пузырь

- рецессия

- россия

- рынки США

- рынок недвижимости

- рынок США

- сентимент

- серебро

- социономика

- ставка ФРС США

- сырьевые товары

- технический анализ

- технологии

- трейдинг

- фибоначчи

- финансовая грамотность

- фондовые рынки

- фондовые рынки США

- фондовый рынок

- форекс

- фрс

- ФРС США

- цены

- экономика

- экономика США

- энергетика