SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev |Большие государственные расходы. Хорошо или плохо?

- 17 декабря 2021, 14:48

- |

От сумм в триллионы долларов у кого угодно глаза на лоб налезут. Но наше внимание привлёк журнал The Economist, который заключил, что большие государственные расходы «победили». Так ли это?

Автор: Роберт Фолсом

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

- комментировать

- Комментарии ( 1 )

Блог им. Yaitsev |Дефляция в банковском кредитовании

- 16 декабря 2021, 10:35

- |

Автор: Мюррей Ганн

Банковское кредитование сокращается. Почему и что это означает?

На приведенном графике показано изменение в процентах уровня коммерческих и промышленных кредитов, предоставленных коммерческими банками в Соединённых Штатах Америки, в годовом исчислении. Имея положительные темпы роста с 2011 года, банковское кредитование в этом году пошло вспять, и с марта в годовом исчислении наблюдается дефляция.

( Читать дальше )

Блог им. Yaitsev |Экономика США и автомобильный рынок.

- 13 декабря 2021, 20:05

- |

В последние месяцы цены на подержанные автомобили растут небывалыми темпами. Мы не думаем, что это просто вопрос спроса и предложения, ведь при нанесении цен на график вырисовывается интересная закономерность.

Автор: Питер Кендал

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

Блог им. Yaitsev |Долг населения США

- 07 декабря 2021, 07:34

- |

Автор: Боб Стокс

Исследование прошлых дефляционных эпизодов показывает, что все они были вызваны неприемлемым уровнем долга.

А теперь взгляните на заголовок CNBC от 9 ноября:

Общий долг населения США впервые превысил 15 триллионов долларов

А также растёт корпоративный долг.

Ниже приведён график и комментарий из ноябрьского выпуска Elliott Wave Financial Forecast:

( Читать дальше )

Блог им. Yaitsev |Экономический двигатель Европы трещит по швам.

- 24 ноября 2021, 14:22

- |

Автор: Боб Стокс

Экономика Германии — крупнейшая в Европе теряет динамику.

Заголовок Marketwatch от 29 октября:

Экономика Германии повышалась медленнее, чем ожидалось в 3 квартале.

В ноябрьском выпуске Global Market Perspective был показан следующий график:

( Читать дальше )

Блог им. Yaitsev |Ловкость рук и никакого мошенничества.

- 08 ноября 2021, 14:45

- |

Автор: Мюррей Ганн

В попытке сократить свой долг Великобритания переходит к более высоким ценам.

Говорят, что с долгом может произойти три вещи. Он может быть погашен или может быть объявлен дефолт. Третий вариант, как утверждают экономисты — погашение за счёт инфляции. Что это значит?

Когда говорят, что долг можно погасить за счёт инфляции, экономисты подразумевают инфляцию потребительских цен. Более высокие цены на товары и услуги в экономике приводят к увеличению доходов страны в номинальном выражении, и к снижению долгового бремени, которое остаётся неизменным. Представьте, что у вас есть компания, которая получает доход от продажи подержанных автомобилей. Долг вашей компании составляет 100 000 фунтов стерлингов, а годовой доход составляет 200 000 фунтов стерлингов. Соотношение вашего долга к доходу составляет 50%. В какой-то момент цены на подержанные автомобили начинают резко расти и за год повышаются на 20%. Теперь ваш годовой доход составляет 240 000 фунтов стерлингов. Ваше долговое бремя по-прежнему составляет 100 000 фунтов стерлингов, но отношение долга к доходу упало до 42%. Вуаля! Это создаёт иллюзию погашения долга за счёт инфляции. Иллюзия фискальной ответственности!

( Читать дальше )

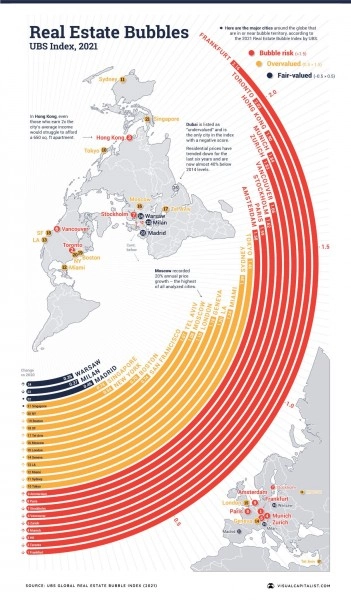

Блог им. Yaitsev |Крупнейшие пузыри на рынке недвижимости в 2021 году

- 03 ноября 2021, 20:18

- |

Автор: TYLER DURDEN

Выявление пузырей на рынке недвижимости — непростое дело. Как отмечает Ник Рутли из Visual Capitalist, даже несмотря на понимание, что перед нами пузырь, у нас нет материальных доказательств его существования пока он не лопнет.

А к тому времени уже будет слишком поздно.

( Читать дальше )

Блог им. Yaitsev |Рынок облигаций заставляет Банк Англии действовать.

- 28 октября 2021, 08:26

- |

Автор: Мюррей Ганн

Рынок Государственных облигаций Великобритании (Gilt) очень важен для определения политики процентных ставок в Великобритании.

Вчера Financial Times опубликовала следующий заголовок и подзаголовок:

«Трейдеры уверены, что Банк Англии повысит ставки уже в следующем месяце.

Жёсткие заявления Эндрю Бейли об инфляции спровоцировали распродажу краткосрочных государственных облигаций Великобритании .

Далее в статье говорится, что фьючерсы денежного рынка оцениваются с повышением процентной ставки в следующем месяце и что доходность двухлетних облигаций выросла (цены снизились) из-за решительных намёков управляющего Банка Англии на ужесточение денежно-кредитной политики в ответ на высокую инфляция потребительских цен. Как обычно, причинно-следственная связь неверна.

На протяжении десятилетий EWI пишут, что решения центральных банков в области денежно-кредитной политики не являются независимыми. Направление задают свободно торгуемые рынки. Изменение политики в отношении доходности краткосрочных облигаций в первую очередь зависит от цены. Только после этого в дело вступают центральные банки.

( Читать дальше )

Блог им. Yaitsev |Настроения указывают на рецессию

- 22 октября 2021, 14:22

- |

Автор: Мюррей Ганн

Близкие исторические максимумы в крупных фондовых рынках, взлетевшие цены на недвижимость и кажущийся бесконечным запас лёгких денег, оказывается, может создать ощущение, что мы находимся в рецессии. Если верить новой работе квалифицированных экономистов, Соединённые Штаты Америки, возможно уже находятся в рецессии.

Наблюдение Дэвида Бланчфлауэра из Дартмутского колледжа Нью-Гэмпшир, и Алекса Брайсона из Университетского колледжа Лондона заставило меня задуматься. Их исследования показывают, что индексы потребительских ожиданий от организации Conference Board и Мичиганского университета, как правило, предсказывают спад в Америке на 18 месяцев вперёд. Сегодняшние данные говорят о том, что США движутся к рецессии, если она уже не наступила. Согласно статье, каждый спад с 1980-х годов предсказывался падением таких показателей, как минимум на 10 пунктов.

( Читать дальше )

Блог им. Yaitsev |Индексы S&P 500 и Euro Stoxx 600 сдают позиции.

- 23 сентября 2021, 14:14

- |

«История никогда не повторяется, но она часто рифмуется», — Именно так звучит поговорка приписываемая Марку Твену. За 40 с лишним лет работы мы видели много таких «рифм».

Автор: Brian Whitmer

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс