Алексей

Дивидендные аристократы: Chevron Corporation (CVX)

- 14 ноября 2016, 17:44

- |

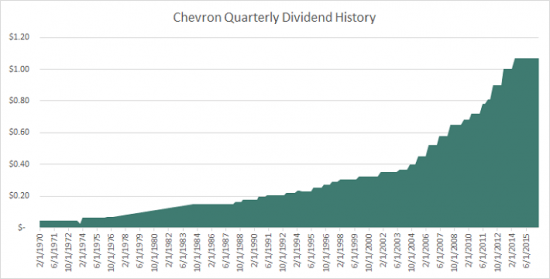

Как и Exxon Mobil, Chevron Corporation берет свое начало от Standard Oil в 1911 году. Этот факт делает эти компании своего рода «сестрами». Длинная дивидендная история растущих дивидендов — это то, что делает этих двух гигантов близкими. Шеврон увеличивала дивиденды 28 лет подряд (ожидается очень маленькое увеличение дивидендов в 29-й раз). Эксон Мобил увеличивала дивиденды 34 года подряд. На рисунке ниже представлена дивидендная история Шеврона.

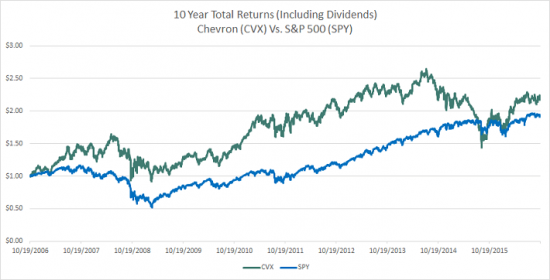

Хотя дивидендная история Шеврона впечатляет, последние два года были для компании не сильно впечатляющими из-за сильного снижения цен на нефть. Несмотря на это снижение, Шеврон показывает доходность лучше рынка за последние 10 лет.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 2 )

LinkedIn забанят в понедельник, Facebook и Twitter - на очереди

- 12 ноября 2016, 10:59

- |

LinkedIn стал первой жертвой российского бана компаний, которые хранят данные пользователей за пределами России. В соответствии с агентством Интерфакс, Мосгорсуд признал законным решение Роскомнадзора о блокировке LinkedIn из-за нарушений требования закона о хранении данных в России. Facebook и Twitter — на очереди. Эти социальные сети также не хранят данные российских пользователей в России.

LinkedIn могут забанить уже в понедельник. Компания может обжаловать решение суда или переместить данные российских пользователей на серверы, расположенные в России.

Роскомнадзор уже сообщал LinkedIn о нарушении требований закона. Однако ситуация может быть спорной, поскольку за обработку данных пользователей, находящихся за пределами США отвечает LinkedIn Ireland, а не LinkedIn Corporation, расположенная в США (претензии Роскомнадзора адресованы LinkedIn Coprporation).

( Читать дальше )

Кто выиграет торговую войну? Китай

- 11 ноября 2016, 16:59

- |

Победа Дональда Трампа может показаться большой неудачей для Китая. В своей кампании Трамп потратил немало времени на то, чтобы называть Китай жуликом, который ворует американские рабочие места, и победа Трампа означает, что Вашингтон будет придерживаться более жесткой позиции в торговле, относительно китайской валюты и других спорным вопросам.

Тем не менее китайские политики приветствуют президента Трампа. Со своим националистским вдохновением, он в конечном счете послужит интересам Китая, а на Америки. Конечно, Трамп вызовет некоторые сложности в краткосрочной перспективе. Поднебесная нуждается в том, чтобы американцы покупали китайские товары и китайская экономика нуждается в американских инвестициях, чтобы модернизировать свое производство. Те ограничения, которые Трамп пригрозил использовать против Китая — повышение тарифов, пересмотр торговых соглашений, называя страну «валютным манипулятором» — могут нанести вред росту Китая, т.к. Китай борется с ростом задолженности, избыточными производственными мощностями и стагнацией экспорта.

( Читать дальше )

Если вы любите пиццу, то этот девайс должен быть на вашей кухне!

- 10 ноября 2016, 17:18

- |

После выборов в США все словно с ума посходили: народ бунтует, кто-то просто бастует, кто-то уже устроил перестрелку в Сиэттле, в Калифорнии какие-то активисты собираются в 2018 голосовать за выход из США (Calexit, Калексит), кто-то более прагматичный, провел анализ акций, которые выиграют от президентства Трампа:

- В энергетике: Chevron Corp.9(CVX) и Exxon Mobil Corp.(XOM)

- В оборонке: Lockheed Martin (LMT)

- В банковской отрасли: J.P. Morgan Chase & Co. (JPM)

- В здравоохранении тоже есть на что посмотреть: Regeneron Pharmaceuticals Inc. (REGN), Vertex Pharmaceuticals Inc. (VRTX), Celgene Corp. (CELG) — не путайте с Colgate :)

Весь мир остановился, все теперь мусолят: «Трамп то, Трамп се, а теперь будет это, а теперь будет это....».

( Читать дальше )

Дивидендные аристократы: Exxon Mobil Corporation (XOM)

- 09 ноября 2016, 12:36

- |

Exxon Mobil Corporation (XOM) имеет длинную историю, которая берет свое начало от своего предшественника Standard Oil. Standard Oil — одна из самых легендарных историй успеха американского бизнеса, эта компания может считаться отцом-основателем американской нефтяной индустрии. В 1904 (почти на рыночном пике) Standard Oil контролировала 91% производства нефти и 85% конечных продаж в США. Standard Oil была основана в 1870 году Джоном Рокфеллером. Компания начианалась как партнерство между Джоном Рокфеллером и его братом Вильямом.

Компания росла такими быстрыми темпами, что в 1911 году Верховный Суд США разделил компанию по антимонопольным соображениям. Стандарт Ойл была разделена на 34 компании, которые включают в себя многие крупные компании в настоящий момент, такие как Exxon Mobil и ее ближайшего конкурента Chevron Corporation (CVX). В настоящий момент Эксон Мобил является крупнейшей нефтяной корпорацией в мире с капитализацией 359 млрд. долл. Для сравнения 2-ая крупнейшая компания в мире Royal Dutch Shell (RDS-A) имеет рыночную капитализацию 208 млрд. долл.

( Читать дальше )

Дивидендные аристократы: Automatic Data Processing (ADP)

- 08 ноября 2016, 16:47

- |

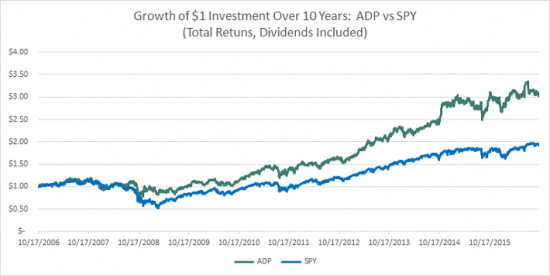

Automatic Data Processing (ADP) берет свое начало в 1949 году, когда она была основана 21-летним предпринимателем Генри Таубом (Henry Taub). Automatic Data Processing (далее — АДП) начала свою деятельность с одного клиента, а десятилетие спустя она выросла в лидера отрасли по обслуживанию платежных ведомостей. АДП в настоящий момент насчитывает более 600 тыс. клиентов по всему миру. Акция генерировала хорошие прибыли за последнее десятилетие. Картинка ниже показывает, как изменились инвестиции в АДП относительно Сиплого за последние 10 лет.

АДП имеет длинную историю выплат и повышения дивидендов. Компания увеличивала выплаты акционерам 41 год. АДП — единственный дивидендный аристократ в ИТ-секторе. Быстрое развитие технологий делает создание длительного конкурентного преимущества в ИТ-секторе очень сложным. АДП — это исключение, а не правило.

В ноябре 2015 года АДП повысила дивиденд на 8,1%. Годовой дивиденд составил 2,12 долл. на акцию,

( Читать дальше )

Как рынки отреагируют на выборы в США

- 08 ноября 2016, 15:18

- |

Акции

Если Трамп победит: рынки отреагируют на это отрицательно, волатильность повысится, особенно сильно это проявится на активах, чувствительным к процентным ставкам. В долгосрочной перспективе акции будут «на коне».

Если победит Клинтон: небольшое ралли после недавнего снижения из-за Трампа. Фармацевты и банки будут проигрывать рынку из-за опасения изменений в регулировании отраслей.

Доллар США

При Трампе: доллар упадет по отношению к валютам развитых стран, особенно по отношению к швейцарскому франку, японской иене — это будут безопасные гавани. По отношению к валютам развивающихся стран — будет расти из-за протекционистских настроений, мексиканский песо пострадает особенно сильно. Позднее бакс може укрепиться из-за налоговых поблажек и увеличения трат населения.

При Клинтон: доллар вырастет относительно валют развитых стран по мере того, как фокус будет смещаться к повышению ставко ФРС.

( Читать дальше )

Дивидендные аристократы: HCP, Inc (HCP)

- 07 ноября 2016, 17:12

- |

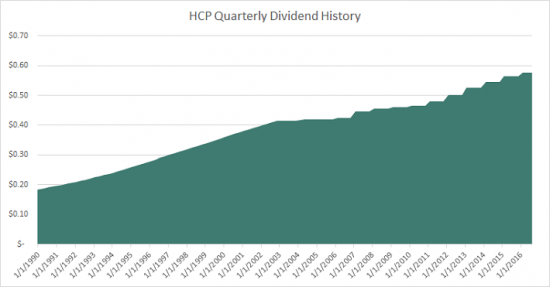

Законодательство требует, чтобы REIT выплачивали не менее 90% прибыли в качестве дивидендов. При таких условиях тяжело увеличивать дивидендные выплаты каждый год. Очень мало пространства для ошибки из-за высокого коэффициенты выплат. Если прибыли падают (а каждый бизнес имеет периоды спада), то велика вероятность того, что и дивиденды по REIT упадут. Вот почему не следует ожидать, что среди REIT будут дивидендные аристократы. Это удивительно, но 1 REIT затесался среди «аристократов»: НСР. Эта компания выплачивает увеличивающиеся дивиденды 31 год подряд.

В дополнение к дивидендной истории, НСР имеет также высокую дивидендную доходность — 6,4% (помнится, мы восхищались дивдоходностью AT&T) — это самый высокий уровень среди аристократов. Акция держалась лучше рынка последние 10 лет, но в последние несколько лет стала «буксовать». Доходность относительно Сиплого — показана на рисунке ниже (как для НСР, так и для Сиплого доходность учитывает дивиденды).

( Читать дальше )

Что будет, если ни Клинтон ни Трамп не победят?

- 07 ноября 2016, 15:39

- |

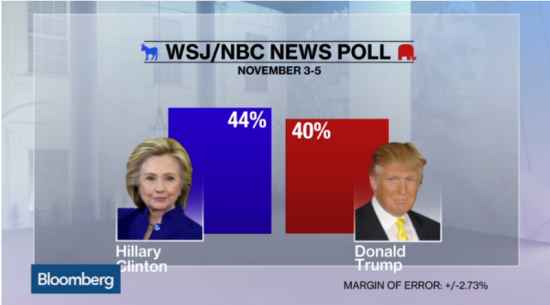

Только представьте себе — американцы просыпаются 9 ноября — а победитель в президентской гонке не объявлен! Звучит фантастически? Вовсе нет. Поскольку Клинтон и Трамп умопомрачительно близко идут в ключевых штатах, то аналитики начинают увеличивать вероятность пересчета результатов голосования, что отложит итог.

Трамп заявил, что будет держать страну в «подвешенном состоянии» в вопросе, будет ли он принимать результаты выборов. Скажем так: ни Клинтон ни Трамп не имеют значительного перевеса в достаточном количестве штатов, чтобы получить требуемые 270 и больше голосов в Коллегии Выборщиков.

В большинстве штатов — но не во всех — можно потребовать пересчета голосов: в 43 штатах проигравший кандидат или другая связанная сторона может ходатайствовать о пересчете голосов. В некоторых Штатах пересчет может запускаться автоматически.

( Читать дальше )

Дивидендные аристократы: AT&T Inc. (T)

- 03 ноября 2016, 11:24

- |

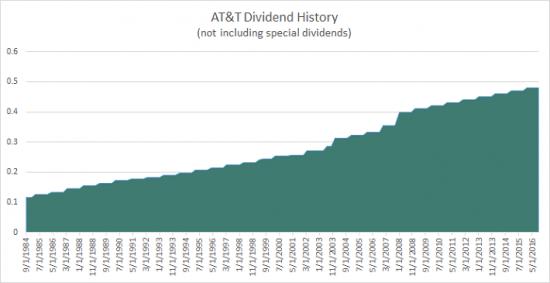

AT&T — единственный аристократ в секторе телекоммуникаций. Причем AT&T выделяется даже среди дивидендных аристократов — она имеет необычную дивидендную доходность 4,9% (в валюте, Карл! 4,9% дивдоходности — не самый плохая дивдоходность даже для российского рынка). Компания выплачивает увеличивающиеся дивиденды 32 года подряд. Ожидается очередное повышение дивидендов в середине декабря 2016 года. Дивидендная история AT&T приведена на рисунке ниже.

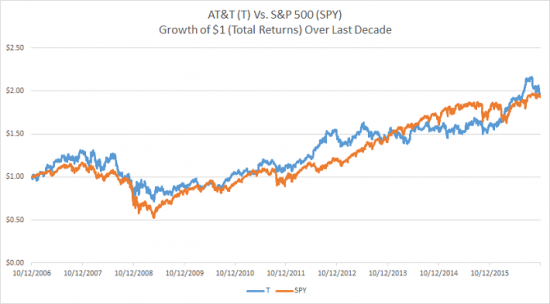

Одно из ошибочных представлений о дивидендных акциях заключается в том, что они дают доходность ниже среднего в обмен на текущий денежный поток в виде дивидендов. AT&T слегка переигрывает рынок за последнее десятилетие. Результаты показаны на рисунке ниже.

( Читать дальше )

теги блога Алексей

- Apple

- Citi Group

- Dow

- ETF

- Goldman Sachs

- NASDAQ

- P\E

- python

- ROE

- S&P500

- WINDOWS 10

- автомобили

- акции

- акции роста

- акции США

- Амазон

- американские акции

- анализ акций

- анализ компаний

- Арсагера

- Баффет

- Боллинджер

- бонды

- брокеры

- вопрос

- ВСМПО-АВИСМА

- выборы США

- Газпром

- Голдман

- Голдман сакс

- Грааль

- Гринблатт

- Гросс

- дивидендные акции

- дивидендные аристократы

- дивиденды

- доллар

- доходность

- Доходность гособлигаций

- драги

- евро

- золото

- ЗПИФН

- инвестиции

- Инвестиции в недвижимость

- инфографика

- история успеха

- китай

- консенсус

- кооперация

- МосБиржа

- недвижимость

- неквалифицированные инвесторы

- нефть

- новости эмитентов

- Номура

- облигации

- опек+

- опционы

- Открывашка

- открытие

- открытие брокер

- оффтоп

- ПИФы

- портфель

- портфельное инвестирование

- портфельные инвестиции

- прогнозы

- процентные ставки

- размещение БО

- размещение облигаций

- рейтинги

- рецензия на книгу

- рынки

- Рэй Далио

- Сбербанк

- сводка по эмитентам

- советы

- ставка ФРС

- ставки ФРС

- Ставропольэнергосбыт

- сургутнефтегаз

- США

- технический анализ

- технологии

- товары

- торговые стратегии

- Трамп

- фонды

- форекс

- фосагро

- ФРС

- хайпы

- центробанки

- цинк

- цмт

- черный лебедь

- Шадрин

- экономика

- юмор