Блог им. alexey_s

Дивидендные аристократы: Chevron Corporation (CVX)

- 14 ноября 2016, 17:44

- |

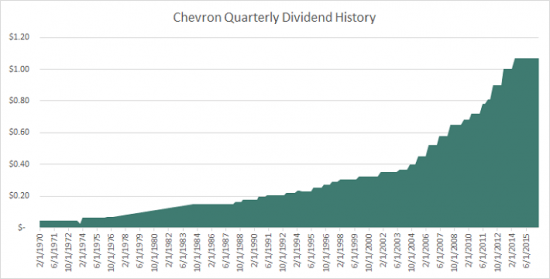

Как и Exxon Mobil, Chevron Corporation берет свое начало от Standard Oil в 1911 году. Этот факт делает эти компании своего рода «сестрами». Длинная дивидендная история растущих дивидендов — это то, что делает этих двух гигантов близкими. Шеврон увеличивала дивиденды 28 лет подряд (ожидается очень маленькое увеличение дивидендов в 29-й раз). Эксон Мобил увеличивала дивиденды 34 года подряд. На рисунке ниже представлена дивидендная история Шеврона.

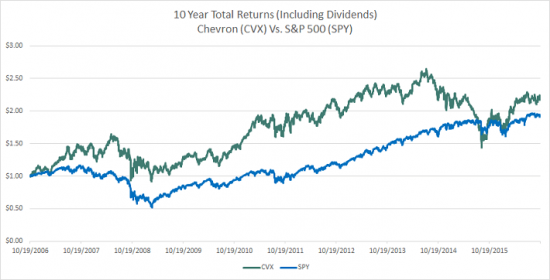

Хотя дивидендная история Шеврона впечатляет, последние два года были для компании не сильно впечатляющими из-за сильного снижения цен на нефть. Несмотря на это снижение, Шеврон показывает доходность лучше рынка за последние 10 лет.

Как интегрированная компания, Шеврон имеет диверсифицированный бизнес, который помогает сгладить колебания цен на газ и нефть. И компания имеет несколько проектов, которые собирается запустить. Все это позволяет оставаться компании прибыльной и защищать высокую дивидендную доходность 4,2%.

Обзор бизнеса

Шеврон разделена на два основных бизнеса: апстрим (разведка и добыча) и даунстрим (переработка). Сегмент апстрим — это разведка и добыча нефти. Этот сегмент очень сильно зависит от цен на нефть. Не удивительно, что апстримовая сторона бизнеса переживает трудные времена во время снижения цен на нефть и газ в течение последних двух лет. В 2015 году Шеврон потеряла в сегменте апстрима 1,9 млрд. долл, по сравнению с прибылью в 16,9 млрд. долл. за год до этого. Хорошими новостями для Шеврона является то, что даунстримовый сегмент бизнеса покрыл эти убытки. Перерабатывающий сегмент сгенерировал компании 7,6 млрд. долл. прибыли в 2015 году, что означало увеличение прибыли на 75% по сравнению с годом ранее. В этом заключается крупнейшее преимущество интегрированной компании. Когда цена на нефть падает — апстрим страдает, но выигрывает перерабатывающий сегмент. Снижение цен на нефть позволяет увеличить маржу перерабатывающего сегмента.

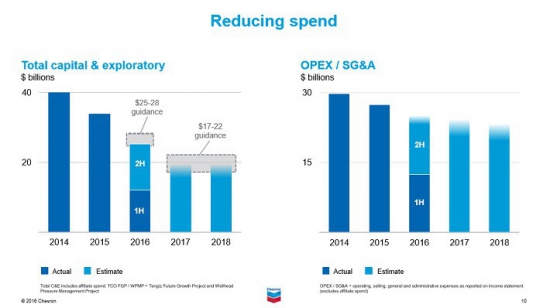

В целом, Шеврон заработал 4,5 млрд. долл. в 2015 году благодаря значительному снижению затрат. В 2014 году компания потратила 40 млрд. долл. на разведку и капитальные вложения. Шеврон планирует тратить 25-28 млрд. долл в год и в дальнейшем снизить затраты до 17-22 млрд. долл. в 2017 и 2018 годах.

Однако, период низких цен имеет значительное влияние на добывающий сегмент. Добывающий сегмент представлял 88% выручки Шеврона в 2014 году. И такое влияние имеет место и в 2016 году. За 1 полугодие 2016 года Шеврон потерял 2,1 млрд. долл, из которых 3,9 млрд. долл. убытка — из-за добычи. В результате, компании нужны более высокие цены на нефть, чтобы оставаться прибыльной.

Перспективы роста

Самым большим катализатором роста будет более высокая цена на нефть. В то время как нефть выросла со своих минимумов в 27 долл. в 2016 году, этот уровень составляет примерно 50% от максимумов 2014 года за баррель — 100 долл. К несчастью, Шеврон не может контролировать направление движения цен на нефть, но она может контролировать свои перспективы роста — проекты по добыче нефти.

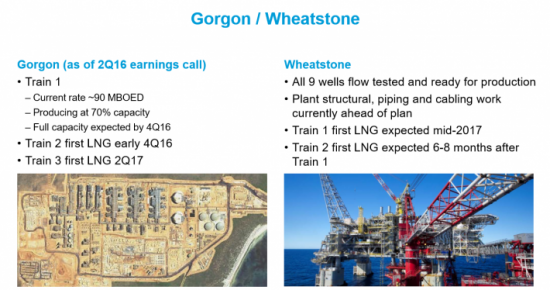

Два самых главных проекта Шеврон — поля сжиженного природного газа в Австралии — Gorgon и Wheatstone. В совокупности, эти два проекта могут дать ежегодную добычу газа на уровне 24 миллиона тонн. Добыча на Gorgon начнется в последнем квартале, а на Wheatstone работы близки к завершению. На газ с этих полей вероятно будет большой спрос, поскольку они оптимально расположены для удовлетворения потребностей азиатских рынков, где наблюдается повышение спроса на энергию.

Когда эти проекты будут запущены, они начнут генерировать собственный денежный поток, и больше не будут требовать капитальных затрат на строительство.

Прибыли Шеврона более волатильны, чем у большинства дивидендных аристократов, потому что они зависят от цен на нефть. Из-за этого использование прибыли на акцию в качестве индикатора не дает хорошего представления о перспективах роста. Скорость роста дивиденда и скорость роста капитала за последнее десятилетие следующее: рост дивиденда — 9,4% год, рост капитала — 11,2% в год. Шеврон удалось совместить рост благосостояния акционеров с впечатлительными темпами роста — при весьма разнообразных экономических условиях. У менеджмента компании отличные навыки по размещению капитала. Шеврон выкупала примерно 2% своих акций в год в течение последних 10 лет. Такие выкупы шли в дополнение к большим дивидендным выплатам.

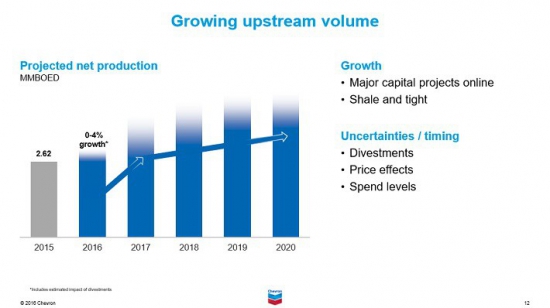

Предполагаемая скорость роста капитала на акцию у Шеврон — 5% в год. Рост будет являться результатом повышения производительности, увеличению эффективности и выкупам акций. Ожидаемый темп роста капитала компании — 0%-4% в год в течение следующих нескольких лет.

В настоящий момент акции не выкупаются, т.к. низкие цены на нефть ударили по денежному потоку. Но с ростом цен на нефть — выкупы снова могут начаться. Приостановка выкупов акций помогает компании сберечь деньги для дивидендов и капиталовложений в трудные времена.

Конкурентное преимущество и стойкость к рецессии

Крупные нефтяные компании имеют приличную правительственную поддержку через субсидии, поскольку производство энергии — это «национальный интерес». Самые большие нефтяные компании (вроде Шеврона) имеют опыт работы с американским правительством. Шеврон имеет значительное и продолжающееся конкурентное преимущество, имея влияние и отношение с самой мощной организацией в мире — правительство США.

В дополнение к «правительственному» преимуществу, Шеврон имеет самые низкие затраты на производство нефти и газа. Большие размеры компании позволяют инвестировать в крупнейшие и самые прибыльные проекты по добыче нефти и газа. Шеврон регулярно сотрудничает с другими крупными нефтедобывающими компаниями, чтобы реализовывать чрезвычайно большие проекты совместно, разделяя капиталовложения на несколько компаний и деля прибыль. Такой подход снижает риски портфеля проектов компании и сохраняет перспективы роста в проектах по всему миру.

Если кратко — Шеврон имеет связи и размеры, чтобы браться за самые крупные и доходные проекты по добыче нефти и газа — как в сегменте апстрима, так и в сегменте даунстрима.

В последний раз цены на нефть падали во время Великой Рецессии в 2009. Прибыль на акцию у Шеврона изменялась следующим образом:

- 2007 — $8.77 на акцию

- 2008 — $11.67 на акцию

- 2009 — $5.24 на акцию

- 2010 — $9.48 на акцию

- 2011 — $13.44 на акцию

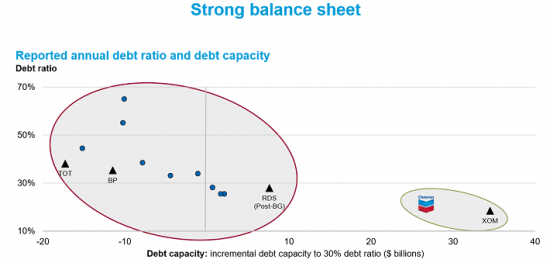

Недавнее снижение цен на нефть было еще более серьезным. Тем не менее, компания стремится к выплате дивидендов. Акционерам Шеврон не следует ожидать снижения дивидендов. Компания является одной из самых консервативно финансируемых нефтяных компаний — см. рис. ниже.

Шеврон имеет достаточно капитала, чтобы при необходимости добавить миллиарды долга на баланс, если потребуется. В дополнение к этому, денежный поток от операций в настоящий момент покрывает дивиденды Шеврона. Компания также распродает активы, чтобы получить средства. Хотя это и не самое лучшее решение, этот факт также показывает, что менеджмент компании ориентирован на вознаграждение акционеров.

Оценки и ожидаемая полная доходность

Акции Шеврона торгуются с P\E 39, в то время как среднее по рынку — 24. Однако, такая оценка компании может ввести в заблуждение, поскольку компания существенно пострадала из-за падения цен на нефть. Прибыли должны нормализоваться по мере восстановления цен на нефть и газ. Шеврон торгуется за 7,6 годовых прибылей, если оценивать ее по прибылям 2012 года. Это подразумевает недооцененность компании, если она полностью восстановит свои прибыли. К тому же, компания имеет дивидендную доходность 4,2%.

Ожидаемый долгосрочный темп роста Шеврон — 5%. За последнее десятилетие компания росла намного быстрее, чем на 5% в год. Если компания будет расти по 5% в год, то полная доходность будет на уровне 9,2% в год до переоценки по мультипликаторам.

Заключение

Exxon Mobil — самая крупная и сильная нефтяная компания в США. Шеврон — компания того же класса. Шеврон и Эксон Мобил — единственные нефтяные компании-аристократы. Шеврон работает в цикличной отрасли и страдает из-за спада. Но компания грамотно снижает капитальные затраты и приостановила выкупы акций.

Эти меры позволяют компании платить дивиденды несмотря на нефтяной кризис. Если нефтяные цены восстановятся, то акции Шеврона покажут двухзначную доходность.

Как и все в области финансов, цены на нефть вернутся к средним значениям. Они будут подниматься. Когда это произойдет, то для акционеров Шеврона определенно это будет хорошо. В то же время, инвесторы получают премию за ожидание в виде дивдоходности 4,2%.

Оригинал: http://www.valuewalk.com/2016/10/dividend-aristocrats-focus-part-6-chevron-corporation-cvx/

теги блога Алексей

- Apple

- Citi Group

- Dow

- ETF

- Goldman Sachs

- NASDAQ

- P\E

- python

- ROE

- S&P500

- WINDOWS 10

- автомобили

- акции

- акции роста

- акции США

- Амазон

- американские акции

- анализ акций

- анализ компаний

- Арсагера

- Баффет

- Боллинджер

- бонды

- брокеры

- вопрос

- ВСМПО-АВИСМА

- выборы США

- Газпром

- Голдман

- Голдман сакс

- Грааль

- Гринблатт

- Гросс

- дивидендные акции

- дивидендные аристократы

- дивиденды

- доллар

- доходность

- Доходность гособлигаций

- драги

- евро

- золото

- ЗПИФН

- инвестиции

- Инвестиции в недвижимость

- инфографика

- история успеха

- китай

- консенсус

- кооперация

- МосБиржа

- недвижимость

- неквалифицированные инвесторы

- нефть

- новости эмитентов

- Номура

- облигации

- опек+

- опционы

- Открывашка

- открытие

- открытие брокер

- оффтоп

- ПИФы

- портфель

- портфельное инвестирование

- портфельные инвестиции

- прогнозы

- процентные ставки

- размещение БО

- размещение облигаций

- рейтинги

- рецензия на книгу

- рынки

- Рэй Далио

- Сбербанк

- сводка по эмитентам

- советы

- ставка ФРС

- ставки ФРС

- Ставропольэнергосбыт

- сургутнефтегаз

- США

- технический анализ

- технологии

- товары

- торговые стратегии

- Трамп

- фонды

- форекс

- фосагро

- ФРС

- хайпы

- центробанки

- цинк

- цмт

- черный лебедь

- Шадрин

- экономика

- юмор

Из чего компания собралсь платить дивы большее $4 ?

А если она порежет дивы, бумага обрушится.

Замкнутый круг.