Андрей Хохрин

Сделки РЕПО с ЦК: карта рынка за 18 апреля, результат индикативного портфеля и сделок в доверительном управлении ИК "Иволга Капитал"

- 19 апреля 2022, 07:14

- |

Индикативный портфель денежного рынка (однодневные сделки РЕПО с ЦК) накопил с момента запуска 28 февраля 2,5% совокупного дохода, что соответствует 18% годовых.

Накопление доходности замедляется вслед за снижением ключевой ставки. Новый раунд ее снижения ожидается 28 апреля, на 1-2% с нынешних 17%. И в мае сделки РЕПО с ЦК, вероятно, будут заключаться примерно под 15% годовых.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Девелопер «АСПЭК-Домстрой» из Ижевска выходит на рынок недвижимости Татарстана

- 18 апреля 2022, 17:49

- |

Компания 1 апреля на градостроительном совете в городе Альметьевск презентовала масштабный проект площадью 150 тыс. м², включающий в себя жилую и коммерческую недвижимость, социальные объекты и общественное пространство.

( Читать дальше )

Мнение ИК "Иволга Капитал" по облигациям ОФЗ-ПК

- 18 апреля 2022, 13:58

- |

В нашем чате для инвесторов, уже несколько раз появлялись вопросы про ОФЗ-ПК и наше отношение к данному инструменту, публикуем ответ.

ОФЗ-ПК – это классические флоатеры, доходность по которым привязана к ставке RUONIA и позволяет получать доходность аналогичную денежному рынку. Всего торгуется 16 выпусков ОФЗ-ПК объёмом 4.7 трлн. руб., которые занимают примерно 30% всего рынка ОФЗ по объёму. Доля рынка ОФЗ-ПК значительно выросла осенью 2020 г. В совокупности за 4 квартал 2020 правительство привлекло более 2 трлн. руб. Почти весь объем был выкуплен внутренними инвесторами из числа системно значимых кредитных организаций, в том числе госбанками.

Размер купона по всем новым ОФЗ-ПК рассчитывается как среднее арифметическое значение ставок RUONIA за период, начинающийся за 7 дней до даты начала купонного периода и заканчивающийся за 7 дней до даты окончания купонного периода. Так по выпуску ОФЗ 24020 предыдущий купон 26.01.2022 составил 18,63 рубля., следующий купон будет 27 апреля, а НКД уже составляет 31,12 руб.

( Читать дальше )

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 18 апреля 2022, 09:17

- |

18.04.2022

- МФК ВЭББАНКИР, 01 Ежемесячные выплаты, ставка купона 12,75%, Сумма купона 10,48 руб.

19.04.2022

- Займер, 03 Ежемесячные выплаты, ставка купона 12,7%, Сумма купона 10,44 руб.

21.04.2022

- АО им. Т. Г. Шевченко, 001P-01 Ежеквартальные выплаты ставка, купона 13,5%, Сумма купона 33,66 руб.

- Лизинг-Трейд, 001P-03 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

22.04.2022

- МФК Эйрлоанс, 001Р-01 Ежемесячные выплаты, ставка купона 13,25%, Сумма купона 10,89 руб.

Депозиты снизились до 16,58% и будут ниже. Инфляция выросла до 17,49% и, видимо, будет выше

- 18 апреля 2022, 07:13

- |

Источники данных: депозиты — Банк России, инфляция — Росстат

Банк России обновил статистику по депозитам. За первую декаду апреля средняя их ставка в топ-10 банков (по сумме привлечения депозитов) составила 16,58%, ровно на 2% ниже, чем в последней декаде марта.

Параллельно, Росстат сообщил о росте годовой инфляции до 17,49% по состоянию на 8 апреля.

Оба статистических ряда – запаздывающие. В частности, 11 апреля тот же Банк России понизил ключевую ставку до 17% с прежних 20%, и значит, во второй декаде апреля, которая заканчивается уже послезавтра, уровень депозитов должен оказаться еще и заметно ниже опубликованных 16,58%.

Инфляция, напротив, на этой неделе должна поставить новый рекорд. Ее темп замедляется, но остается высоким (даже 0,66% за неделю со 2 по 8 апреля – это в годовых 34%; хотя это более чем в 3 раза меньше экстремальных 2,22% недельной инфляции на 4 марта). На инфляционное плато мы выйдем при росте цен не выше 0,33% в неделю, о чем еще говорить наверно рано.

( Читать дальше )

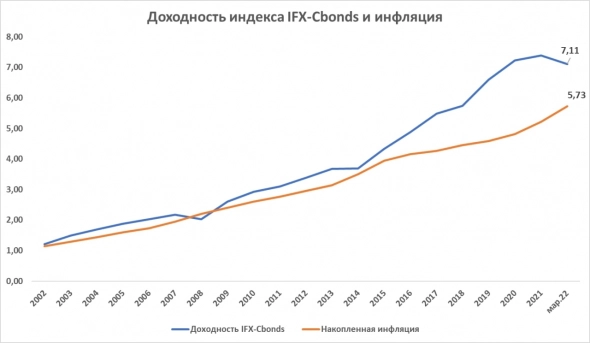

Обгоняет ли широкий облигационный рынок рублевую инфляцию?

- 15 апреля 2022, 07:30

- |

За последние20 лет годовая доходность индекса IFX-Cbonds (база расчета — 30 наиболее ликвидных корпоративных облигаций) 14 раз превышала уровень инфляции.

За рассматриваемый период было всего 6 лет, когда облигационный рынок проигрывал инфляции: 2006-2008 годы, 2014, 2021 и, вероятно, 2022 год.

( Читать дальше )

Продали ОФЗ с погашениями в 2025-27 годах

- 15 апреля 2022, 07:22

- |

Кривая бескупонной доходности ОФЗ на 14 апреля. Источник иллюстрации: Московская биржа

Вчера с одним из клиентов, в портфеле которого значительная доля приходится на ОФЗ, приняли решение продать часть этих бумаг. Ситуация в данном портфеле не самая плохая, средний срок ОФЗ до погашения – 2024 год. Однако и с такими сроками к погашению портфель, сформированный в конце 2020 года, так и не вышел в область сколько-то заметного плюса. Поскольку часть активов была размещена на денежном рынке (в сделках РЕПО с ЦК), всё-таки какой-то доход есть. В облигациях же чистый убыток.

Возвращаясь к ОФЗ. В этом портфеле самыми длинными бумагами были:

— ОФЗ-ПД 26226, погашение 07.10.2026, доходность на 14.04 10,7%,

— ОФЗ-ПД 26232, погашение 06.10.2027, доходность 10,7%,

— ОФЗ-ПД 26234, погашение 16.07.2025, доходность 10,8%.

Вчера эти бумаги были проданы. В портфеле остались ОФЗ с погашением не позднее февраля 2024 года, доходности которых, впрочем, тоже не внушают оптимизма: в среднем около 12% годовых к погашению.

( Читать дальше )

Накопленная доходность индикативного портфеля денежного рынка снизилась до 18% годовых

- 14 апреля 2022, 07:19

- |

На 13 апреля, начиная с 28 марта индикативный портфель денежного рынка, отражающий сделки однодневного РЕПО с ЦК, принес 2,2% накопленного дохода, или 18,3% годовых (с учетом издержек и до НДФЛ).

Снижение ключевой ставки начиная с 11 апреля до 17% с прежних 20% сказалось и на сделках РЕПО. Соответствующий индекс MXREPO опустился до 16,1% годовых по однодневным сделкам размещения денег. Мы, в частности, в интересах клиентов доверительного управления проводили в последние дни сделки со средней однодневной ставкой 16,3%.

( Читать дальше )

Группа Positive Technologies: итоги 2021 года

- 13 апреля 2022, 18:42

- |

Группа Positive Technologies опубликовала консолидированную МСФО отчётность за 2021 год.

Positive Technologies - один из лидеров российского рынка информационной безопасности, клиентами группы являются крупнейшие корпорации и государственные структуры из России и СНГ.

Ключевые финансовые показатели 2021 года:

- Выручка компании по выросла на 28% относительно прошлого года и составила 7,1 млрд рублей;

- Валовая прибыль увеличилась на 32%, до 6,2 млрд рублей, валовая рентабельность составила 88%, прибавив 3 процентных пункта;

- Скорректированный показатель EBITDA составил 2,9 млрд рублей, увеличившись на 35% по сравнению с предыдущим годом. Рентабельность по скорректированной EBITDA достигла 41%, что является одним из лучших показателей для отрасли;

- Чистая прибыль за 2021 год составила 1,9 млрд рублей, что превышает показатель 2020 года на 27%. Рентабельность по чистой прибыли сохранилась на уровне 27%.

( Читать дальше )

Портфель высокодоходных облигаций PRObonds #1 восстановил почти четверть своего 20%-ного падения

- 13 апреля 2022, 07:39

- |

Портфель высокодоходных облигаций PRObonds #1 с момента последней публикации от 8 апреля вырос на 0,6%. Волатильность высокая, но динамика становится положительной. Средняя доходность портфеля в 2018-2020 годах превышала 14% годовых, в 2020-м снизилась до 7,6%. С начала 2022 года портфель упал на 16,2%. Минимума портфель достигал 31 марта, когда падение достигало 20,6%, с того момента показывает более-менее уверенный подъем.

Если сравнивать с другим рискованным рынком – рынком акций, то индекса МосБиржи с начала года снизился на 33%, но в 2021 году, с учетом дивидендов, вырос на 18%. А для прогнозирования будущего результата портфеля PRObonds #1 можно использовать его среднюю доходность к погашению, сейчас составляет 28,7% годовых (включает в себя свободные деньги, размещенные в РЕПО с ЦК под примерно 16% годовых).

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал