Андрей Хохрин

Антон Титов, директор OR GROUP, о трансформации сети Westfalika

- 17 февраля 2021, 10:39

- |

- комментировать

- Комментарии ( 2 )

Предварительные итоги рынка лизинга в 2020 году

- 16 февраля 2021, 15:25

- |

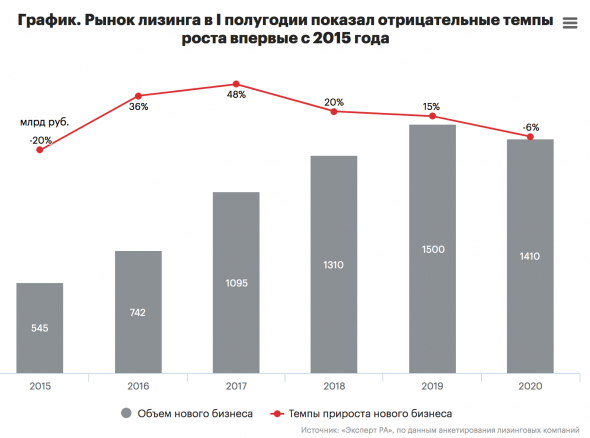

Объем и темпы прироста нового бизнеса российских лизингодателей за 2020 год (предварительные данные). Источник: Эксперта РА

Российскому лизинговому рынку, несмотря на уверенные темпы восстановления во второй половине года, не удалось выйти на значения роста 2019 года. По предварительным данным рейтингового агенства Эксперт (https://www.raexpert.ru/researches/leasing/2020_pre/), объем нового бизнеса лизинговых компаний в прошедшем году составил 1,4 трлн рублей (против 1,5 трлн рублей в 2019 году).

Сумма лизинговых договоров по итогам 2020 года показала отрицательную динамику в 13% и составила 2,0 млрд руб, в основном из-за сокращения долгосрочных корпоративных сделок. Несмотря на сокращение темпов роста бизнеса и суммы лизинговых договоров, общий объем лизингового портфеля по итогам прошлого года все же вырос на 6,5% и составил 5,2 трлн рублей. Однако увеличение объема лизингового портфеля во многом было обусловлено ростом объема реструктуризаций.

( Читать дальше )

Облигации МФО "Займер" включены в третий лист Московской биржи

- 16 февраля 2021, 08:39

- |

Облигации МФО «Займер» внесены в третий котировальный список Московской биржи (https://www.moex.com/n32602/?nt=0), в сектор повышенного инвестиционного риска. Облигации будут доступны только квалифицированным инвесторам.

Предполагаемая дата размещения данного выпуска — 4 марта. Предварительные параметры будут объявлены позже.

Организатор выпуска ИК «Иволга Капитал».

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Краткий обзор портфелей PRObonds. Доходности 11,8-12,5%, облигационные замены и пара слов о хеджировании

- 16 февраля 2021, 07:04

- |

Доходности портфелей PRObonds еще более разошлись: доходность портфеля #1, состоящего строго из высокодоходных облигаций, опустилась ниже 12% годовых (11,8% за последние 365 дней), тогда как доходность смешанного портфеля #2 немного поднялась в сравнении с прошлой неделей, до 12,5% годовых. Впрочем, если не случится какого-то форс-мажора, уже со следующей недели текущая годовая доходность первого портфеля начнет быстро прибавлять по чисто арифметическим причинам (из-за падения портфеля в конце зимы 2020 года). Средняя его доходность за 2,5 года ведения находится вблизи 14% годовых.

( Читать дальше )

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 15 февраля 2021, 08:24

- |

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

(в пересчете на 1 облигацию)

15.02.2021

— МСБЛиз2Р02 купон 8,73 руб.; номинал 20,83 руб.

— АйДиЭф03 купон 10,27 руб.

16.02.2021

— ЛТрейд 1P1 купон 10,27 руб.

— ЭлщитСтБП1 купон 32,41 руб.

18.02.2021

— Шевченк1Р2 купон 32,41 руб.

— ОбувьРо1Р4 купон 9,04 руб.

19.02.2021

— ЛТрейд 1P2 купон 8,88 руб.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Рынки и прогнозы. Золото вниз. ОФЗ вверх?

- 15 февраля 2021, 08:01

- |

Рынки. Прогнозы на неделю

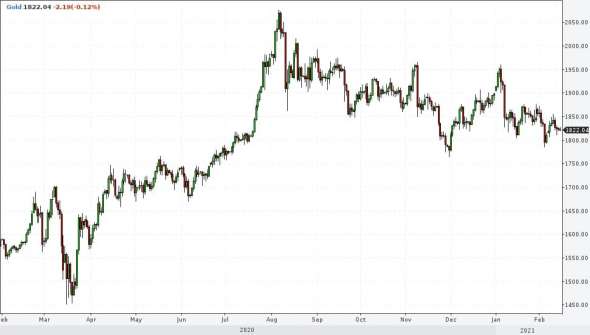

Начну с более мне понятного, с золота. Максимум золотых котировок был поставлен в начале августа прошлого года, и спустя 6 месяцев его снижение большинством всё еще воспринимается как коррекция. Но коррекция такой длительности – вероятнее всего, самостоятельный тренд. Тренд имеет свойство завершаться, когда основная масса участников рынка считает, что он продолжится. Читаем ли мы, что снижение золота – это надолго? Этих неложных суждений мне достаточно для удержания короткой позиции в золоте, пусть и небольшой. С целью снижения последнего в район 1 600 долл./унц.

( Читать дальше )

Распределение частоты дефолтов по кредитным рейтингам российских эмитентов

- 12 февраля 2021, 10:25

- |

Агенство НКР опубликовало оценку частоты облигационных дефолтов в зависимости от национального кредитного рейтинга, рассматривая их количество в трехлетнем периоде. Схожая метрика установлена в Базельских регуляторных документах, на нее опираются другие рейтинговые агенства, а для портфелей облигаций по ней можно оценивать риск-профиль инвестиций.

В проведенном исследовании взяли выборку из 5000 наблюдений по российским компаниям и присвоили эмитентам рейтинг, которому бы они соответствовали на каждый временной момент. Сглаженная частота дефолтов по российским рейтингам получилась интуитивно понятной. Существенная доля дефолтов в модели наблюдается, начиная с рейтинга “BB” (8,85%), после чего увеличение происходит по экспоненте. Для выпусков более высоких рейтингов частота дефолтов оценивается в не более 5,9% за три года, а для рейтингов серии “ААА-А” — не более 1,44%.

( Читать дальше )

Микрофинансисты дадут выдачи

- 12 февраля 2021, 10:14

- |

Источник фото: Коммерсантъ

«Согласно прогнозам аналитического центра МФК «Займер», в 2021 году объем выдачи займов микрофинансовыми организациями (МФО) может увеличиться на 15–20% по сравнению с уровнем 2020 года.» Другие участники рынка, в целом, соглашаются.

Подробности в материале «Коммерсантъ»: Микрофинансисты дадут выдачи – Газета Коммерсантъ № 25 (6987) от 12.02.2021 (kommersant.ru)

Размещение облигаций МФО «Займер» планируется в марте 2021 по закрытой подписке для квалифицированных инвесторов (организатор ИК «Иволга Капитал»).

Облигации АйДиЭф-3 входят в портфели PRObonds на 7% от активов.

Ключевая ставка ЦБ РФ. Идем на рекорд стабильности

- 12 февраля 2021, 07:56

- |

Сегодня Банк России объявит ключевую ставку. Сюрпризов ни ожидается, 4,25% сохранится. По крайней мере, консенсус аналитиков именно таков, а ЦБ, если не происходит форс-мажора, с консенсусом солидарен.

В отсутствие интриги отмечу лишь, что регулятор проявляет редкое для себя спокойствие. Ключевая ставка не менялась с июля, т.е. уже ровно 200 дней. И при сохранении не изменится еще 60. Больший период стабильности был только с августа 2015 по июнь 2016, когда ставка удерживалась на одном уровне 316 дней. Правда, уровень тогда был 11%.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал