Андрей Хохрин

Дюрация. Что это такое и как использовать?

- 15 января 2020, 07:25

- |

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.ОПРЕДЕЛЕНИЕ И ЕГО СМЫСЛ

Разные источники предлагают различные толкования дюрации. Остановимся на более общем определении. Оно звучит следующим образом.

Дюрация (Макколея)– это оценка средней срочности потока с учетом дисконтирования стоимости отдельных выплат.

Если объяснять по-простому, то дюрация – это сколько времени понадобится для того, чтобы (равными платежами) вернуть сумму номинала облигации.

( Читать дальше )

- комментировать

- ★169

- Комментарии ( 38 )

На 23 января намечено размещение облигаций ООО «Лизинг-Трейд» (500 млн.р., 12,5%)

- 14 января 2020, 09:23

- |

Что в этом размещении интересно?

Что в этом размещении интересно?Предварительные параметры Вас не удивят:

- Размер выпуска 500 млн.р.,

- Срок обращения 3 года, без оферт, амортизация в течение 3-го года,

- Купон 12,5% годовых, выплата ежемесячно.Номинал облигации – 1 000 р. (минимальный лот в режиме первичного размещения – 300 бумаг).

Чем интересен эмитент? «Лизинг-Трейд» — компания с головным офисом в Казани (всего 10 регионов присутствия), более 100 сотрудников, 45 место в рэнкинге «Эксперт РА» по новому бизнесу. Выручка в 2019 году – 3,2 млрд.р., при лизинговом портфеле в 4,2 млрд.п. По размерам бизнеса «Лизинг-Трейд» серьезно крупнее представленных в сегменте ВДО лизингодателей.

( Читать дальше )

"Доллару спрогнозировали откат до уровня 2018 года, евро - до 2017 года"

- 14 января 2020, 07:09

- |

Ссылка на оригинальную статью: https://rg.ru/2020/01/12/dollaru-sprognozirovali-otkat-do-urovnia-2018-goda-evro-do-2017-goda.html__________

_d_850.jpg) Фото: iStock

Фото: iStock— За ближайший месяц пары USD/RUB и EUR/RUB вполне способны опуститься еще на 3-5 процентов вниз, — прогнозирует эксперт. — Поэтому укрепление рубля я считал бы в перспективе ближайших недель основным сценарием.

И причина здесь не в ослаблении санкции, не в улучшении экономических показателей и даже не в притоке иностранного спекулятивного капитала. Причина в естественной для любого финансового рынка цепной реакции.

В 2014 году Россия испытала финансовый шок, по масштабам сопоставимый разве что с дефолтом ГКО (Государственные краткосрочные облигации). В ответ на присоединение Крыма наша страна получила грозный пакет санкций, фактически, отрезавший отечественную экономику от международного рынка капитала.

( Читать дальше )

Портфель #3.1. «Разность потенциалов»

- 13 января 2020, 10:26

- |

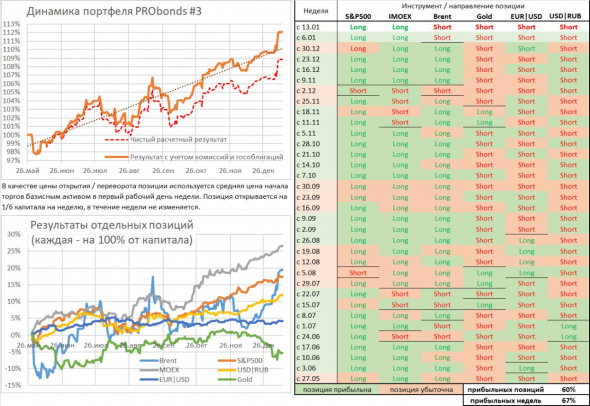

Это экспериментальный портфель. Нелинейное развитие портфеля #3, который тоже почти полгода имел экспериментальную природу, а теперь плотно закрепился выше 15% годовой доходности.

Это экспериментальный портфель. Нелинейное развитие портфеля #3, который тоже почти полгода имел экспериментальную природу, а теперь плотно закрепился выше 15% годовой доходности.Цель по доходности для портфеля #3.1. амбициозна – не ниже 30% годовых. В идеале – более 40%.

Идея портфеля – в объединении двух подходов: во-первых, трендовые сделки (на них и основан портфель #3), во-вторых, ставка на создание акционерной стоимости.

Эти подходы как две стихии. Первую стихию – широкий биржевой рынок – можно разве что угадывать. Успех управляющего зависит от способности лавировать на ее поворотах. Вторая стихия – стихия бизнеса и акционерного капитала – более предсказуема. В первом случае мы делаем ставки на собственных прогнозы. Во втором работаем над факторами увеличения акционерной стоимости. О самой работе, которая должна проводиться в первую очередь самим эмитентом – в отдельном материале.

( Читать дальше )

Позиции на неделю для портфеля #3: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 13 января 2020, 07:54

- |

В подтверждение прогнозов (https://smart-lab.ru/blog/586511.php) — портфель #3, на них основанный. Портфель на истекшей неделе заработал более 2%, достиг доходности в 19% годовых, а все 6 позиций стали прибыльными. В ближайшее время — развитие идей этого портфеля в новом ключе и русле.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Прогнозы на неделю по рублю, доллару, евро, рынкам акций, товаров и облигаций. Расчет на продолжение

- 13 января 2020, 07:43

- |

Ушедшая неделя стала самой успешной для нашего прогнозирования более чем за полгода, все трендовые ставки оказались успешными. Сохранить аналогичную точность на наступающей неделе вряд ли реально. При этом тренды, ставки на которых сделаны, все еще находятся в силе.

- Нефть. Наиболее вероятное продолжение ценовой динамики. В данном случае речь о продолжении снижения. Производственные мощности и их технологичность растут, а резкие скачки стоимости товара в сентябре и начале января только добавляют уверенности производителям в перспективности деятельности. В итоге, нефть, вероятно, не имеет долгосрочной поддержки котировок, напротив – главенствующим рискует стать превышение предложение над спросом.

- Все еще ожидается дальнейшее укрепление рубля. Оно начинает входить в противоречие с динамикой нефти, но до 60 и даже 55 долл./барр. по Brentпротиворечие, скорее всего, останется маловажным. Укрепление рубля, возможно, утрачивает потенциал. Но само направление движения пар USD/RUBи EUR/RUBвниз, скорее всего, продолжится.

- Менее предсказуемо поведение американского и российского индексов акций и золота. Глобальные финансы пребывают в состоянии впитывания новой ликвидности. И в этом состоянии рисковые активы все еще способны продолжить удорожание. Тогда как золото, подскочившее на новостях об иранском политическом кризисе в начале года, сейчас настроено на понижение.

- Еще меньшую предсказуемость предполагает прогнозирование пары EUR/USD. Оно зиждется на предположении, что пара находится в долгосрочном падающем тренде. Если предположение верно, то пара нацелена на 1,08-1,05 долларов за евро.

- Что касается российского облигационного рынка, то он, вероятно, перешел в состояние относительного равновесия. Требовать дальнейшего роста цен и снижения доходностей широкого рынка, как это происходило уже почти полтора года, не следует. Видимо, сохраняется потенциал для снижения доходностей высокодоходного облигационного сегмента. Но и здесь последние 2-3 недели были ударными, цены на облигации выросли, в среднем, примерно на 1%. А потому, как минимум, котировки готовы к стабилизации.

( Читать дальше )

Обзор PRObonds. Итоги 2019 года и немного о прогнозах

- 10 января 2020, 09:42

- |

( Читать дальше )

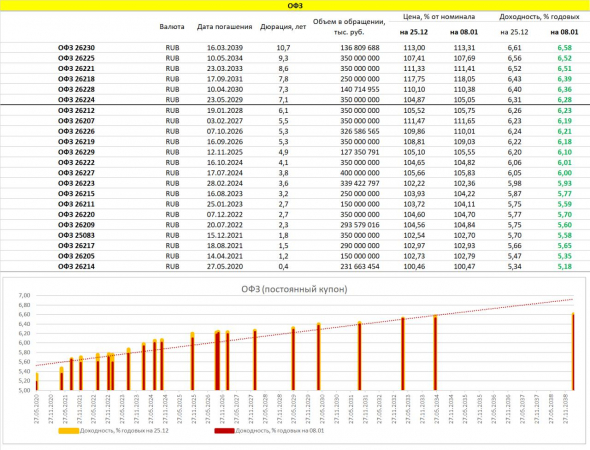

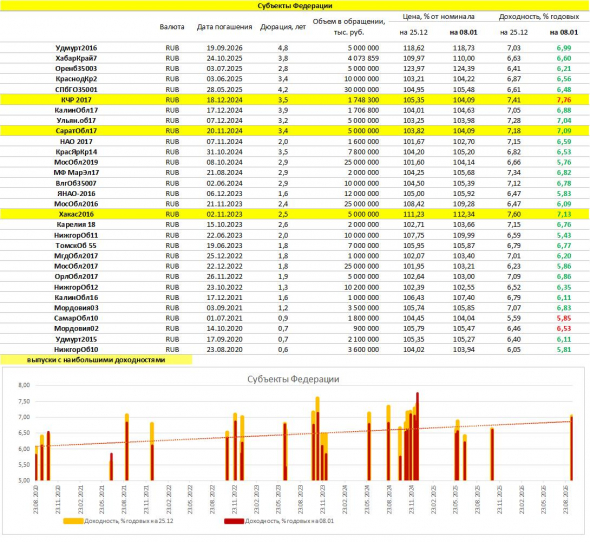

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. Страсти по ключевой ставке

- 10 января 2020, 08:28

- |

Кривая доходности госбумаг остается здоровой и с нормальным уклоном. И ведь придется, похоже, Банку России снижать ключевую ставку. Судя по ОФЗ, где лишь десятилетние и более длинные выпуски имеют 6,25% и более, снижение ключевой ставки до 6% — перспектива близкая и почти очевидная.

( Читать дальше )

Послушай всех и сделай наоборот. И рейтинг аналитиков

- 10 января 2020, 07:33

- |

Послушай всех и сделай наоборот. Отличная логика поведения, если вы торгуете на бирже. Объяснение несложное: спекуляции – антагонистическая игра, выигрыш одного – это проигрыш другого. А бОльшие шансы на проигрыш имеет тот, кто раскрывает свои ожидания и предстоящие операции. Я этой логикой пользуюсь, под нее создан отдельный портфель #3 (актуальная доходность 19,1% годовых). А вот некоторые из рекомендации британской аналитической компании Prism на 2020 год, основанные на той же антагонистической логике:

• продажа мирового рынка акций против покупки рынка акций США;

• продажа золота;

• продажа нефти;

• покупка биткоина;

• продажа 2-летних трежерис против покупки 10-летних;

• покупка волатильности на рынке акций.

Насколько эффективно такое прогнозирование? Моя доля выигрышей за 7,5 месяцев – 60% (что пока еще мало что значит). В Prism более виртуозны, здесь процент прибыльных рекомендаций таков:

2015 год: 70%,

2016 год: 70%,

( Читать дальше )

Приглашаю на ютьюб ;)

- 09 января 2020, 08:30

- |

Приглашаю Вас на нашу YouTube-площадку. Нас там уже почти 3 000.

В наступившем году мы меняем сетку видео-контента. До сих пор здесь проводились онлайн-обзоры наших портфелей, иногда – разбирались технические вопросы инвестирования в ценные бумаги. Плюс мы интервьюировали наших облигационных эмитентов.

И это останется. Но добавится много нового.

Из нового в январе:

• Интервью с идеологом российских высокодоходных облигаций Дмитрием Адамидовым,

• Документалистика о становлении и современности мирового рынка мусорных облигаций,

• Истории жизни выдающихся инвесторов: Джона Темплтона, Майкла Милкена, Джорджа Сороса,

• Антирейтинг биржевых прогнозов и биржевых аналитиков,

• Защита прав владельцев облигаций.

Подписка – здесь:

https://www.youtube.com/c/PRObonds

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал