Андрей Хохрин

ФРС снизила ставку. Что это дает рынкам?

- 19 сентября 2019, 07:18

- |

ФРС США понизила ставку (с 2-2,25% до 1,75-2%). Что это дает рынкам?

Американские акции, торгующиеся по индексу S&P500 на уровне 3 000 п., получают дополнительный денежный аргумент к росту. Ожидания +5-10% по росту индекса – в силе. Впрочем, один из вариантов – продолжительный боковой диапазон, из которого акции выйдут вниз, причем на долгое время. Но этот запасной вариант менее актуален. Хотя, как бы не складывались события, американские акции – акции предельно или запредельно дорогие. И долгосрочный растущий тренд в них на излете.

Снижение ставки ФРС – очень серьезное монетарное действие. Валюта, на которую приходится до 60% товарного обмена и более 80% валютообменного оборота, стала дешевле на четверть процента. Деньги стали доступнее, денег стало больше. А свободные деньги идут, как правило, не в защитные, а в т.н. рисковые активы. Так что отношение к золоту остается сдержанным или негативным (короткая позиция в золоте с целью в районе 1 350 долл./унц. сохраняется). Тогда как пусть и дорогие акции и длинные облигации могут не вырасти, но вряд ли сейчас могут упасть. Спрос в них.

( Читать дальше )

- комментировать

- Комментарии ( 15 )

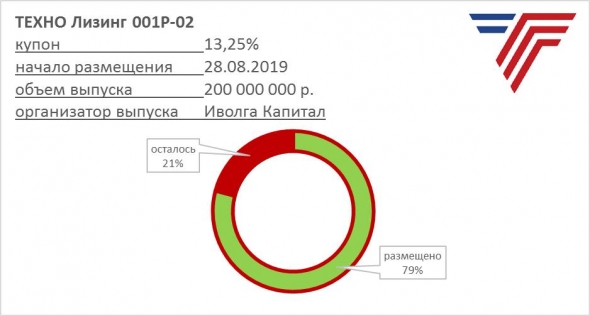

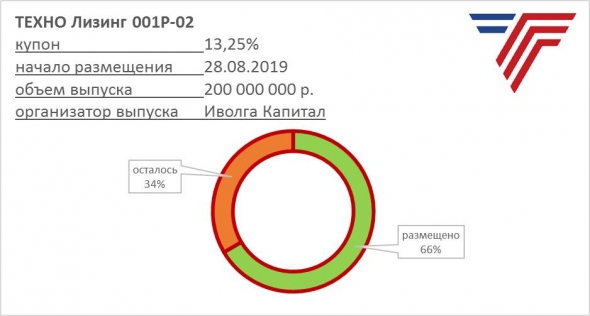

ТЕХНО Лизинг завершает размещение облигаций

- 18 сентября 2019, 16:43

- |

Размещение ТЕХНО Лизинга планомерно подходит к концу. Пятница 20-е — понедельник 23-е сентября — ожидаемый финиш.

ТЕХНО, видимо, станет последним (точно — одним из последних) из рукопожатных лизингодателей, кто в этом году предлагает ставку выше 13% (купон выпуска 13,25%, YTM 13,92%).

Скрипт заявки для первичного размещения — здесь:

— наименование: ТЕХНО Лизинг-001P-02

— регистрационный номер: 4B02-02-00455-R-001P от 15.08.2019

— ISIN: RU000A100RS0

— контрагент (партнер): Банк Акцепт (код контрагента NC0040400000)

— режим торгов: первичное размещение (наименование режима у различных брокеров может отличаться)

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

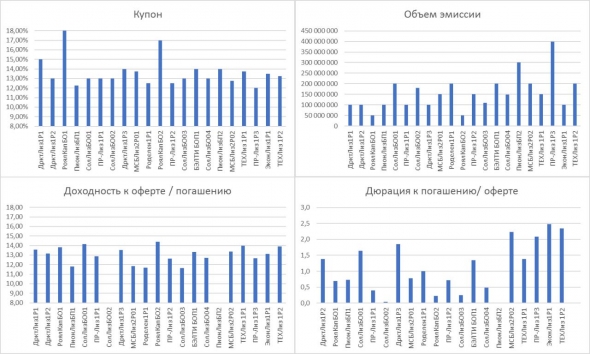

Такие похожие облигации лизингодателей

- 18 сентября 2019, 09:25

- |

На облигационном рынке (речь о сегменте ВДО) нынче много лизингодателей. Поневоле задумаешься, в чем между ними разница. Потом сопоставишь показатели эмиссий, а разницы, если речь об облигациях, особой и нет. Разве что занимать со временем стали больше, а сроки эмиссий чуть удлинились. Выбрать приходится сердцем.

Источник данных: Cbonds

Не отражены данные: дюрация для облигаций ПионЛизБП2, доходность к погашению/оферте для облигаций ПионЛизБП2, СолЛизБО02, из-за некорректности расчета.

@AndreyHohrin

@IliaGrigorev

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

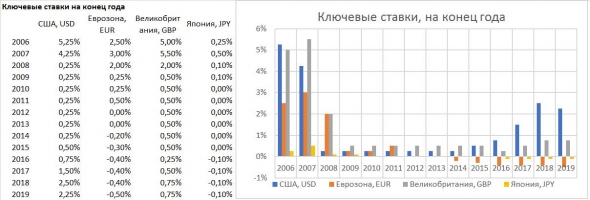

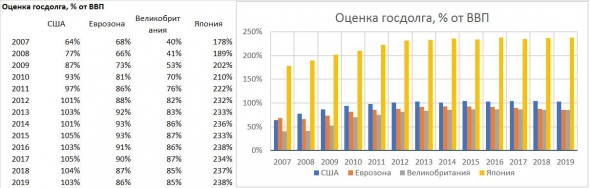

Инфографика и неутешительные выводы про госдолги, ставки и ВВП США, Еврозоны, Великобритании и Японии

- 18 сентября 2019, 08:33

- |

В преддверии ожидаемого раунда смягчения монетарной политики ФРС США окинем взглядом успехи крупнейших центробанков развитых стран в достижении экономического роста.

Проиллюстрированы ключевые ставки, размеры госдолга и прирост ВВП в США, Еврозоне, Великобритании и Японии. Можно было бы добавить балансы центробанков и инфляцию, но они не так показательны. Наблюдения и выводы не претендуют на широту. Цель в расстановке акцентов.

( Читать дальше )

Рост долговой нагрузки российских домохозяйств продолжается и должен привести к еще большей деградации банковской системы

- 17 сентября 2019, 08:39

- |

Долговая нагрузка россиян превысила пик 2013-14 годов в ¾ российских регионов ( www.rbc.ru/economics/16/09/2019/5d7fb6e59a79476dd06ffe76?fromtg=1 ). Тенденция роста частного кредитования если и замедляется, то незначительно. И банки придумают, как удержать спрос на заемные деньги. Скопившаяся подушка ликвидности требует. Но есть в сравнении с прошлым кредитным пиком новое обстоятельство. 5 лет назад кредитный бум стал продолжением тенденции долгого роста доходов населения. Прирост доходов сокращался, увеличивая в потреблении долю кредитных ресурсов. Но прирост был, и значительный. Структурный экономический кризис 2014-16 годов сократил расходы и списал значительную часть личных долгов.

Сейчас рост кредитной нагрузки происходи при полной стагнации, если не при сокращении доходов. Кредитными деньгами население обеспечивает себе обычную норму потребления.

Решить проблему роста долга, просто запретив банкам кредитовать – гарантированно вызвать общественное недовольство. Время для этого не лучшее, после московских протестов. Возможно, решение будет несимметричным, например, через государственное субсидирование кредитной ставки.

( Читать дальше )

Цель нефти - 72-75 долл./барр. на горизонте сентября

- 17 сентября 2019, 07:33

- |

И снова о черном золоте. Новостной и эмоциональный шум затих и можно сделать выводы. Вчера я говорил, что скачок нефтяных котировок локален, а диапазон будущих колебаний нефти – 60-70 долл./барр. И откажусь от этого суждения. Т.к. цены выше 70, возможно, выше 75 – новая данность, возможно, уже этой недели.

источник: www.profinance.ru

Что произошло? Мировая добыча нефти одномоментно снизилась на 5,7 млн.барр./сутки, или на 5%. Восстановить такую потерю за день-два-пять – это утопия. Можно разве что расконсеровать стратегические запасы, в частности, в США. Но делаться это будет лишь в случае выхода нефтяного ралли из-под контроля. Пока же цены в весенне-летних рамках.

Итак, физический спрос выше предложения. В такой комбинации цена должна расти. По ходу роста, коль уж нефть – самый обращаемый биржевой товар – спрос получит спекулятивную поддержку. И это важно. Крупные спекулятивные позиции приходят ближе к концу ценового цикла. Да, не нужно считать спекулятивные деньги умными. Это просто рисковые, жадные и, как правило, чужие деньги. Которые призваны проиграть. Вчерашняя реакция спекулятивного сообщества перемещалась от шоковой до скептической. Ставить на продолжительный рост такие деньги пока не готовы. И значит, они не еще не в покупке. А покупать они будут настроены, видимо, позже и дороже.

( Читать дальше )

ТЕХНО Лизинг. Ход размещения облигаций

- 16 сентября 2019, 15:40

- |

Лизингов много, на бирже уж точно.

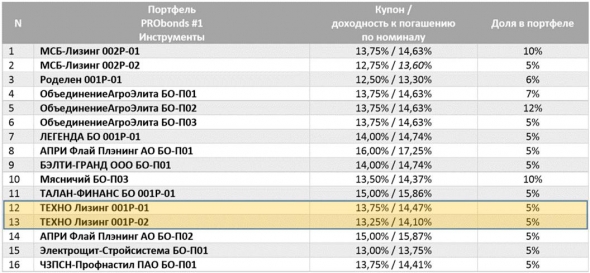

А мы занимаемся размещением ТЕХНО Лизинга. Доля его бумаг в портфелях PRObonds — 10% и будет стабильной, возможно — растущей. Из всех наших лизингодателей этот с наиболее интересными ставками (YTM первого выпуска сейчас 14,0% годовых, второго, который сейчас размещается — 14,1%). А к самой компании наше отношение как к истории роста. Что ТЕХНО и подтверждает.

Вряд ли бумаги останутся на первичном размещении дольше следующей недели. А затем? Как показал первый выпуск, +0,5% к цене — вопрос одного дня.

( Читать дальше )

Обзор портфелей PRObonds

- 16 сентября 2019, 09:09

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Позиции на неделю

- 16 сентября 2019, 08:49

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Нефть может взлететь до 100? Нет

- 16 сентября 2019, 08:06

- |

Взлет нефти после атаки на объекты Saudi Aramco отражает одно важное биржевое правило. Длительный пессимизм участников рынка по отношению к тому или иному рыночному инструменту, то, при случае, значительно усиливает рост цены этого инструмента. О стагнации спроса на нефть и наращивании ее мировой добычи сказано много слов, в основном, справедливых. В соответствии с этими суждениями и обстоятельствами нефтяные котировки за 4-5 месяцев упали с 74 до 57-60 долл./барр. по Brent. 20-25%-ное снижение не только отклонило цены вниз от средних значений, но и, по-видимому, вывело их из краткосрочного фундаментально обоснованного коридора. Поэтому после новости об «атаке дронов» нефть взлетела сразу на 10% и более. Продолжится ли покорение ценовых высот? Предположительно, нет. Спекулятивные силы (хотя бы в значительной части) опускали нефть под 60 долл./барр., они же направили котировки сильно вверх (вероятно, вследствие закрытия коротких позиций). Сегодня трейдеры обсуждают, не взлетит ли нефть до 100? Не взлетит. Напротив, скорее, мы будем наблюдать постепенное затухание волатильности этого супер-спекулятивного товара. Целевой диапазон – 60-70 долл./барр.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал