Андрей Хохрин

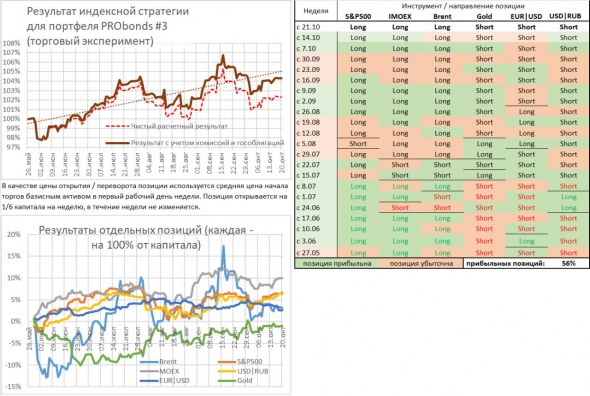

Позиции на неделю: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 21 октября 2019, 07:08

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

- комментировать

- Комментарии ( 2 )

Открыта книга заявок на участие в первичном размещении облигаций АО ИМ Т.Г. ШЕВЧЕНКО

- 17 октября 2019, 11:43

- |

Сегодня открывается книга заявок на дебютный выпуск облигаций АО ИМ.Т.Г.ШЕВЧЕНКО (отрасль – растениеводство, входит в ростовский холдинг «НБ-Центр»).

Параметры выпуска:

- Объем – 500 млн.р. (500 тыс. облигаций по 1 000 р.)

- Купон – 13,5% годовых, выплата ежеквартально

- Срок до погашения – 3 года

- Безотзывная оферта от материнской компании ООО «ПКФ «НБ-ЦЕНТР» (информация будет раскрыта после регистрации выпуска облигаций)

- Дата начала размещения – 24 октября 2019 г.

Для подачи заявки Вам необходимо направить нам:

- Ваше имя, контакт для обратной связи,

- Наименование Вашего брокера,

- Количество приобретаемых бумаг (минимальный лот – 100 бумаг, или 100 000 р. по номинальной стоимости)

( Читать дальше )

Развернулись ли акции "Магнита" к росту после своего трехкратного падения?

- 16 октября 2019, 20:18

- |

Ибо купить эту бумажку почему-то захотелось. Причина самая обычная: дескать, долго падала, и вдруг двухдневный рост. А вдруг, разворот? ;)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Зарегистрирована программа облигаций АО Им. Т.Г. Шевченко

- 16 октября 2019, 18:48

- |

www.moex.com/n25462/?nt=104

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Размышления на тему обвала евро

- 16 октября 2019, 18:02

- |

Или простого снижения этой валюты к доллару.

На размышления навела эта статья: http://www.profinance.ru/news/2019/10/16/buu9-citibank-zakryvaet-vklady-v-evro.html (отсюда же иллюстрация к блогу).

Если вклады в евро закрываются в одной крупной стране, не может ли это давить на евро вниз? Давить на евро против доллара, на который евро, видимо, в первую очередь и будут обмениваться. Хорошо, банки возобновят обслуживание евровых депозитов, но уже под отрицательные ставки. А ведь это должно произойти. Это не фактор давления на евро?

В моем понимании, мы недооцениваем потенциальных инвестиционных/спекулятивных продаж евро против доллар. Удивляться, увидев 1,05 по EUR|USD (сейчас за евро дают 1,1 доллара) в ближайшие месяцы, а то и недели не нужно. Возможно, не нужно удивляться и более низким отметкам.

( Читать дальше )

Много ли можно заработать на относительно невысоких облигационных купонах?

- 16 октября 2019, 08:45

- |

( Читать дальше )

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 15 октября 2019, 08:51

- |

ОФЗ. К снижению ключевой ставки все готовы? Доходности ОФЗ едва ли не гарантируют нам этот шаг Банка России. Причем бумаги с погашением до 5 лет имеют доходности ниже 6,5%, намекая, что снижение будет или на 0,5%, или 2х0,25%, в общем, до 6,5%. Вообще, сектор выглядит интересно. С одной стороны доходности исторически низки. С другой – не наблюдаем инверсии кривой доходности, т.е. короткие выпуски менее доходны, чем длинные. В прошлом году падение ОФЗ началось именно с формирования инверсии. Видимо, все интересное произойдет, действительно, после снижения ключевой ставки ЦБ. До 6,5%.

( Читать дальше )

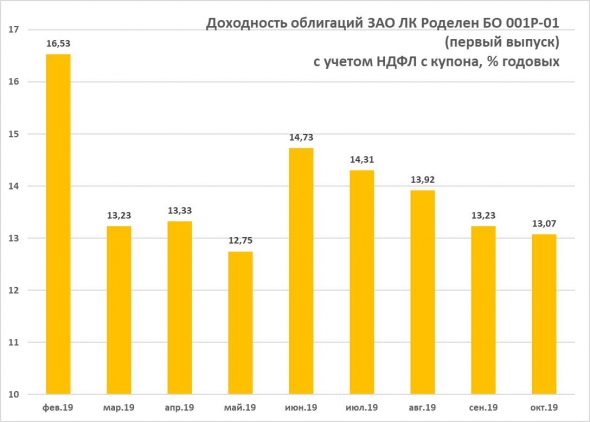

Почему Роделен со ставкой купона 12%, скорее всего, даст очищенную от налогов доходность в районе 14%

- 14 октября 2019, 14:14

- |

Размещение второго выпуска облигаций ЗАО ЛК «Роделен» (300 млн.р., 3 года до погашения с амортизацией с 7 месяца, купон 12,0% годовых, выплата ежемесячно) перешагивает экватор. Завершение – следующая неделя или чуть позже. Темп — самый быстрый среди лизингодателей в этом году (речь о секторе ВДО).

Скептики скажут, что купон в 12% не особенно интересен для вложений. Не соглашусь. Даже после уплаты НДФЛ с купона, и без лукавого реинвестирования купона эти облигации, скорее всего, дадут доходность выше 14% годовых в перспективе полугода.

Обоснование? Взгляните на диаграмму. Это доходность первого выпуска облигаций ЛК «Роделен», размещенных в январе. Тогда купон был 12,5%. А доходность с учетом роста тела достигала почти 15% годовых (уже после уплаты НДФЛ с купона). На подобных сделках, используя весьма невысокие купоны, мы более-менее спокойно извлекаем из своих облигационных портфелей 15% годовых и более. «Думайте сами, решайте сами.»

( Читать дальше )

Прогнозы. Возврат к относительному спокойствию

- 14 октября 2019, 09:02

- |

Ожидания некого мирового кризиса носят массовый характер. Но настоящие кризисы происходят вопреки ожиданиям и в обстановке, намного более эмоционально комфортной, чем сейчас. А сейчас можно в основном продолжить те прогнозные направления, которые были заданы еще несколько недель назад.

Ожидания некого мирового кризиса носят массовый характер. Но настоящие кризисы происходят вопреки ожиданиям и в обстановке, намного более эмоционально комфортной, чем сейчас. А сейчас можно в основном продолжить те прогнозные направления, которые были заданы еще несколько недель назад.- Нефть. Предсказуемость актива не особенно высокая. И все же основное направление движения цены – направление вверх. Наверняка к недалеким целям. Даже 65 долл./барр. – цель близкая к экстремальной. Нефть после длительного периода взлетов и падений начала сокращать волатильность, но ценовое успокоение будет происходить, вероятно, с некоторым повышением котировок.

- Рубль постепенно избавляется от нефтяного фактора давления и готов к продолжению своего укрепления. Тренд на укрепление на годовой ретроспективе читается неплохо, на более длинной истории, начиная с 2016 года – еще лучше.

- Доллар, в свою очередь, видимо, еще не завершил собственного ралли по отношению в первую очередь к евро. Последние рывки пары EUR|USDвыше 1,1 можно оценивать как отскоки в продолжающейся тенденции долларового укрепления.

- Американские акции, судя по графику S&P500, нацелены на продолжение своего удорожания. Индекс хоть и испытал две болезненные коррекции с начала августа, показал свою устойчивость к кризисным ожиданиям. Преодоление 3 050 п. с высокой долей вероятности отправит индекс в район 3 150 п.

- Последует ли этому примеру отечественный рынок акций? Скорее да, чем нет. Но спекулятивным спросом в России пользуются рублевые облигации. И на их фоне акции способны продолжить ценовую стагнацию.

- На российском рынке облигаций продолжается массовая скупка бумаг. Несмотря на большое наше желание зафиксировать риски в коротких выпусках, рынок все еще, очевидно, благоволит покупателям длинных.

( Читать дальше )

Позиции на неделю

- 14 октября 2019, 08:03

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал