Блог компании Иволга Капитал |Голдман Групп. Звоночек от Эксперта

- 20 января 2023, 07:46

- |

Первое обновление рейтинга эмитенту ВДО в текущем году и первый звоночек. Эксперт РА изменил прогноз ПАО «УК «Голдман Групп» с позитивного на развивающийся (https://raexpert.ru/releases/2023/jan19), рейтинг остался на уровне ruBB+.

Напомним, эмитентами облигаций в группе помимо самой УК являются ООО «ОАЭ», ООО ТД «Мясничий» и ИИИ «ИС петролеум». Облигации УК обращаются на Бирже СПБ, облигации остальных компаний Группы – на Московской бирже (входят в сектор повышенного инвестиционного риска). Совокупный облигационный долг группы в обращении на данный момент — ~1,6 млрд.р. Диапазон доходностей облигаций Группы на МосБирже – 6,3-14,6%.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Блог им. andreihohrin |Goldman Group (в холдинг входят эмитенты облигаций - ТД "Мясничий", "ОбъединениеАгроЭлита") акционируется, приближаясь к IPO

- 11 ноября 2019, 16:10

- |

Официальное сообщение компании

______________________________

Центральный банк России опубликовал решение о государственной регистрации выпуска обыкновенных именных бездокументарных акций акционерного общества Управляющей компании «Голдман Групп» в рамках преобразования Управляющей компании в непубличное акционерное общество. Таким образом, сибирский многопрофильный холдинг Goldman Group завершает очередной этап на пути к получению публичного статуса и подготовке к IPO

![]()

( Читать дальше )

Блог им. andreihohrin |Идея на тему облигаций Мясничего и ОбъединенияАгроЭлита

- 12 сентября 2019, 12:02

- |

Инвестиционная идея. Покупка облигаций «ОбъединенияАгроЭлита». Да-да, и на рынке ВДО случаются нормальные инвестидеи. Я уже писал, что мы наблюдаем неэффективность рынка в облигационных выпусках ТД «Мясничий» и «АгроЭлиты». И «Мясничий», и «АгроЭлита» — части одного холдинга Goldman Group, сейчас уже принадлежащие единой управляющей компании. Риски эмитентов можно считать равными. К тому же именно «ОбъединениеАгроЭлита» выступает основным балансодержателем холдинга, на ней сосредоточены основные активы.

Сравниваем доходности облигаций:

• Мясничий БО-П01, купон 13,5%, последняя цена 102,45%, доходность 10,56%

• Мясничий БО-П02, купон 13,5%, последняя цена 102,50%, доходность 12,62%

• Мясничий БО-П03, купон 13,5%, последняя цена 101,01%, доходность 13,91%

• ОбъединениеАгроЭлита БО-П01, купон 13,75%, последняя цена 100,44%, доходность 14,43%

• ОбъединениеАгроЭлита БО-П02, купон 13,75%, последняя цена 100,49%, доходность 14,41%

( Читать дальше )

Блог им. andreihohrin |Goldman Group (ОбъединениеАгроЭлита, ТД Мясничий). Где можно почерпнуть информацию об эмитенте?

- 11 сентября 2019, 07:12

- |

Инвесторы интересуются жизнью компаний, бумаги которых купили. И это очень правильно. Goldman Group (красноярский холдинг, куда входят эмитенты облигаций — ОбъединениеАгроЭлита и ТД Мясничий; в обращении находятся 6 выпусков облигаций общей суммой в 1,3 млрд.р., с купонными ставками 13,5-13,75% и доходностями к погашению 11-14%) неплохо документирует в видео-формате свою деятельность. YouTube-канал GG, конечно, абсолютно нишевый, но именно как нишевый и ценен.

Материалы о новом цехе мясных полуфабрикатов, о комплексе доращивания свиней по канадской технологии, о развитии торговой сети Мясничий — здесь. Многие из объектов и достижений — прямые продукты выхода GG на публичный рынок и Вашего инвестирования.

www.youtube.com/channel/UCn8pdNqEz2ddhi8j1Pb_DUw/videos

( Читать дальше )

Блог им. andreihohrin |Как идет размещение облигаций МСБ-Лизинга (купон 12,75%) и ОбъединенияАгроЭлита (купон 13,75%)

- 11 июня 2019, 08:48

- |

На размещении 2 выпуска, организатором которых выступает созданная мною в этом году Иволга Капитал:

- третий выпуск ОбъединенияАгроЭлита, купон 13,75%

- второй выпуск МСБ-Лизинга, купон 12,75%

В МСБ настроены на спокойный темп продаж облигаций. Т.к. лизинговой компании с диверсифицированным портфелем и небольшими сделками сложно принимать облигационные деньги большими порциями. Лучше распределять во времени, что и происходит. Темп размещения – 5,2 млн.р./день. Завершение размещения ожидается в конце июля, или даже в начале августа.

От Goldman Group, куда входит ОбъединениеАгроЭлита, ждем и 14-18 июня должны получить аудированную отчетность по международным стандартам. Сюрпризов по ней не будет. А вот мнение эмитента о развитии и ожидаемых итогах уже настоящего года – это будет ценным. И это тоже ожидается. Темп размещения – 12,4 млн.р./день. Завершится оно, предположительно, в начале июля.

@AndreyHohrin

( Читать дальше )

Блог им. andreihohrin |Как идет размещение облигаций "ОбъединенияАгроЭлита" (купон 13,75%) и "МСБ-Лизинга" (купон 12,75%)

- 29 мая 2019, 08:08

- |

Как реагирует инвестсообщество на размещения облигаций, официальным организатором которых является пару месяцев назад созданная мною «Иволга Капитал»? Реагирует тепло.

За 7 торговых сессиий 400-миллионный выпуск облигаций «ОбъединенияАгроЭлита» (купон 13,75%) размещен на 35%.

За 2 сессии на 12% размещен 200-миллионный выпуск облигаций «МСБ-Лизинга» (купон 12,75%).

На рынке сразу несколько новых розничных облигационных выпусков, уже в состоянии размещения или в преддверии размещения. «АгроЭлита» и «МСБ» или лидируют по темпам, или уж точно не теряются среди них.

А в этот четверг в 19-30 я (@AndreyHohrin) и @Aleksandrov_Dmitry проведем экспериментальный парный вебинар (https://www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/videos): я как обычно расскажу о рынках и наших портфелях PRObonds, которые никак не выйдут выше 20% годовых, Дмитрий — об обновленных оценках финсостояния «АгроЭлиты», «МСБ» и «ТЕХНО Лизинга».

@AndreyHohrin

( Читать дальше )

Блог им. andreihohrin |ОбъединениеАгроЭлита разместила треть выпуска облигаций за первую неделю

- 24 мая 2019, 13:22

- |

Как подать заявку на первичном размещении этих облигаций?

Достаточно сказать Вашему брокеру или указать в торговом терминале:

— наименование: ОАЭ БО-П3

— ISIN: RU000A100CG7

— контрагент: Банк Акцепт (код контрагента NC0040400000)

— режим торгов: первичное размещение (наименование режима у различных брокеров может отличаться)

— режим расчетов: Z0

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Блог им. andreihohrin |Старт размещения облигаций "ОбъединенияАгроЭлита". 400 млн.р. Купон 13,75%

- 17 мая 2019, 09:31

- |

20 мая стартует размещение 3 выпуска облигаций «ОбъединенияАгроЭлита». Размер выпуска 400 млн.р., купонная ставка 13,75%.

Один из случаев, когда уже крупный эмитент еще готов предлагать высокую купонную ставку.

«ОбъединениеАгроЭлита» является центром бизнеса красноярского вертикально-интегрированного холдинга Goldman Group (в этот же холдинг входит еще один эмитент облигаций – Торговый дом «Мясничий»).

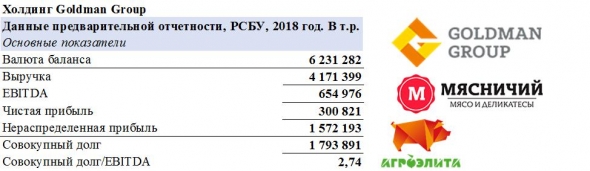

Базовые финансовые показатели холдинга Goldman Group за 2018 год по РСБУ:

- Валюта баланса: 6 231 млн.р.

- Выручка: 4 171 млн.р.

- EBITDA: 655 млн.р.

- Чистая прибыль: 300 млн.р.

- Нераспределенная прибыль: 1 572 млн.р.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Блог им. andreihohrin |Холдинг Goldman Group (ОбъединениеАгроЭлита, ТД Мясничий) закончил 2018 год с прибылью 300 млн.р. Мнение о предварительной годовой отчетности.

- 02 апреля 2019, 08:03

- |

Красноярский вертикально-интегрированный холдинг Goldman Group предоставил нам предварительные данные годовой отчетности по РСБУ. Итоговые данные могут быть скорректированы, но несущественно.

В совокупности в обращении находятся облигационные выпуски дочерних обществ холдинга объявленной суммой в 900 млн.р.:

• ОбъединениеАгроЭлита:

o 1-й выпуск, сумма 200 млн.р., купон 13,75%,

o 2-й выпуск, сумма 200 млн.р., купон 13,75%,

• ТД Мясничий:

o 1-й выпуск, сумма 100 млн.р., купон 13,5%,

o 2-й выпуск, сумма 100 млн.р., купон 13,5%,

o 3-й выпуск, сумма 300 млн.р., купон 13,5%.

Дадим краткую справку и мнение по предварительным показателям.

На сегодня у еще нас нет всей информации о динамике показателей. Но по имеющимся цифрам, уже можно отразить следующую динамику:

• Прирост выручки за год – 1,7 млрд.р., или +68%,

• Прирост активов за год – 3,1 млрд.р., или +102%,

( Читать дальше )

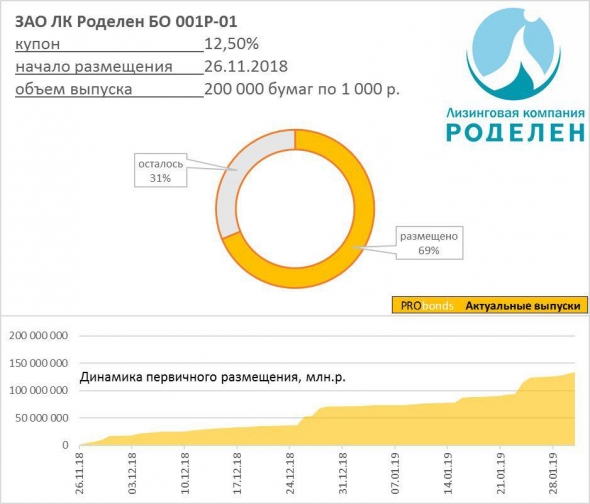

Блог им. andreihohrin |Динамика размещения облигаций АгроЭлиты и ЛК Роделен

- 01 февраля 2019, 15:05

- |

Наверно, после размещения промежуточной отчетности (мы ее выложили в этом канале вчера), уверенной и положительной отчетности (выручка, прибыль эмитента и поручителей выросли, долг снизился), спрос на облигации АгроЭлиты вырос. По состоянию на 11-30 мск сегодня, продано 361 500 бумаг из 400 000, или 90%. Так что с очень высокой вероятностью, до конца следующей недели это не маленькое размещение будет завершено.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал