Блог им. andreihohrin |Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпоративные бумаги, ВДО

- 13 декабря 2019, 07:58

- |

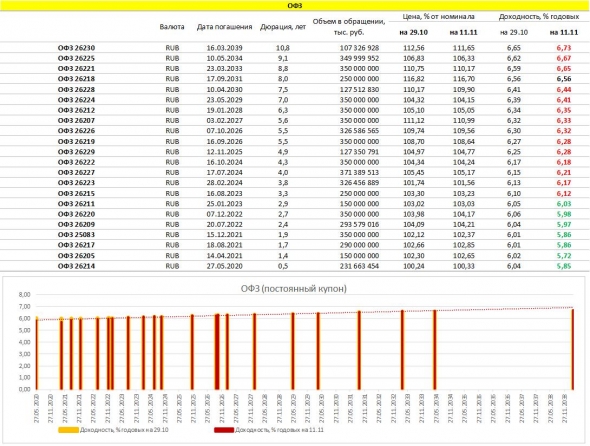

Таблица ОФЗ прозрачно намекает на высокую вероятность снижения ключевой ставки Банка России на 0,25%, до 6,25%. Пятилетние бумаги торгуются как раз в этом значении. С новой величиной ключевой ставки ОФЗ перестанут играть не опережение, денежный рынок окажется в равновесном состоянии. Мы знаем, равновесие на любом рынке – состояние временное. В пользу его устойчивости говорит наклон кривой доходности. Длинные выпуски дешевеют последний месяц, тогда как короткие тот же месяц дорожают. ОФЗ и весь денежный рынок в состоянии подготовки к кризисным явлениям. Даже невзирая на подспудное ожидание многими участниками еще большого притока новой ликвидности. Неплохая ситуация: есть деньги, есть тревожные ожидания. Коррекция в ОФЗ, как ранее и предполагалось, произошла. И она способна в этой ситуации перерасти в глубокую просадку рынка госдолга.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Блог им. andreihohrin |Прогнозы. Финишная прямая?

- 10 декабря 2019, 07:41

- |

Краткий прогноз по нефти, золоту, валютам, акциям и облигациям

Краткий прогноз по нефти, золоту, валютам, акциям и облигациям- Фондовые активы продолжают дорожать. И есть две точки зрения на ситуацию. Первая – рынки вышли на финишную прямую своего глобального ралли. Вторая – ралли еще в разгаре. Скорее всего, длительного продолжения подъема акций/облигаций не произойдет. И тогда первая точка зрения более актуальна. Но как оценивать длительность? Если это еще месяц, то это не так и мало. А месяц роста впереди – реальная перспектива.

- На наступившей неделе наши спекулятивные позиции вернулись в покупку. Это касается индекса американских акций S&P500, индекса МосБиржи. Также из короткой позиции в длинную перевернута нефть. Причем именно этот переворот очень неудачен: на прошедшей неделе короткая позиция по нефти потеряла почти 5%, оказавшись в противофазе нефтяной динамики.

- В остальном позиции сохранились прежними. Продолжилась ставка на укрепление рубля к доллару (укрепление к евро тоже ожидается), ожидания по паре USD|RUBв районе 62 и даже 60 рублей сохраняют силу. Сохраняется трендовая ставка на снижение пары EUR|USD. Потенциал этого снижения, возможно, незначителен: движение примерно к 1,08.

- Короткая позиция в золоте – позиция спорная. Металл может и подешеветь, и подорожать. Цена золота, вопреки расхожим суждениям, часто имеет положительную корреляцию с глобальной денежной ликвидностью. Сейчас возможна комбинация, когда параллельно могут подорожать и акции, и золото. Оба класса активов – вследствие высокого спекулятивного спроса на фоне достаточного или избыточного количества денег.

- Коррекция на облигационном рынке России оказалась именно коррекцией. Это справедливо и для ОФЗ, и для высокодоходного сегмента облигаций. Правда, продолжить победный подъем ОФЗ вряд ли возможно, здесь, скорее, можно ждать стабильности и рассчитывать, максимум, на 6-7% годовых. Высокодоходный облигационный сегмент, пережив примерно 1%-ную коррекцию, вероятно, останется в рамках доходностей 12-14% годовых.

( Читать дальше )

Блог им. andreihohrin |PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 29 ноября 2019, 08:10

- |

Слухи о росте доходностей ОФЗ оказались «несколько преувеличены». Снижение доходностей за последние 2 недели, хотя и незначительное, но есть. Правда, оно укладывается уже в сотые доли процента. Тогда как короткие бумаги вовсе остановились в росте стоимостей, или даже чуть снизились. Причем выше ключевой ставки (6,5%) имеют доходность облигации с погашением через 13 лет. То, что зависимость между сроком погашения и доходностью прямая – хорошо, рынок не перешел в нездоровое состояние. Но он дорого, и поспорить с этим сложно. Разговоры о том, что дальнейшее снижение ключевой ставки даст новый стимул к его росту (и снижению доходности), не лишены лукавства или наивности. Даже если ставка упадет до 6%, она всего лишь сравняется с доходностью 5-летних ОФЗ. Госбумаги как альтернатива депозиту – идея. Как инструмент спекулятивного заработка на приросте тела – не перспективно.

( Читать дальше )

Блог им. andreihohrin |Чего ожидать от отечественных акций, облигаций и рубля?

- 27 ноября 2019, 08:34

- |

Блог им. andreihohrin |Индекс ОФЗ снижается 4 дня подряд. Насколько это тревожно?

- 14 ноября 2019, 08:11

- |

Индекс ОФЗ снижается 4 дня подряд. Насколько тревожно это снижение? Ралли ОФЗ, которое началось с выхода из глубокого пике еще в 2015 году, по моему мнению закончилось. Это не означает, что началась глубокая коррекция. Она может состояться, но не является центральным сценарием развития событий. Скорее, мы увидим стагнацию хорошо выросших даже за последний год госбумаг. Т.е. на ОФЗ вне зависимости от срока погашения можно будет получить ±6-6,5% годовых. Почему все-таки не глубокая коррекция? Ее способны вызвать 3 фактора: скачок инфляции и или резкое обесценение валюты, долговые проблемы государства, обрушение пирамиды carry trade. Факторы связанные, но ни один из них сейчас не иметь серьезной актуальности. Масштабное обесценение рубля завершилось менее 4 лет назад, госдолг на исторических минимумах, пирамида carry trade распалась летом прошлого года. Так что оснований для падения недостаточно.

( Читать дальше )

Блог им. andreihohrin |PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 13 ноября 2019, 08:24

- |

ОФЗ. Октябрьское снижение ключевой ставки на 0,5%, до 6,5% не сдвинуло рынок в доходностях. Мало того, за последние 2 недели доходности длинных выпусков даже увеличились. Кстати, в противовес незначительному их снижению для выпусков с близкими погашениями. Отсутствие реакции сектора на ключевую ставку говорит некотором перегреве. С другой стороны, кривая доходности получила больший положительный наклон (зависимость доходности от срока стала более ощутимой). А это свидетельство здорового состояния рынка. Так что остановка ценового ралли в ОФЗ – да, коррекция – скорее всего, разворот рынка вниз – очень вряд ли.

( Читать дальше )

Блог им. andreihohrin |PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 31 октября 2019, 08:25

- |

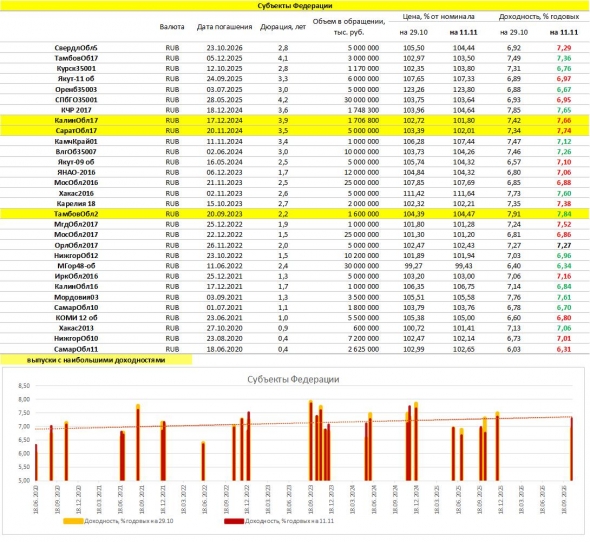

#субфеды Спекулятивный спрос сродни туристической тропе. Ажиотаж в ОФЗ почти не отражается на облигациях субъектов федерации. Не можете найти даже 7% в федеральном госдолге? Попытайте счастья в региональном! Здесь все еще встречаются реликты под 8%+.

( Читать дальше )

Блог им. andreihohrin |Доходности ОФЗ бьют рекорды. Смещаясь как инвестиция в зону риска

- 29 октября 2019, 07:46

- |

Решение Банка России о снижении ключевой ставки до 6,5% придало новый импульс роста облигациям федерального займа. Возможно и весьма вероятно, финальный импульс. ОФЗ (на иллюстрации – доходность 10-леток) торгуются с исторически минимальными значениями. Далеко не факт, что именно здесь и сейчас начнется заметный рост доходности, ситуация для госбумаг, да и для всего фондового рынка страны вполне комфортная. Но рассуждения о потенциале тренда – скорее, рассуждения о риске тренда. Конечно, бумаги могут продолжить повышение. Предполагая, что оно завершено, я в этом году несколько раз ошибся. Но, исторически, доходности ОФЗ ниже 7% и тем более ниже 6,5% — рискованные доходности.

Решение Банка России о снижении ключевой ставки до 6,5% придало новый импульс роста облигациям федерального займа. Возможно и весьма вероятно, финальный импульс. ОФЗ (на иллюстрации – доходность 10-леток) торгуются с исторически минимальными значениями. Далеко не факт, что именно здесь и сейчас начнется заметный рост доходности, ситуация для госбумаг, да и для всего фондового рынка страны вполне комфортная. Но рассуждения о потенциале тренда – скорее, рассуждения о риске тренда. Конечно, бумаги могут продолжить повышение. Предполагая, что оно завершено, я в этом году несколько раз ошибся. Но, исторически, доходности ОФЗ ниже 7% и тем более ниже 6,5% — рискованные доходности.Источник иллюстрации: img.profinance.ru/news/553356-1

( Читать дальше )

Блог им. andreihohrin |Снижение ключевой ставки в пятницу вряд ли повлияет на рубль и облигации

- 23 октября 2019, 08:39

- |

Все заинтересованные помнят, что в пятницу – решение Банка России по ключевой ставке. Многие вслед за Эльвирой Набиуллиной предполагают, что снижение составит 50 б.п., и ставка достигнет 6,5%. Вряд ли будет иначе, если учитывать консенсус участников рынка, экономистов и представителей самого регулятора. Вопрос в том, как на это снижение отреагируют облигации? Сопоставим данные, на примере ОФЗ. Последний раз такую низкую доходность гособлигации давали в далеком 2013 году. Когда, собственно, и начала таргетироваться ключевая ставка (до этого ЦБ оперировал ставкой рефинансирования, которая к 2012 году потеряла актуальность). Похожие на нынешние доходности облигация были и полтора года назад. После чего облигационный рынок испытал глубокую просадку.

Что отличает нынешнее положение ставок от прошлогоднего и от осени 2013 года? К весне 2018 года Россия пришла с беспрецедентно низкой рублевой инфляцией. Снижение ставок казалось делом решенным, длинные облигации стремительно росли в цене. Что и вызвало коррекцию на перегретом в какой-то момент рынке. О перегретости говорит и отрыв прошлогодних доходностей ОЗФ от значений ключевой ставки. Впрочем, тогда Банк России еще продолжал консервативную денежную политику, с поправкой на риски 2014-16 годов.

( Читать дальше )

Блог им. andreihohrin |PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 15 октября 2019, 08:51

- |

ОФЗ. К снижению ключевой ставки все готовы? Доходности ОФЗ едва ли не гарантируют нам этот шаг Банка России. Причем бумаги с погашением до 5 лет имеют доходности ниже 6,5%, намекая, что снижение будет или на 0,5%, или 2х0,25%, в общем, до 6,5%. Вообще, сектор выглядит интересно. С одной стороны доходности исторически низки. С другой – не наблюдаем инверсии кривой доходности, т.е. короткие выпуски менее доходны, чем длинные. В прошлом году падение ОФЗ началось именно с формирования инверсии. Видимо, все интересное произойдет, действительно, после снижения ключевой ставки ЦБ. До 6,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал