Блог им. andreihohrin |Что и с какой скоростью сейчас размещается из высокодоходных облигаций

- 02 апреля 2019, 17:39

- |

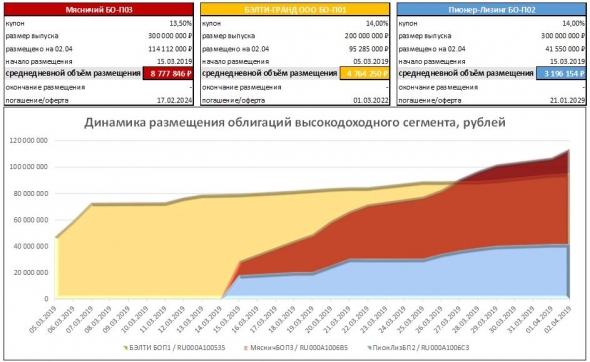

Взглянем на скорости новых размещений в секторе ВДО (высокодоходные облигации).

На сегодня идут размещения 2 лизингов и одной торговой сети (входящей в производственный холдинг).

Замечания, которые можно сделать:

1. Предположение о том, что новые выпуски ВДО будут давать более низкий купон, пока себя не особенно оправдывают. Лизингодатели продолжают занимать под 14%, или устанавливая планку, или подстраиваясь под требования спроса. Скорее, второе.

2. Реальный сектор более востребован инвесторами: ставка ниже, срок – не короткий, а скорость размещения выше прочих облигационных выпусков.

@AndreyHohrin

t.me/probonds

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. andreihohrin |Как покупать облигации на первичном рынке (в режиме первичного размещения)?

- 28 марта 2019, 08:16

- |

#практика

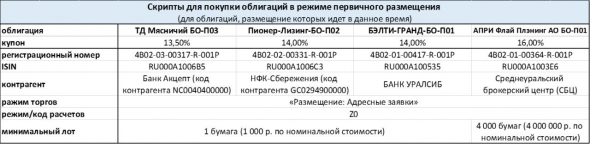

На днях опубликовал пост о том, что можно купить ряд облигаций в режиме первичного размещения, а затем, в т.ч. день в день, продать их дороже на основных (вторичных) торгах. И получил многочисленные и ожидаемы замечания, что написано красиво, только купить на облигации на первичных торгах не получается.

Поэтому привожу т.н. скрипты, пользуясь которыми Вы можете купить облигации в режиме первичного размещения. Как через голосового брокера, так в ряде случаев, и через терминал.

На данный момент без явного торможения принимают заявки на первичном рынке:

• ВТБ

• БКС

• Сбербанк

• ЦЕРИХ

В принципе, принимают заявки: Открытие, ФИНАМ, ПСБ, Ай Ти Ай Капитал. Наверно, это не весь список.

Пробуйте!) Экономьте там, где это позволяют возможности и доступы.

@AndreyHohrin

Блог им. andreihohrin |Арбитраж на высокодоходных облигациях. Ирония и практика

- 26 марта 2019, 07:06

- |

Участвуя в размещении облигации ТД Мясничий (размер выпуска 300 млн.р., купон 13,5%), заметил новый торговый прием, который практикует ряд некрупных игроков. А именно:

✔️ игроки покупают облигации на первичном размещении и затем продают их на вторичных торгах.

• Глядя на одни и те же или очень похожие по суммам и срокам выставления торги заявки, думаю, что игроки, плюс-минус, одни и те же.

• Что же это дает?

• С середины прошлого года правилом стало размещение розничных облигационных выпусков не за 1 день, а в течение какого-то периода. Обычно месяц-два. В этот период для операций параллельно доступны сразу 2 режима торгов – «адресные заявки: первичное размещение» и обычные вторичные торги. По сложившейся практике, в режиме первичного размещения цена облигаций равна 100% от номинала, на вторичных торгах она, в среднем, выше уже в ходе размещения – около 100,1-100,2%. И часто оказывается еще более высокой.

( Читать дальше )

Блог им. andreihohrin |Что и с какой скоростью размещалось из облигаций высокодоходного сегмента (ВДО)?

- 21 марта 2019, 07:57

- |

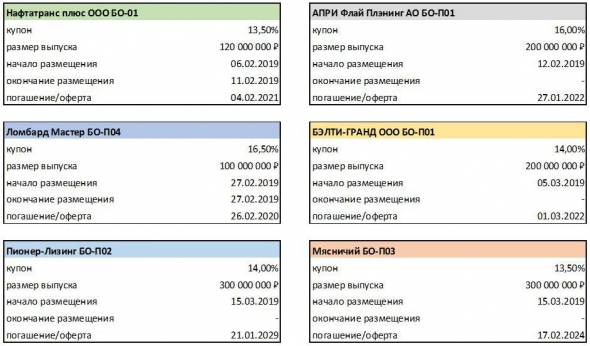

Здесь приведены выпуски, размещенные или размещаемые с начала февраля, объемами от 100 до 500 млн.р.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал