Блог компании Иволга Капитал |С рынком облигаций всё неладно..

- 16 сентября 2021, 12:18

- |

🤔 Давайте подумаем, чего ждать от наших облигационных вложений, когда рублевые и глобальные инфляционные ожидания вовсю воплощаются в нашу повседневную жизнь?

Сегодня, 16 сентября, в прямом эфире отвечу на вопросы наших подписчиков.

⏰ Встречаемся в 18:00 на youtube-канале PRObonds!

подписка обязательна

- комментировать

- Комментарии ( 0 )

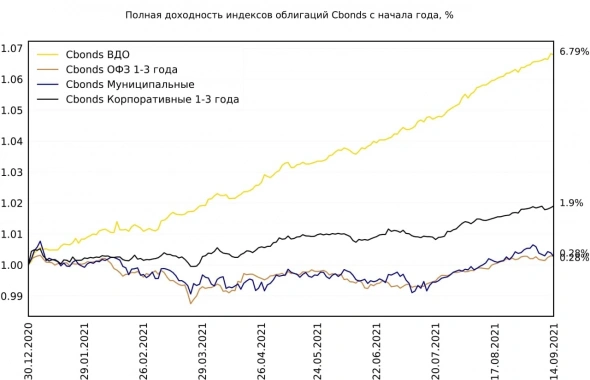

Блог компании Иволга Капитал |Полная доходность индексов облигаций Cbonds с начала года, %

- 16 сентября 2021, 09:29

- |

По истечении 9 месяцев 2021 года ВДО остаются единственным долговым инструментом, который принёс инвесторам положительную реальную доходность.

С января по август инфляция в рубле составила 4.7%, индекс ВДО за это время вырос на 6.3%. Такое отличие доходности ВДО от инвестиционных облигаций и ОФЗ вызвано не только более высоким купоном. Если посмотреть на индексы цен видно, что ВДО с начала года в цене потеряли чуть более 1%, несмотря на 5 раундов снижений ключевой ставки, в то время как корпоративные облигации и ОФЗ потеряли около 4-5%.

Дюрация рассматриваемых индексов находится примерно на одном уровне это доказывает, что доходности ВДО более нелинейно реагируют на изменение ставок в экономике, в сравнении с корпоративными облигациями и ОФЗ.

Блог компании Иволга Капитал |Результаты облигационного доверительного управления в ИК "Иволга Капитал" (средняя чистая доходность - 12,1%)

- 15 сентября 2021, 06:52

- |

Годовые доходности счетов облигационного доверительного управления в ИК «Иволга Капитал» (для счетов, которые управляются не менее года и за это время имели незначительные дозаводы или выводы активов, все комиссии учтены) не изменились: оценка средней доходности после уплаты НДФЛ – 12,1% годовых (до уплаты НДФЛ – 13,9%).

( Читать дальше )

Блог компании Иволга Капитал |Облигации МФО. Инвесторы теряют аппетит, эмитенты входят во вкус

- 14 сентября 2021, 09:35

- |

Динамика доходностей облигаций МФО (приведены выпуски только для квалинвесторов) за последние 2,5 месяца. Доходности облигаций более-менее очевидно растут. Инвесторы сокращают аппетит. Эмитенты, напротив, входят во вкус, напор размещений не думает ослабевать. Ощущение востребованности, созданное успехом уже прошедших размещений, диктует к тому же весьма умеренные ставки новых выпусков. Закончится всё как заканчивается всегда, разочарованием тех и других.

Блог компании Иволга Капитал |Обзор портфелей PRObonds (13,0-11,9% годовых). Доходности выросли. Займер, Калита и хеджирование

- 14 сентября 2021, 07:02

- |

Текущие доходности публичных портфелей PRObonds (за последние 365 дней) неожиданно для меня оказались на высоких по историческим меркам уровнях. Доходность портфеля ВДО PRObonds #1 превысила 13% годовых. Доходность смешанного портфеля #2 почти дотянулась до 12% (11,9%). И это на депрессивном облигационном рынке, который месяцами снижается на фоне роста инфляции.

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 13 сентября 2021, 10:23

- |

Выплаты с 13.09 по 17.09.2021, в пересчёте на 1 облигацию

13.09.2021

• Донской Ломбард, 001Р Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

• МСБ-Лизинг, 002P-02 Ежемесячные выплаты ставка купона 12,75% Сумма купона 7,21 руб. Амортизация: 20,83 руб.

• Онлайн Микрофинанс, 02 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

14.09.2021

• Лизинг-Трейд, 001P-01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

16.09.2021

• ООО ОР, 001P-04 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

17.09.2021

• Лизинг-Трейд, 001P-02 Ежемесячные выплаты ставка купона 10,8% Сумма купона 8,88 руб.

• Онлайн Микрофинанс, 01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

Блог компании Иволга Капитал |Рынки и прогнозы. Всё те же риски

- 13 сентября 2021, 06:56

- |

Вновь первое место отвожу американскому рынку акций. Фондовые индексы США на прошедшей неделе снизились. Само снижение было медленным, а внимание к нему оказалось очень ограниченным. Когда вплоть до июля американские акции падали, раз за разом их падения вызывали переполох среди участников и рассуждения о скором обвале. Последние коррекции, включая нынешнюю встречены спокойствием и безразличием. Не готов утверждать, что движение вниз продолжится, но шансы на это наиболее высокие с прошлой осени.

( Читать дальше )

Блог компании Иволга Капитал |⚡️АКРА ПОДТВЕРДИЛО КРЕДИТНЫЙ РЕЙТИНГ ООО «ЛИЗИНГ-ТРЕЙД» НА УРОВНЕ ВВ+(RU), ПРОГНОЗ «СТАБИЛЬНЫЙ»

- 10 сентября 2021, 10:40

- |

Агентство отмечает, что компания стабильно демонстрирует умеренный рост портфеля. Ликвидность предоставляемых в лизинг активов АКРА оценивает выше среднего, учитывая существенную долю автотранспорта и ликвидной спецтехники. АКРА отмечает сохранение высокой диверсификации портфеля по контрагентам: доля крупнейшей группы клиентов составляет 3,2%, а на десять наиболее крупных приходится 21,5% лизингового портфеля.

На протяжении нескольких лет просроченная задолженность остаётся незначительной: на 31.03.2021 платежи, просроченные на срок более 90 дней, составляли менее 0,1% лизингового портфеля.

Источник: https://www.acra-ratings.ru/upload/iblock/c9d/o02u9pl06m6i8to7sdufofoedum30775/20210909_Lizing_Treyd_press_reliz_rus.pdf

/Облигации ООО «Лизинг-Трейд» входят в портфели PRObonds на 11% от активов/

Блог компании Иволга Капитал |Какие брокеры представлены в сегменте ВДО?

- 09 сентября 2021, 13:17

- |

7 сентября состоялось одно из наиболее розничных размещений облигаций, которое мы организовывали. Речь о пятом выпуске АО АПРИ «Флай Плэнинг». Выпуске в 0,5 млрд.р. для квалифицированных инвесторов, собравшем, однако, более 800 заявок. Если проранжировать их по брокерам (не по числу самих заявок, а по совокупной сумме покупки), получим приведенную диаграмму.

Безоговорочный лидер – ВТБ. Хотя его доля от выпуска к выпуску снижается, сама доля остается очень высокой.

Второе место, вопреки предположениям, ни у Сбербанка и ни у БКС – у Открытия.

Третье, тоже не вполне ожидаемо – у Альфы. Всего в размещении приняли участие клиенты 22 брокеров.

В том числе и клиенты ИК «Иволга Капитал», которая, в итоге, заняла шестую строчку импровизированного рейтинга.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал