Отчет Коршуновского ГОКа за 3 квартал 2019 года по РСБУ.

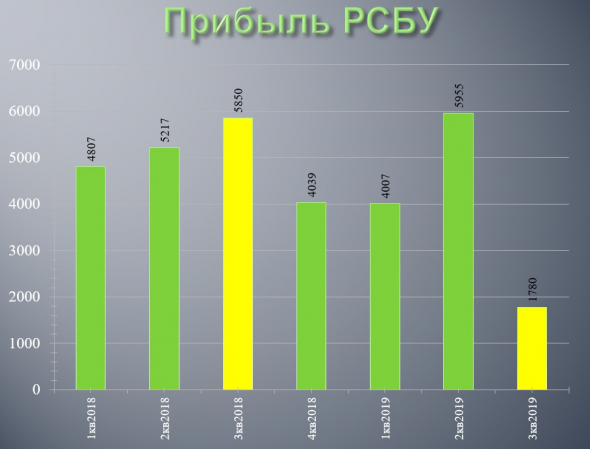

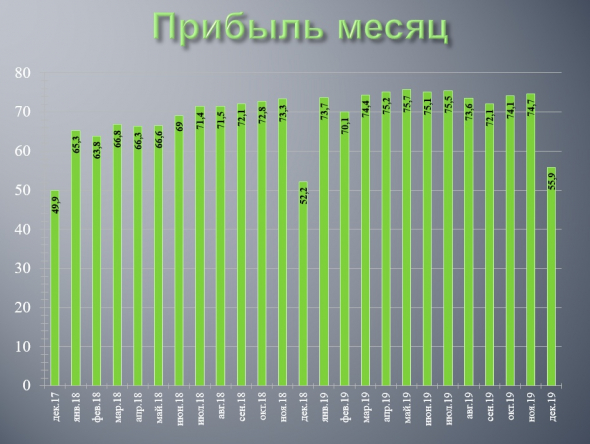

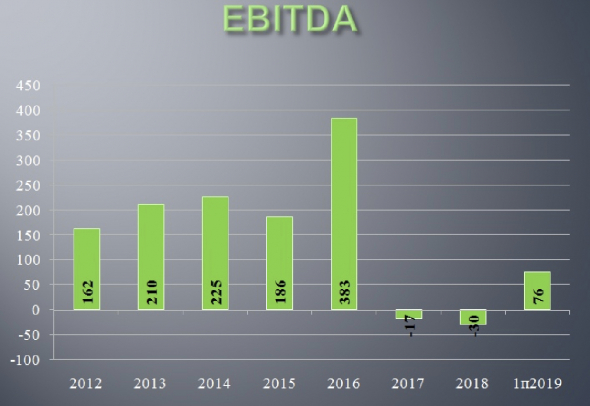

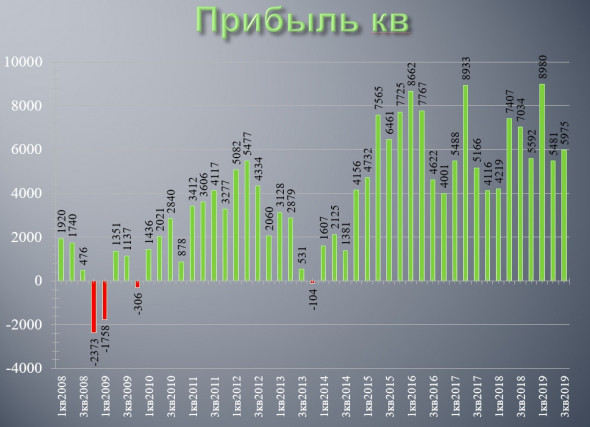

На операционном уровне у компании довольно долго были проблемы — это и постоянное снижение производства с 2011 года (а если посмотреть глобально, то даже с 2006), и убытки от продаж. Но в 2019 году как-то резко все стало вдруг налаживаться. Выручка выросла в 2 раза, по операционной прибыли каждый следующий квартал лучше предыдущего, чистая прибыль вообще улетела в космос. Р\Е только за 9 месяцев 2019 = 2,3 и с такими темпами по итогам года будет меньше 2. Хотели бы ДД доходность в 50%? Я бы тоже хотел...

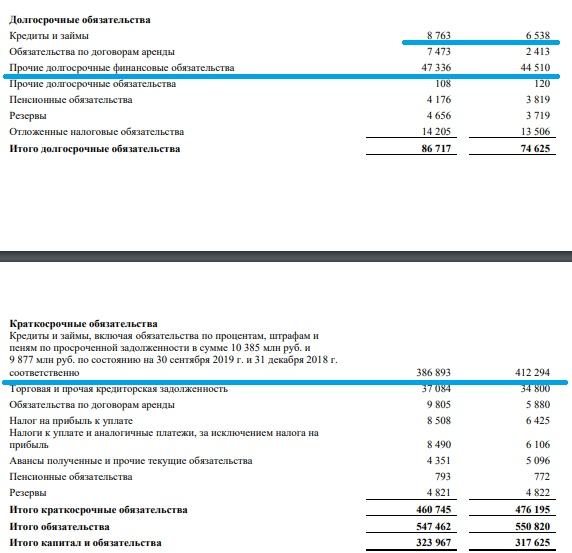

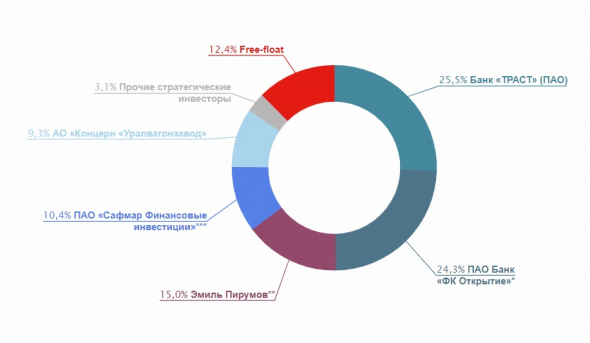

Аномальная дешевизна объясняется только что мной придуманным «дисконтом Зюзина». Это когда вся наличность выкачивается в головной холдинг и скорее всего уже никогда не вернется обратно. При этом раньше хотя бы это были займы, и КГОК получал по ним хоть и виртуальные, но проценты. Теперь же Мечел перешел на схему с ростом дебиторской задолженности, в которой дочки даже процентов за фондирование мамы (или папы) не получают. При капитализации в 12 млрд КГОК выдал Мечелу займов на 23,5 млрд + еще около 10 млрд через дебиторку. Кстати, обратите внимание, как снизились проценты к получению. Это влияние снижающейся ставки ЦБ и новой схемы выкачивания денег из компании.

Авто-репост. Читать в блоге >>>