dr-mart |De Beers будет продавать искусственные бриллиантов

- 14 июня 2018, 15:23

- |

Решение продавать искуственные бриллианты для De Beers — революционное, ранее компания заверяла, что будет продавать только натурат.

Сама же De Beers в своих лабораториях разработала бриллианты, к-е не отличаются от естественных. Продавать их будут под брендом LightBox. De Beers производила промышленные алмазы в своей компании Element Six, но теперь себестоимость их производства упала настолько, что они готовы использовать искуственные алмазы в производстве ювелирки. Заводы в UK и Орегоне смогут производить 500 тыс карат в год. Это немного, Алроса выпускает 40 млн карат алмазов.

Подробнее тут читаем:

https://www.architecturaldigest.com/story/de-beers-unveils-new-line-artificial-diamonds

http://www.cityam.com/287423/beers-just-launched-game-stones

- комментировать

- ★1

- Комментарии ( 8 )

dr-mart |Стало понятно, на чем росла Алроса

- 18 мая 2018, 07:45

- |

Но тут была опубликована отчетность Алросы за 1 квартал, которая показала, что контора потратила 7+ ярдов на выкуп своих акций.

На пресс-конфе 15 мая финдир сказал что уже выкупили на 10 млрд руб (1,5%) — всего 110 млн акций.

Выкуп объясняют опционной программой для 100 чел менеджмента на 3 года.

Да, баланс компании улучшился в 1 квартале, но не ясно, зачем выкупать так много акций.

Надо иметь ввиду, что сейчас Алроса на пике конъюнктуры + будет поддержка по 2018 году за счет слабого рубля.

Продажи алмазов Алросы даже выросли в 2017 году. Но скоро запасы будут распроданы, и Алросу ждет провал.

Добыча алмазов в 1 квартале уже упала на 26%, а продажи наоборот выросли на 40%.

Падение добычи будет и по 2018-2019 году из-за бессрочного выбытия рудника Мир — самого крупного добывающего актива компании, к-й давал 8% добычи.

Сам финдир Филиповский сказал, что ждет падения добычи 2018 на 7,6%г/г из-за этого провала EBITDA в 2019 на 20 млрд (-16%).

Вся надежда, что удастся резко нарастить добычу на Севералмазе и Удачнинском ГОКе. Но полностью они все равно не восполнят потерю МИРа.

Вывод:

( Читать дальше )

dr-mart |JPMorgan любит акции Алросы

- 20 декабря 2017, 18:52

- |

Правда цель вялая, всего 81 руб, при текущей цене 75,34. Перескажу ресерч своими словами:

Алроса супер-компания в российском майнинг секторе. Монопольное положение, хорошая дивдоходность и в отличие от остальных, чистый баланс. Маржа по ебитде у Алросы 56% протива 23% у DeBeers. (Кстати кто-нить знает почему?). Капексы у Алросы не планируются в ближайшие годы.

Минус правда то, что даже при ожидании восстановления выручки на 6% в следующем году, JPM не ждет что Алроса сможет повторить результат по выручке 2016 года ни в следующем ни в 19-м году.

Кроме того, Алроса чувствительна к курсу USDRUB. Рост цен на нефть, отмена санкций и укрепление рубля — все это риск для Алросы.

От себя добавлю, что есть риск замедления глобальной экономики (он правда всегда есть). Ибо логически осмелюсь предположить, что если чуть ухудшается ситуация в экономике, люди отказываются от бриллиантов в первую очередь))

Кстати кто-нить помнит что было с ценами на алмазы/бриллианты в 2008-2012м году? И как вел себя спрос на них?

Выручка у Алросы была 137 млрд в 2011 и вдруг чето взяла и >2 раза выросла (хотя тут наверное в основном спасибо девальвации рубля)

Думаю ценовой риск и есть основной, и Алроса конечно выглядит сладенько на пике экономического цикла. Но в долгосроке все финансы могут сложиться сильно на любом циклическом ослаблении экономики.

dr-mart |Итоги дня ММВБ: Газпром,Алроса,Сургут-п,Черкизово. Что забыл?

- 25 апреля 2017, 21:11

- |

Во вчерашнем онлайн-стриме из Внуково я высказал предположение, что Газпром и дальше будет расти на таких новостях, и сегодня ГП вырос еще на 1,7%. У газпрома за последний год было несколько похожих всплесков цены, можете сами посмотреть, чем они заканчивались:

(график построен в терминале Tradingview)

Последний такой рост был в ноябре как раз на ожиданиях того, что Газпром выплатит 50% МСФО в виде дивидендов. Тогда бумаге хватило драйва чтобы доползти до 160. Пойдет ли Газпром туда вновь? Сомневаюсь, но бумагу держать буду. Буду держать до отсечки и после. Хотя лично мне кажется, что Газпром после отсечки упадет сильнее, чем дивиденд, и дальше расти не будет особо.

Главная интрига по Газпрому сохраняется — это размер дивидендов. Толпа не верит в что дивы составят больше 12 рублей на акцию.

Что у нас сегодня? Смотрим лидеров дня в таблице на смартлабе. Особо выделить пожалуй можно только Мосэнерго (+4,2%) и Русал (+2,9%). Русал кстати отмечал Максим Орловский, как перспективную бумагу на конференции смартлаба. Фосагро +2,5% — ее отмечал Элвис.

В чем причина роста Мосэнерго?

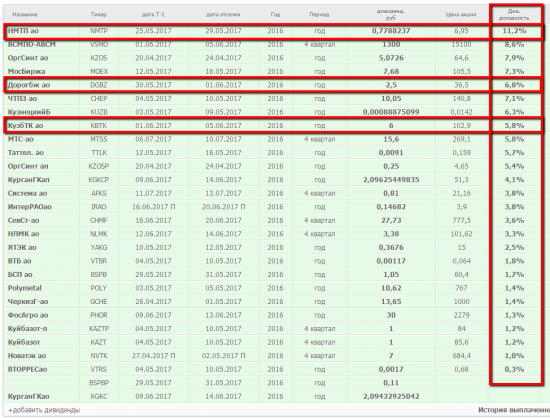

Алроса лучше рынка сегодня (+2,28%) на инфе о дивидендах. Совет директоров теперь уже вынес официальную рекомендацию. Дивиденд 2016 составит 8,93 — почти на уровне прогноза, див.доходность 9,4% — одна из самых высоких, особенно среди ликвидных бумаг… Смотрим табличку:

Заодно вышла инфа о финальном дивиденде Алросы-Нюрба, который составит 5008,75 руб. Доходность этой выплаты небольшая, = 2,9%, но вместе с уже выплаченными дивидендами дивдоходность 2016 получается 13,2%.

( Читать дальше )

dr-mart |Итоги дня: РБК,Черкизово, НМТП, ВСМПО,Алроса

- 18 апреля 2017, 19:43

- |

Затем идем в котировки акций, врубаем фильтр по объему и сортируем по росту (>>>):

Оп, сегодня среди лидеров необычайно много бумаг которые в моем фокус-листе (НМТП, Черкизово, ВСМПО, БСП).

Но лидер сегодня РБК (+9%), объем вырос в 4 раза на новости о том, что Березкин хочет у Прохорова купить холдинг.

НМТП (+6,5%) — самая понятная история дня. Объявлен супер-дивиденд (0,778823). Див.доходность выплаты 11%, суммарно за год 18,7%!!!!

Рост объемов в 3 раза.

Сегодня у нас было три утвержденных дивиденда: НМТП, КТК и Дорогобуж. Все дивиденды достаточно высокие:

Дорогобуж не сильно ликвиден и тоже сходил на +6,4% на новости о дивидендах. КТК всего +0.1%.

Табличка утвержденных дивидендов тут: http://smart-lab.ru/dividends/?is_approved=1

Черкизово (+8,7%) активно прет, объем вырос в 6 раз, новые годовые максимумы… Не знаю что там за игра, но видимо какие-то нерезы поверили в российский потреб сектор и решили подкупить хороших историй типа Черкизово. Дивиденды тут маленькие (1,4%), оценка фундаментальная в общем тоже немаленькая. P/E(2016)=22,04, EV/EBITDA=8. Я там деталей не знаю, там вроде тайцы или кто хотел его купить? Или я с ОМПК путаю? В общем, поправьте. Наверное стратег какой-то докупает стейк.

ВСМПО (+4.4%). ВСМПО, Оргсинтез, и теперь еще НМТП. Все супер-дивидендщики. Оргсинтез показал пример, как хорошо может расти бумага после дивов. ВСМПО объявил высокие дивы в пятницу и тоже начал своё раллирование. Кстати конец ралли в Оргсинтезе уже близко, отсечка послезавтра… Сегодня KZOS прикольно спайканул и закрылся в минус (-4,9%):

( Читать дальше )

dr-mart |Основные инвестиционные идеи Олега Клоченка: осень 2016

- 18 октября 2016, 18:32

- |

О методике

Когда из акций в облигации надо переходить? Когда доходность акций становится выше, чем у облигаций — это значит что акции слишком дешевые. А вот когда купонная доходность по бондам выше доходности по облигациям => рынок на максимуме.

Я работаю с отчетами эмитентов. Есть список бумаг в моем портфеле — я читаю их отчеты. Плюс я начинаю глубоко изучать то, что попадает в поле зрения моих интересов.

Я гуляю по улицам — и смотрю, что происходит в экономике.

Новости читаю раз в неделю.

Прогнозы

Ставка ЦБ будет снижаться.

К тому времени когда она составит 6% рынок будет переоценен. А пока можно покупать. Был весной на 65% в бондах с переменным купоном, ориентированным на инфляцию. Вместе со снижением ставки цены на недвижимость будут расти. Ипотека будет более доступна. Китайцы пришли, будут строить, народ будет покупать.

Конкретные акции

Ленэнерго-преф наращивал по мере роста. Эта акция — самая крупная дивидендная история этого года.

Алроса — наращивал и наращивать еще не поздно.

ВТБ — стоимостная инвестиция. Надежная уверенная игра. Силой обстоятельств ВТБ начнет приносить в 2019-2020 году существенный дивидендный доход. Бумага будет переоценена, дивидендная доходность сожмется и её можно будет спокойно продать.

( Читать дальше )

dr-mart |Обороты в Башнефти сегодня выросли в 100 раз! 2я после Сбера

- 17 августа 2016, 15:47

- |

Эта история подтверждает тезис о том, что неожиданные новости вызывают самую сильную реакцию рынка.

Продолжаем обсуждать кровавую «Баню» на форуме акций Башнефти.

По НКНХ сегодня вышла важная новость, которая обрушила префы на 9%

В Алросе сегодня объем вырос в 7 раз. Акция растет на 1,7%. Алросу на ее форуме сегодня никто не обсуждает.

Квадра, которая ни с того ни с сего выросла позавчера на >30% второй день сдувается. Обороты также падают. -6%.

Все последние сообщения форума акций можно найти по ссылке на главной:

dr-mart |Сегодня новый треш прыгнул

- 13 июля 2016, 12:04

- |

Чтобы вы могли обсуждать акции этой компании, я добавил её на наш форум:

форум акций Живого Офиса.

Среди трешей можно также отметить большой скачок объема в ПАО Вторресурсы. Сами акции +4%

К Алросе сохраняется интерес на фоне информации об увеличении веса MSCI, сегодня папир +2% объем +77%.

Алроса пока сегодня самая обсуждаемая компания на нашем форуме акций.

Аутсайдеры: Иркутскэнерго (-6%), ПИК (-2%, объем вырос в 14 раз), ФСК ЕЭС (-2%)

Новости рынков |Лидеры дня: GMKN (+3,6%), Алроса (+1,9%), Атсайдеры: МТС (-4%), Северсталь (-2%)

- 04 июля 2016, 16:18

- |

Посмотреть новости и обсудить можно на форуме акций Алросы на смартлабе.

По МТС завтра отсечка, дивиденды 14,01 руб, сегодня бумага уже торгуется без дивидендов на бирже.

Почему растет ГМК Нориникель можно узнать на форуме акций GMKN. Объем по бумаге сегодня в 2 раза выше пятничного уровня.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс