SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |статистика из США, понедельник

- 28 января 2013, 19:27

- |

19:00Незавершенные сделки по продажам домов в декабре -4,3% до 101,7, прогноз был +0,3%. Этот индикатор является опрежающим для рынка недвижимости США.

График индекса:

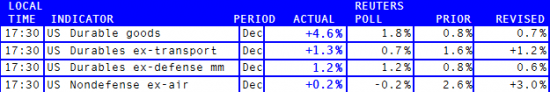

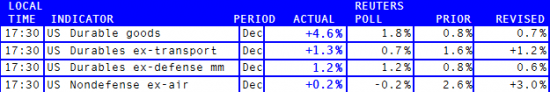

Заказы на товары длительного пользования:

Заказы без транспорта:

График индекса:

Заказы на товары длительного пользования:

Заказы без транспорта:

- комментировать

- ★3

- Комментарии ( 10 )

dr-mart |экономический форум в Давосе 2013. Дэвид Кэмерон

- 23 января 2013, 12:30

- |

Премьер Великобритании Дэвид Кэмерон выступает в Давосе.

Выступает на тему отношений Европейского союза и Великобритании.

Критикует европейский союз, говорит о необходимости перемен.

Когда создавали ЕС, цель была установить мир, а теперь цель — это обеспечить благосостояние нации и занятость.

Внутри ЕС началась гонка за благосостоянием, которое начало перетекать от одних стран к другим. Карта глобального влияния начала меняться.

UK хочет оставаться внутри реформированного ЕС, но разочарование союзом сейчас на рекордном максимуме.

Кэмерон выступает за то, чтобы провести референдум — остаться в рамках ЕС или нет

Фунт нарисовал новый лоу на дневном графике с августа 2012:

Выступает на тему отношений Европейского союза и Великобритании.

Критикует европейский союз, говорит о необходимости перемен.

Когда создавали ЕС, цель была установить мир, а теперь цель — это обеспечить благосостояние нации и занятость.

Внутри ЕС началась гонка за благосостоянием, которое начало перетекать от одних стран к другим. Карта глобального влияния начала меняться.

UK хочет оставаться внутри реформированного ЕС, но разочарование союзом сейчас на рекордном максимуме.

Кэмерон выступает за то, чтобы провести референдум — остаться в рамках ЕС или нет

Фунт нарисовал новый лоу на дневном графике с августа 2012:

dr-mart |Статистика по рынку недвижимости США + индекс Ричмонда

- 22 января 2013, 19:03

- |

продажи на вторичном рынке США -1% преж +4,8% — 4,94 млн. Прогноз был 5,1 млн домов

цена на дом в декабре +0,8%м/м

медианная цена $180,8 тыс.

средняя цена $231 тыс.

продажи на вторичном рынке США 2012: +9,2%г/г до 4,65 млн домов — макс с 2007 года!!!!

24% от всех продаж — это стрессовые активы

средняя цена дома выросла за год на 11,5%

запасы домов выставленных на продажу 1,82 млн — мин с января 2001!!!!

Месяцев для того, чтобы распродать все запасы домов — 4,4

Цены на недвижимость США

Производственный Индекс ФРБ Ричмонда: -12, пред. +5

Индекс Услуг ФРБ Ричмонда: +13, пред. -2

цена на дом в декабре +0,8%м/м

медианная цена $180,8 тыс.

средняя цена $231 тыс.

продажи на вторичном рынке США 2012: +9,2%г/г до 4,65 млн домов — макс с 2007 года!!!!

24% от всех продаж — это стрессовые активы

средняя цена дома выросла за год на 11,5%

запасы домов выставленных на продажу 1,82 млн — мин с января 2001!!!!

Месяцев для того, чтобы распродать все запасы домов — 4,4

Цены на недвижимость США

Производственный Индекс ФРБ Ричмонда: -12, пред. +5

Индекс Услуг ФРБ Ричмонда: +13, пред. -2

dr-mart |И снова про делеверидж мировой экономики

- 21 января 2013, 16:23

- |

Тут появилась в сети одна ссылочка на обзор МакКинзи годовой давности, по состоянию делевериджа мировой экономики. Я прочел и законспектировал.

собственно ссылочка: http://www.mckinsey.com/insights/mgi/research/financial_markets/uneven_progress_on_the_path_to_growth

Аналитики McKinsey изучили 32 случая делевериджа. Опыт Швеции и Финляндии (90-е) был особо показателен:

делевериджинг делится на 2 фазы:

1. Домохозяйства, фин.институты и компании снижают долг несколько лет. Это сопровождается слабым ростом ВВП и ростом госдолга.

2.Экономический рост восстанавливается, государство снижает долг долгие годы.

( Читать дальше )

собственно ссылочка: http://www.mckinsey.com/insights/mgi/research/financial_markets/uneven_progress_on_the_path_to_growth

- процесс делевериджа тока начался в мире

- суммарный долг вырос с кризиса 2008

- Сумм.долг/ВВП снизился только в США, Ю.Корея, Австралия

- Долг/ВВП финсектора США снизился к мин. с 2000

- Долг/доход домохозяйств США снизился на 15% — макс. из всех стран.

- Долг/ВВП для UK продолжает расти

- Долг домохозяств UK продолжает расти

- Домохоз. Испании незнач. снизили долг

- Корпоративный долг/ВВП Испании — макс. из 10 крупнейших стран

Аналитики McKinsey изучили 32 случая делевериджа. Опыт Швеции и Финляндии (90-е) был особо показателен:

делевериджинг делится на 2 фазы:

1. Домохозяйства, фин.институты и компании снижают долг несколько лет. Это сопровождается слабым ростом ВВП и ростом госдолга.

2.Экономический рост восстанавливается, государство снижает долг долгие годы.

( Читать дальше )

dr-mart |глобальный вью от true_flipper

- 18 января 2013, 08:51

- |

перепост: true-flipper.livejournal.com/412736.html

Я тут писал что еще с 1350 на РФ в целом позитивно настроен и после коррекции-застоя (которой особо не было) даже прогнозировал 1600, вот вроде уже и тут, чего дальше идей особо нет. Сейчас по-моему очевидно что РТС стал окончательно стал просто прокси на глобальные рынки. Обьемы упали, никаких специфических триггеров на РФ нет, и не видно, будет наверное следовать за нефтью и глобальными акциями. А там все как-то мутно в моменте.

Нефть вроде бы начала коррекцию, но на новостях про стрельбу с заложниками в Алжире опять пошла в рост. Если снова геополитика будет отигрываться, то всякие там трубы это пофиг рынку будет.

С SPX тоже все противоречиво, сентимет очень бычий, но не то чтобы прямо экстремально бычий:

Про то, что ритейл после нескольких лет оттоков, полез в акции, вроде писал тут недавно.

При этом breadth ралли падает, все меньше бумаг делает годовые хаи новые:

Заметьте, кстати что перед прошлой корекцией эта штука пиканула не тех же почти значениях недели за две до начала собственно падения.

Экономика не смотря на то, что данные выходят то плохие то хорошие, реально не удивляет особо в "+" ни в развитых странах:

( Читать дальше )

Я тут писал что еще с 1350 на РФ в целом позитивно настроен и после коррекции-застоя (которой особо не было) даже прогнозировал 1600, вот вроде уже и тут, чего дальше идей особо нет. Сейчас по-моему очевидно что РТС стал окончательно стал просто прокси на глобальные рынки. Обьемы упали, никаких специфических триггеров на РФ нет, и не видно, будет наверное следовать за нефтью и глобальными акциями. А там все как-то мутно в моменте.

Нефть вроде бы начала коррекцию, но на новостях про стрельбу с заложниками в Алжире опять пошла в рост. Если снова геополитика будет отигрываться, то всякие там трубы это пофиг рынку будет.

С SPX тоже все противоречиво, сентимет очень бычий, но не то чтобы прямо экстремально бычий:

Про то, что ритейл после нескольких лет оттоков, полез в акции, вроде писал тут недавно.

При этом breadth ралли падает, все меньше бумаг делает годовые хаи новые:

Заметьте, кстати что перед прошлой корекцией эта штука пиканула не тех же почти значениях недели за две до начала собственно падения.

Экономика не смотря на то, что данные выходят то плохие то хорошие, реально не удивляет особо в "+" ни в развитых странах:

( Читать дальше )

dr-mart |Статистика США + отчеты

- 17 января 2013, 17:39

- |

- первичные заявки на пособие по безработице -37 тыс. до 335,000 — минимальный уровень с января 2008 (прогноз был 368,000)

- 4 нед. средняя -6750 до 359,250

- вторичные заявки +87,000 до 3,21 млн

новые строительства в декабре +12,1% — до 954 тыс. — макс. уровень с июня 2008. Прогноз был 883,000.

Citigroup. Прибыль +25% $2,2 млрд (акции на премаркете -2,4%). Негативчик — штрафы на $1,3 млрд.

EPS 0,38 prev. 0,31

Выручка выросла с $17,2 млрд до $18,2 млрд

ссылка на квартальную отчетность и пресс-релиз:

www.citigroup.com/citi/investor/qer.htm

Bank of America (акции на премаркете -0,34%)

EPS 0,03 prev 0,15

ссылка на полный квартальный отчет: http://investor.bankofamerica.com/phoenix.zhtml?c=71595&p=irol-newsArticle&ID=1775506&highlight=#fbid=Npi9syfpy7e

Стата хорошая. Медведей много. Поводов падать мало.

dr-mart |статистика из США

- 16 января 2013, 17:34

- |

- CPI 0%м/м, — прогноз 0%

- Core +0.1% м/м — прогноз +0,1%

- заявки на ипотечные кредиты (MBA) на неделе по 11 января выросли на 45% (рефинансирование +44%). с сезонной коррекций рост составил +13%.

Сегодня также отчитались

- Goldman Sachs (премаркет: +2,2%). Прибыль 4кв. выросла в 3 раза, существенно выше ожиданий. Драйвер роста: андеррайтинг, фин.консалтинг.

- JPMorgan (премаркет: -0,3%)

www.goldmansachs.com/media-relations/press-releases/current/pdfs/2012-q4-results.pdf

Отчет Моргана:

investor.shareholder.com/jpmorganchase/earnings.cfm

dr-mart |Статистика в США

- 15 января 2013, 17:40

- |

Розничные продажи, декабрь +0.5%, прогноз +0,2%

Продажи без авто +0,3%, прогноз +0,2%

Продажи авто +1,6%

Продажи бензина -1,6%

Промышленный индекс Нью-Йорка Empire MFg -7,2 прогн. -2,8

Индекс цен производителей (PPI) -0,2%м/м, прогноз -0,1%

Стержневой PPI +0,1%

Причина снижение PPI — снижение цен на продукты питания

Цены на продукты питания -0,9%м/м — макс. с мая 2011

правда в пред. месяце было +1,3% из-за засухи

За весь 2012 год цены PPI выросли на 1,3% — минимум с 2008.

=> Инфляция низкая и скорее всего будет медленно подрастать.

Что в такие моменты бывает с рынками? Правильно:

Продажи без авто +0,3%, прогноз +0,2%

Продажи авто +1,6%

Продажи бензина -1,6%

Промышленный индекс Нью-Йорка Empire MFg -7,2 прогн. -2,8

Индекс цен производителей (PPI) -0,2%м/м, прогноз -0,1%

Стержневой PPI +0,1%

Причина снижение PPI — снижение цен на продукты питания

Цены на продукты питания -0,9%м/м — макс. с мая 2011

правда в пред. месяце было +1,3% из-за засухи

За весь 2012 год цены PPI выросли на 1,3% — минимум с 2008.

=> Инфляция низкая и скорее всего будет медленно подрастать.

Что в такие моменты бывает с рынками? Правильно:

dr-mart |Делевиридж в частном секторе США

- 15 января 2013, 15:55

- |

Сегодня билликид выложил обзор ДЖМорган. Там есть картинка, которая как раз говорит о том, что у домохозяйств делевиридж закончился. Это доля платежей американцев от их доходов:

Относится к этому разговору.

Почему делевиридж важен?

Есть мнение, что уровень финрычага определяет фазу долгосрочных циклов. Типа, если долги снизили, есть шанс что худшее позади.

Но на самом деле долги конечно просто мутировали -из частных в государственные. А что с этим будет — наверное пока никто не знает. Но время точно купили

Относится к этому разговору.

Почему делевиридж важен?

Есть мнение, что уровень финрычага определяет фазу долгосрочных циклов. Типа, если долги снизили, есть шанс что худшее позади.

Но на самом деле долги конечно просто мутировали -из частных в государственные. А что с этим будет — наверное пока никто не знает. Но время точно купили

dr-mart |Текущая фаза делового цикла

- 14 января 2013, 10:29

- |

Если обратиться к канонам фундаментального анализа, то текущая ситуация в США больше всего напоминает раннюю стадию растущей фазы экономического цикла (business cycle).

Вот ее характеристики:

Защитные от инфляции активы — худщий актив (золото и сырье).

Таким образом, по классике жанра, прежде чем рынок снова капитально обрушится, он должен порасти еще годик-полтора, надуть пузырик, разогнать инфляцию.

Есть одно маленькое но: все вышеописанное актуально только в том случае, если сейчас нет делевириджа (процесс который может занимать десятилетие и более).

Так, например, во время Великой Депрессии было 6 больших ралли от +21% до +48%, которые были связаны с большими дозами стимулирования экономики со стороны правительства США.

=>вопрос:

делевиридж в США закончился?

Дмитрий Шагардин, спасибо за картинку

Вот ее характеристики:

- ставки низкие

- растет спрос на товары, спрос на которые чувствителен к ставке (дома+авто)

- розничные продажи растут

- товарные запасы сокращаются, происходит процесс их возобновления

- средняя продолжительность раб недели растет и занятость растет

- экономический рост должен быть сильным

- инфляция низкая

- до повышения ставок еще далеко.

Защитные от инфляции активы — худщий актив (золото и сырье).

Таким образом, по классике жанра, прежде чем рынок снова капитально обрушится, он должен порасти еще годик-полтора, надуть пузырик, разогнать инфляцию.

Есть одно маленькое но: все вышеописанное актуально только в том случае, если сейчас нет делевириджа (процесс который может занимать десятилетие и более).

Так, например, во время Великой Депрессии было 6 больших ралли от +21% до +48%, которые были связаны с большими дозами стимулирования экономики со стороны правительства США.

=>вопрос:

делевиридж в США закончился?

Дмитрий Шагардин, спасибо за картинку

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс