SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Сегодня spydell пишет про "LTRO с приветом из России"

- 30 июля 2013, 11:55

- |

Не могу копипастить как обычно, кому интересно, прочтет в оригинале, я лишь законспектирую своими словами.

Спайделл говорит это потому, что темпы роста кредитов превышают темпы роста депозитов и банки обращаются за средствами к ЦБР.

Реальная ставка сейчас 5,6% а не 8,25%.

Ставка рефинансирования ЦБР вообще не играет.

Всадники апокалипсиса (Spydell, Левченко и другие) заговорили о том, что российский потребитель сейчас находятся в перекредитованном состоянии и налицо все признаки кредитного пузыря.

Выводы в целом нейтральные. На рынок оказать влияния не должно сильно, рубль может и ослабит слегка, но тут на страже стоит ЦБР, сильно вниз его не пустит.

- Вчера был проведен первый аукцион новых операций ЦБ с банками.

- Принцип. отличия = фондирование теперь на целый год + список залогов был существенно расширен.

- Сейчас задолженность банков по РЕПО с ЦБР = 2,3 трлн руб (рекорд)

Спайделл говорит это потому, что темпы роста кредитов превышают темпы роста депозитов и банки обращаются за средствами к ЦБР.

Реальная ставка сейчас 5,6% а не 8,25%.

Ставка рефинансирования ЦБР вообще не играет.

Всадники апокалипсиса (Spydell, Левченко и другие) заговорили о том, что российский потребитель сейчас находятся в перекредитованном состоянии и налицо все признаки кредитного пузыря.

Выводы в целом нейтральные. На рынок оказать влияния не должно сильно, рубль может и ослабит слегка, но тут на страже стоит ЦБР, сильно вниз его не пустит.

- комментировать

- ★5

- Комментарии ( 25 )

dr-mart |Последние новости по Кипру

- 22 марта 2013, 15:12

- |

Банк Кипра:

Спикер правительства Кипра:

ING имеет exposure на Кипр $1,1 млрд

ЦБ РФ, Fitch: Кипр не несет в себе системных рисков для российской банковской системы

Morgan Stanley: сценарии по Кипру >>>>

Кипр таймлайн:

- возврат к фунту означает девальвацию и гиперинфляцию

- призывает правительство принять налог на депозиты свыше 100 тыс евро чтобы спасти банковскую систему

- нельзя откладывать решение

- необходимо принять предложение еврозоны

Спикер правительства Кипра:

- следующие несколько часов определят будущее страны

ING имеет exposure на Кипр $1,1 млрд

ЦБ РФ, Fitch: Кипр не несет в себе системных рисков для российской банковской системы

Morgan Stanley: сценарии по Кипру >>>>

Кипр таймлайн:

- выходные — паникеры ждут выхода Кипра из еврозоны

- понедельник — ЕЦБ может прекратить финансирование через ELA (сомневаюсь)

- вторник — открытие Кипрских банков. Армагеддон. РТС=500:))

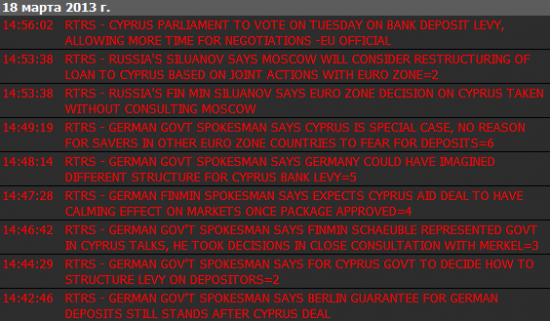

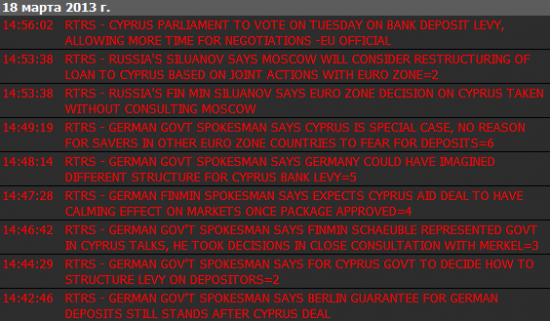

dr-mart |Силуанов: Россия рассмотрит реструктуризацию долга Кипра

- 18 марта 2013, 15:00

- |

Пошли терки.

Россия спасает счета «своих».

Немцы, которые спихнули Кипр в кризис, уверяют, что Кипр — особый случай, ничего подобного в других странах еврозоны не будет и как только меры одобрят, рынки успокоятся.

Россия спасает счета «своих».

Немцы, которые спихнули Кипр в кризис, уверяют, что Кипр — особый случай, ничего подобного в других странах еврозоны не будет и как только меры одобрят, рынки успокоятся.

dr-mart |Ситуация на Кипре. Выводы. Гипотезы

- 18 марта 2013, 01:07

- |

На смарте и в ЖЖ уже тысяча постов про Кипр. Инфы и рассуждений море. Событие интересное, беспрецедентное, возможно, имеющее последствия для рынков.

Начну с таймлайна:

19 марта 2013 голосование парламента Кипра по стрижке депозитов, банковский выходной на Кипре

20 марта 2013 стрижка депозитов вступит в силу

21 марта 2013 ЕЦБ может закрыть кредитную линию Cyprus Popular Bank

Теперь сразу собственные выводы:

Влияние событий на Кипре на Россию

Сам фондовый рынок Кипра шортить не имеет смысла, ибо он и так в ноль упал

( Читать дальше )

Начну с таймлайна:

19 марта 2013 голосование парламента Кипра по стрижке депозитов, банковский выходной на Кипре

20 марта 2013 стрижка депозитов вступит в силу

21 марта 2013 ЕЦБ может закрыть кредитную линию Cyprus Popular Bank

Теперь сразу собственные выводы:

- Германия подтолкнула офшорный центр к кризису. Это им выгодно. + В целом это соответствует общей канве эпохи деофшоризации и поиска налогов. + Путин обещал нам деофшоризацию? Вот, пожалуйста! Это событие соответствует приоритетам президента.

- главный глобальный вопрос — будет ли «эффект заражения»? Будет ли нанесен удар по доверию в еврозоне? Мой ответ — не будет. Наблюдатели паникуют: это начало нового этапа кризиса еврозоны, раз прецедент стрижки депозитов создан, значит в Испании в понедельник все побегут доставать из банков. Моя гипотеза №1: не побегут. Кипр отдельный случай, очень микроскопический по масштабу.

- если Кипр обанкротить, отдефолтить, исключить из еврозоны и сжечь, этого практически никто не заметит в мире, кроме как в России и в Украине. (ВВП Кипра всего 18 млрд евро). Это гипотеза №2. То есть пока план такой: если рынок реагирует на этот инфоповод — это эмоции а не фундамент и скорее надо искать путь как сыграть против эмоций. А так, есть 2 сценария: быстрый и долгий. Быстрый: парламент завтра голосует против «стрижки» => банки дефолт, кипр дефолт. и «за стрижку» — банки ограничивают переводы, вывод денег, но bank run усиливается.

- но в самом Кипре и в банках все же проблемы должны вырасти. Что будет в кипрских банках, если вкладчиков остригли? Да и физики и компании ломануться выводить оттуда деньги!!! Вот это практически наверняка. Кто оставит там свое бабло после 10% стрижки? Ну в общем должна быть паничка. Кипрские банки в любом случае плохо кончат. Кипр активно рос последние 30 лет на предоставлении финуслуг, теперь он утратит статус привлекательного офшорного центра. Процесс затянется. Экономика Кипра будет ухудшаться. Скорее всего, Кипр впоследствии выйдет из евро. Это гипотеза №3.

Влияние событий на Кипре на Россию

- Российские кухни (BCS Ltd, Finam Ltd, FXPro Ltd итп), зарегистрированные на Кипре. Я так мельком посмотрел, кухни в целом имеют прописку, но деньги держат не в кипрских банках (не уверен на счет всех). А большинство рос. кухонь зарегистрированы на BVI.

- В целом, компании, которые имеют корреспондентские счета на Кипре конечно могут иметь проблемы с осуществлением транзакций и выводом средств.

- Возможно, это приведет по крайней мере к краткосрочному нарушению бизнес-процессов

- Всего российских капиталов в кипрских банках лежит на $19 млрд

- Наибольшее проникновение России в Кипр идет через дочку ВТБ — Russian Commercial Bank (капитал $374 млн, активы $13,8млрд)

Сам фондовый рынок Кипра шортить не имеет смысла, ибо он и так в ноль упал

( Читать дальше )

dr-mart |true flipper о ситуации с Кипром

- 17 марта 2013, 13:50

- |

http://true-flipper.livejournal.com/417948.html

Про налоги на депозиты в Кипре все читали я думаю уже. Это конечно адовая глупость, списывать мелкого вкладчика банка и не трогать гос облигации. Немцы продавили это под соусом того, что надо наказать «русскую мафию». Что пока не понятно — будут списаны только депозиты частных лиц или счета компаний тоже? Если второе то это вообще очень весело, там же куча офшорного бизнеса и не только российского. Хотя компании наверное большую часть денег вывели давно из Кипра, им это проще.

Рациональное зерно конечно тоже есть — если бы не дали денег, был бы хаос и многие депозиты имели бы шанс вообще обнулиться. Но что теперь будут думать испанские вкладчики? Это все кстати хвост той же Греции — вроде всем было известно что Кипр был крупнейшим греческим кредитором через свои банки, но при этом почему-то такое развитие событий как обычно — неожиданность...

Есть еще один интересный угол этой истории, министр финансов греческий сказал, что будет компенсация вкладчикам акциями банков, т.е. доп эмиссия банков, т.е. списываются текущие банковские акционеры. Интересно насколько и как? Всех под одну гребенку или индивидуальный подход? Напомню там есть большие достаточно дочки русских банков, например ВТБ, Промсвязь и т.д. и не только русских. Раньше в кипрской дочке ВТБ писали топ менеджмент дивиденды получал, а теперь им добавится компаньонов видимо.

Вообще интересно как это будет сделано, всем вкладчикам раздадут по какому-то количеству акций всех банков? Это будет полный clusterfuck. Если только того банка где ты деньги держал — то тоже задница, но по крайней мере зарубежный бизнес банковский не должен тогда сильно пострадать, русские с русскими или там французы с французами договорятся наверное как-то.

Хотя конечно очевидно, что жопа в Кипре только начинается — прогнозы официальные по их долгам подразумевают что там будет ровный бюджет и стабильный экономический рост. Сейчас когдаоттуда повалят деньги разные и будет bank run, учитывая что у них банковская система 500% ВВП, бумагой на которой напечатаны все эти прогнозы, можно будет воспользоваться только по одному назначению...

Интересно, будет ли набег вкладчиков на банки в Испании и других периферийных странах. Учитывая что ставки по Евро низкие — какой смысл рисковать потерять те же 6% как на Кипре, если чтобы отбить это придется 7 лет при таких ставках деньги в банке держать? Хотя конечно в случае Испании это скорее ближе к 2 в некоторых проблемных банках, но все равно...

Ну и конечно еще интересный урок в психологии человеческой — когда подобная вещь обсуждалась в Греции, греки оперативно вынули из банков 30 миллиардов евро и поэтому депозиты трогать не стали, их все равно мало осталось. А киприоты видимо посмотрели что раз в Греции ничего не произошло, то и у нас не будет...

Так же, если вы все еще верите хоть одному политику хоть в одной стране — пора взрослеть, премьер Кипра много раз заявлял, что ни о каком списании депозитов не может быть и речи...

Ну и теперь еще очень интересно что там будет по налогам на Кипре — они уже объявили, что стандартный налог налог на прибыль поднимают с 10% до 12.5%, но при этом там большинство финансовых транзакций налогом вообще не облагались раньше. Если это уберут, то это будет иметь очень широкие последствия для бизнеса в РФ и не только.

Завтра наверное будет больше информации, будет понятнее. Сейчас это вообще все на уровне до конца не известных договоренностей с тройкой, надо еще чтобы кипрский парламент ратифицировал и т.д.

Got Dollar? Got Gold?

Про налоги на депозиты в Кипре все читали я думаю уже. Это конечно адовая глупость, списывать мелкого вкладчика банка и не трогать гос облигации. Немцы продавили это под соусом того, что надо наказать «русскую мафию». Что пока не понятно — будут списаны только депозиты частных лиц или счета компаний тоже? Если второе то это вообще очень весело, там же куча офшорного бизнеса и не только российского. Хотя компании наверное большую часть денег вывели давно из Кипра, им это проще.

Рациональное зерно конечно тоже есть — если бы не дали денег, был бы хаос и многие депозиты имели бы шанс вообще обнулиться. Но что теперь будут думать испанские вкладчики? Это все кстати хвост той же Греции — вроде всем было известно что Кипр был крупнейшим греческим кредитором через свои банки, но при этом почему-то такое развитие событий как обычно — неожиданность...

Есть еще один интересный угол этой истории, министр финансов греческий сказал, что будет компенсация вкладчикам акциями банков, т.е. доп эмиссия банков, т.е. списываются текущие банковские акционеры. Интересно насколько и как? Всех под одну гребенку или индивидуальный подход? Напомню там есть большие достаточно дочки русских банков, например ВТБ, Промсвязь и т.д. и не только русских. Раньше в кипрской дочке ВТБ писали топ менеджмент дивиденды получал, а теперь им добавится компаньонов видимо.

Вообще интересно как это будет сделано, всем вкладчикам раздадут по какому-то количеству акций всех банков? Это будет полный clusterfuck. Если только того банка где ты деньги держал — то тоже задница, но по крайней мере зарубежный бизнес банковский не должен тогда сильно пострадать, русские с русскими или там французы с французами договорятся наверное как-то.

Хотя конечно очевидно, что жопа в Кипре только начинается — прогнозы официальные по их долгам подразумевают что там будет ровный бюджет и стабильный экономический рост. Сейчас когдаоттуда повалят деньги разные и будет bank run, учитывая что у них банковская система 500% ВВП, бумагой на которой напечатаны все эти прогнозы, можно будет воспользоваться только по одному назначению...

Интересно, будет ли набег вкладчиков на банки в Испании и других периферийных странах. Учитывая что ставки по Евро низкие — какой смысл рисковать потерять те же 6% как на Кипре, если чтобы отбить это придется 7 лет при таких ставках деньги в банке держать? Хотя конечно в случае Испании это скорее ближе к 2 в некоторых проблемных банках, но все равно...

Ну и конечно еще интересный урок в психологии человеческой — когда подобная вещь обсуждалась в Греции, греки оперативно вынули из банков 30 миллиардов евро и поэтому депозиты трогать не стали, их все равно мало осталось. А киприоты видимо посмотрели что раз в Греции ничего не произошло, то и у нас не будет...

Так же, если вы все еще верите хоть одному политику хоть в одной стране — пора взрослеть, премьер Кипра много раз заявлял, что ни о каком списании депозитов не может быть и речи...

Ну и теперь еще очень интересно что там будет по налогам на Кипре — они уже объявили, что стандартный налог налог на прибыль поднимают с 10% до 12.5%, но при этом там большинство финансовых транзакций налогом вообще не облагались раньше. Если это уберут, то это будет иметь очень широкие последствия для бизнеса в РФ и не только.

Завтра наверное будет больше информации, будет понятнее. Сейчас это вообще все на уровне до конца не известных договоренностей с тройкой, надо еще чтобы кипрский парламент ратифицировал и т.д.

Got Dollar? Got Gold?

dr-mart |"проблема" у американских банков

- 13 января 2013, 22:03

- |

перепост из ЖЖ: http://ugfx.livejournal.com/1058214.html

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

dr-mart |Российский денежный рынок 2012. Конференция

- 01 ноября 2012, 21:36

- |

Сегодня посетил банковскую конференцию «Российский денежный рынок 2012». Спасибо Алексею Капускину, который обеспечил бесплатный проход. Насколько я понимаю, в этом посодействовал Говоров Роман, руководитеь проекта «Прайм Терминал», за что Роману тоже спасибо.

Кто был из знакомых?

Алексей Капускин, Роман Горюнов (НП РТС), Кирилл Кощиенко (Aforex), Николай Кащеев (Сбербанк), Дмитрий Александров, Анатолий Гавриленко (Алор), Михаил Иванов, Александр Потавин, Владимир Твардовский (ITInvest), Валентина Дрофа (Ilearney), Олег Абелев (Риком Траст). Николай Подгузов (ВТБ-Капитал), Арсений Глазков, Станислав Говоров (московская биржа), Артур (фамилию не знаю), Денис Демин (БФА).

11:00-13:00. Пленарное заседание. Состав участников выглядел так:

В целом интересно было послушать дедушку Ясина и симпатичную невозмутимую барышню Трофимову:)

Идеи Ясина (мне кажется интересно):

Мартин Гилман:

Идеи Екатерины Трофимовой:

большая проблема России — неразвитость инфраструктуры, которая очень неэффективна. Это мешает развивать бизнес.ь Вот пример: в Росси сложнее всего в мире получить разрешение на подключение к электросетям

Есть еще проблема — основной инвестор в инфраструктуру — государство.

А частный инвестор не идет, потому что государство держит тарифы.

Неэффективность+сдерживание тарифов — нет развития.

А перспективы развития оч больше, особенно автодороги.

( Читать дальше )

Кто был из знакомых?

Алексей Капускин, Роман Горюнов (НП РТС), Кирилл Кощиенко (Aforex), Николай Кащеев (Сбербанк), Дмитрий Александров, Анатолий Гавриленко (Алор), Михаил Иванов, Александр Потавин, Владимир Твардовский (ITInvest), Валентина Дрофа (Ilearney), Олег Абелев (Риком Траст). Николай Подгузов (ВТБ-Капитал), Арсений Глазков, Станислав Говоров (московская биржа), Артур (фамилию не знаю), Денис Демин (БФА).

11:00-13:00. Пленарное заседание. Состав участников выглядел так:

В целом интересно было послушать дедушку Ясина и симпатичную невозмутимую барышню Трофимову:)

Идеи Ясина (мне кажется интересно):

- сейчас глобально т.н. инновационная пауза, т.е. нет тех инноваций, которые обеспечили бы скачок экономики.

- доходности инвестиций слишком низкие, чтобы обеспечить движение капитала

- без стремления инвесторов/предпринимателей к риску рыночная экономика не будет функционировать нормально

- увлечение хеджированием тормозит процессы. все «засыпают»

- сейчас главная глобальная болезнь мировой экономики — не ликвидности, а конкурентоспособности

Мартин Гилман:

- вообще отток денег из России — это же не так плохо

- ведь есть большой профицит счета текущих операций

- если бы оттока не было, в рос системе было бы оч много денег

- рубль бы оказался под серьезным давлением

- Есть проблема — рос. компании предпочитают работать с зарубежными банками, потому что это более эффективно, и заруб. банки имеют преимущества которых нет у росс. банков

Идеи Екатерины Трофимовой:

большая проблема России — неразвитость инфраструктуры, которая очень неэффективна. Это мешает развивать бизнес.ь Вот пример: в Росси сложнее всего в мире получить разрешение на подключение к электросетям

Есть еще проблема — основной инвестор в инфраструктуру — государство.

А частный инвестор не идет, потому что государство держит тарифы.

Неэффективность+сдерживание тарифов — нет развития.

А перспективы развития оч больше, особенно автодороги.

( Читать дальше )

dr-mart |Беспокойство Moody's относительно банковской системы РФ (интересно)

- 25 октября 2012, 18:28

- |

Moody's:

Капитал российских банков в 2013 снизится с $171 млрд. до $162 млрд.

Потери по кредитным рискам в 2013 составят $31 млрд

Потери по ценным бумагам в 2013 $23 млрд

Прибыль банков $46 млрд не сможет компенсировать эти потери

Достаточность капитала (Tier 1) может упасть с 9,5% до 7,1%.

Рост кредитования замедлится с 20% до 15% в 2013 году

доля проблемных кредитов вырастет с 9% до 11% в 2013 году

- достаточность капитала первого уровня российских банков очень низкая

- банки не горят желанием снижать кредитную активность

- банковская система растет не по средствам, банки не задумываются, что нужно больше капитала, чтобы противостоять внешним шокам.

- возможности привлекать деньги для банков второго эшелона ограничены

- существенный риск связан с неопределенностью цен на нефть

- возможен отток капитала в случае усиления европейского кризиса

- розничное кредитование в РФ растет в 4 раза быстрее доходов населения, что чревато увеличением доли проблемных ссуд

- треть капитала российских банков завязана на сделки с заинтересованностью и кредиты связанным сторонам

- рост расходов на резервы и кредитные потери снизят прибыльность банковского сектора

- банки используют короткие деньги ЦБ для наращивания кредитного портфеля, => у банков очень короткие обязательства и длинные активы. Это делает их уязвимыми к кризису ликвидности

Капитал российских банков в 2013 снизится с $171 млрд. до $162 млрд.

Потери по кредитным рискам в 2013 составят $31 млрд

Потери по ценным бумагам в 2013 $23 млрд

Прибыль банков $46 млрд не сможет компенсировать эти потери

Достаточность капитала (Tier 1) может упасть с 9,5% до 7,1%.

Рост кредитования замедлится с 20% до 15% в 2013 году

доля проблемных кредитов вырастет с 9% до 11% в 2013 году

dr-mart |обзор по рынку

- 03 июля 2012, 22:31

- |

(-) Прежде чем решения саммита ЕС будут приняты, необходимо евро-странам договориться, +нет никаких деталей, как все будет устроено.

(-) Финляндия и Нидерланды выступают против выкупа облигаций проблемных стран еврозоны.

(-) Продажи в розничных сетях США на неделе по 30 июня +1,4% — минимальный рост с 5 мая. На этом попадали акци ритейлеров США во вторник.

(-) Новое кредитование в Китае падает, несмотря на снижение резервных требований. В июне 188 млрд юаней, против 253 в мае. Новые кредиты в Китае мин с 2010 года.

(-) МВФ побуждает власти США быстрее принять решения по бюджету, чтобы избежать фискального обрыва в нач 2013. МВФ считает доллар немного переоцененным фундаментально.

(-) Новые заказы ISM упали на 12 пунктов — 7 за всю историю.

(-) Иран провел тестовые испытания ракет, к-е могут долететь до Израиля.

(-) Иран все еще может перекрыть Ормузский пролив. Вроде как этот закон поддержало только 100 из 290 в парламенте. Это 17 млн баррелей в день = 20% глобальной добычи.

(-) Во Франции в этом году лимит дефицита бюджета будет превышен на 6-10 млрд евро, и на 33 млрд евро в 2013. Ведомство национального аудита прогнозирует «долговую спираль» Франции необходимо принимать жесткие решения по бюджету уже сейчас.

(-) Рецессия в Испании углубляется.

(-) Испанским банкам требуется 40 млрд евро в теч нескольких недель чтобы избежать банкротства (источники исп прав-ва).

(-) Если гос-во возьмет на себя расходы, то это еще удар по бондам Испании.

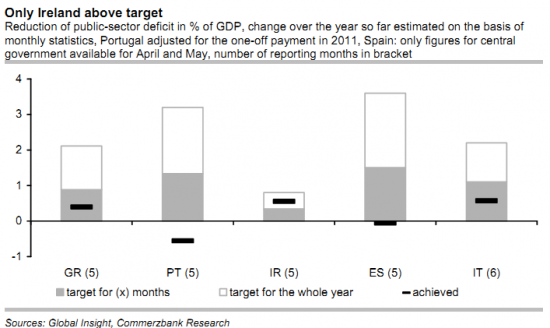

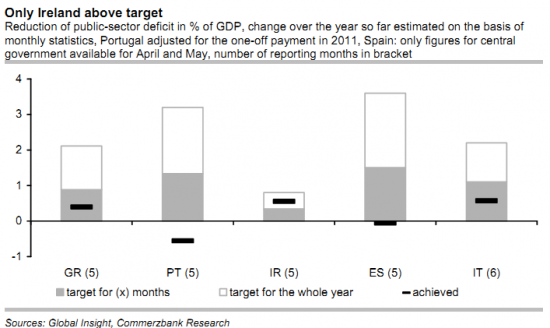

(-) Европейские страны плохо исполняют обязательства по бюджету:

(-) Вероятный выход Греции из еврозоны обойдется банкам в 90 млрд евро.

(+) Падение ISM впервые за три года создает более высокую вероятность проведения QE3. QE1 и QE2 предшествовало сильное падение новых компонента новых заказов ISM (на 27 и на 11 пунктов).

(+) Количество положительных сюрпризов по макроэкономике США близко к минимуму, — обычно это бычий сигнал для рынка.

(+) Фабричные заказы США в мае +0,7%. Но это контрастирует с более свежими данным ISM(-).

(+) есть мнение, что стабилизация на рынке жилья США вытащит американскую экономику со дна и дальше ухудшения не будет.

(+) саммит ЕС поддержал прямую рекапитализацию банков ЕС

(+) саммит ЕС поддержал выкуп бондов проблемных евро-стран

(+) чистый лонг по Бренту 37,8 тыс контрактов — мин с октября 2011, когда цены на нефть развернулись вверх

Будущее зависит от:

(-) Финляндия и Нидерланды выступают против выкупа облигаций проблемных стран еврозоны.

(-) Продажи в розничных сетях США на неделе по 30 июня +1,4% — минимальный рост с 5 мая. На этом попадали акци ритейлеров США во вторник.

(-) Новое кредитование в Китае падает, несмотря на снижение резервных требований. В июне 188 млрд юаней, против 253 в мае. Новые кредиты в Китае мин с 2010 года.

(-) МВФ побуждает власти США быстрее принять решения по бюджету, чтобы избежать фискального обрыва в нач 2013. МВФ считает доллар немного переоцененным фундаментально.

(-) Новые заказы ISM упали на 12 пунктов — 7 за всю историю.

(-) Иран провел тестовые испытания ракет, к-е могут долететь до Израиля.

(-) Иран все еще может перекрыть Ормузский пролив. Вроде как этот закон поддержало только 100 из 290 в парламенте. Это 17 млн баррелей в день = 20% глобальной добычи.

(-) Во Франции в этом году лимит дефицита бюджета будет превышен на 6-10 млрд евро, и на 33 млрд евро в 2013. Ведомство национального аудита прогнозирует «долговую спираль» Франции необходимо принимать жесткие решения по бюджету уже сейчас.

(-) Рецессия в Испании углубляется.

(-) Испанским банкам требуется 40 млрд евро в теч нескольких недель чтобы избежать банкротства (источники исп прав-ва).

(-) Если гос-во возьмет на себя расходы, то это еще удар по бондам Испании.

(-) Европейские страны плохо исполняют обязательства по бюджету:

(-) Вероятный выход Греции из еврозоны обойдется банкам в 90 млрд евро.

(+) Падение ISM впервые за три года создает более высокую вероятность проведения QE3. QE1 и QE2 предшествовало сильное падение новых компонента новых заказов ISM (на 27 и на 11 пунктов).

(+) Количество положительных сюрпризов по макроэкономике США близко к минимуму, — обычно это бычий сигнал для рынка.

(+) Фабричные заказы США в мае +0,7%. Но это контрастирует с более свежими данным ISM(-).

(+) есть мнение, что стабилизация на рынке жилья США вытащит американскую экономику со дна и дальше ухудшения не будет.

(+) саммит ЕС поддержал прямую рекапитализацию банков ЕС

(+) саммит ЕС поддержал выкуп бондов проблемных евро-стран

(+) чистый лонг по Бренту 37,8 тыс контрактов — мин с октября 2011, когда цены на нефть развернулись вверх

Будущее зависит от:

- четверг, 5.07: решения ЕЦБ

- четверг, 5.07: возможное QE Банком Англии (50 млрд фунтов)

- пятница, 6.07: данные по рынку труда США

- вторник, 9.07: отчет Alcoa, старт сезона

- среда, 10.07: Конституционный суд Германии рассмотрит правомочность фонда ESM

- 20.07: к этой дате у Греции закончатся деньги

- Несколько недель: Испанским банкам требуется 40 млрд евро чтобы избежать банкротства (источники исп прав-ва).

- конец октября 2012: Испании надо выплатить 27,5 млрд евро долга.

dr-mart |Новости дня: JPMorgan

- 11 мая 2012, 13:48

- |

JPMorgan получил торговый убыток $2 млрд по синтетическим кредитным бумагам(акции -8% на премаркете). Джейми Даймон, глава JPM: убыток произошел из-за вопиющей ошибки отедал контроля рисков. Убыток стал результатом ошибки стратегии хеджирования, а не виной трейдера.

Когда Даймона спросили — могут ли быть похожие убытки у других банков, он сказал: если мы болваны, это не значит, что другие тоже.

Из каментов: виновником потерь был Bruno Iksil, известный «лондонский кит». Он напродавал CDS на корпоративные долги европейских компаний, тоесть был по ним в лонгах. Убытки этим не ограничатся, контр стороны будут доить еще наверное на такую же сумму.

Акции крупнейших банков США попадали более чем на 2%.

Аналитики Goldman Sachs: этот убыток может иметь более широкие негативные последствия, но прямое влияние на инвестбанк ограниченное. Акции JPM краткосрочно попадут под давление из-за пересмотров прогнозов по прибыли. Бумага может получить поддержку от дивидендов (3%) и обратного выкупа. GS понизил цель до $48 (апсайд 3 бакса от премаректа).

Другие эксперты говорят: JPMorgan имеет самые высокие стандарты управления в банковской отрасли и если это случилось с ними, что же может произойти с другими?

Дэннис Гартман, на CNBC: последствия убытков JPM вероятно обернуться большими неприятностями для уолл стрит. Плохие новости не приходят по одиночке. Это не вина одного трейдера, это не то, что произошло с Societe Generale. Плохо то, что если рынок узнает об убыточных позициях JPM, то для банка будет еще труднее избавиться от них.

Убыток стал результатом проптрейдинговой операции банка. Это противоречит правилу Волкера, которое пока не является законом, а лишь находится на рассмотрении в Конгрессе.

( Читать дальше )

Когда Даймона спросили — могут ли быть похожие убытки у других банков, он сказал: если мы болваны, это не значит, что другие тоже.

Из каментов: виновником потерь был Bruno Iksil, известный «лондонский кит». Он напродавал CDS на корпоративные долги европейских компаний, тоесть был по ним в лонгах. Убытки этим не ограничатся, контр стороны будут доить еще наверное на такую же сумму.

Акции крупнейших банков США попадали более чем на 2%.

Аналитики Goldman Sachs: этот убыток может иметь более широкие негативные последствия, но прямое влияние на инвестбанк ограниченное. Акции JPM краткосрочно попадут под давление из-за пересмотров прогнозов по прибыли. Бумага может получить поддержку от дивидендов (3%) и обратного выкупа. GS понизил цель до $48 (апсайд 3 бакса от премаректа).

Другие эксперты говорят: JPMorgan имеет самые высокие стандарты управления в банковской отрасли и если это случилось с ними, что же может произойти с другими?

Дэннис Гартман, на CNBC: последствия убытков JPM вероятно обернуться большими неприятностями для уолл стрит. Плохие новости не приходят по одиночке. Это не вина одного трейдера, это не то, что произошло с Societe Generale. Плохо то, что если рынок узнает об убыточных позициях JPM, то для банка будет еще труднее избавиться от них.

Убыток стал результатом проптрейдинговой операции банка. Это противоречит правилу Волкера, которое пока не является законом, а лишь находится на рассмотрении в Конгрессе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс