SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Сбер за восемь месяцев заработал почти триллион чистой прибыли по РСБУ - Греф

- 11 сентября 2023, 10:03

- |

Сбербанк за 8 мес 2023 года заработал 999 млрд руб чистой прибыли по РСБУ, сообщил глава банка Герман Греф в кулуарах Восточного экономического форума.

По его словам, на текущий момент бизнес группы Сбербанка растет лучше последних прогнозов. «А это значит, что мы идем к тому, чтобы закончить год лучше наших прогнозов по рентабельности (текущий прогноз ROE > 22% — прим. ТАСС)»

https://tass.ru/ekonomika/18705275

По его словам, на текущий момент бизнес группы Сбербанка растет лучше последних прогнозов. «А это значит, что мы идем к тому, чтобы закончить год лучше наших прогнозов по рентабельности (текущий прогноз ROE > 22% — прим. ТАСС)»

https://tass.ru/ekonomika/18705275

- комментировать

- Комментарии ( 0 )

Новости рынков |Заявления менеджмента Сбербанка в ходе телеконференции

- 15 ноября 2016, 21:03

- |

Телеконференцию вел зампредправления Александр Морозов.

про дивидендную политику

про достаточность капитала

про дивидендную политику

Сбербанк в конце 2016 года — начале 2017 года начнет осуждение своей дивидендной политики. Можно подумать о разных сценариях, будет ли возможно или будет невозможно обсуждать изменение нашей дивидендной политики. Я не могу исключить это полностью, но я точно знаю, что с начала следующего года, с конца этого мы точно начнем обсуждать этот вопрос.(Стратегия Сбербанка предполагает выплату дивидендов акционерам на уровне 20% от чистой прибыли по МСФО).

про достаточность капитала

ожидает увеличить коэффициент достаточности основного капитала по МСФО на конец 2016 года до 11% с 8,9% на конец 2015 года

Новости рынков |Японский банк прокредиует Сбербанк несмотря на санкции - Reuters

- 24 октября 2016, 11:11

- |

Японский банк JBIC прокредиует Сбербанк, находящийся под санкциями — об этом пишет газета Nikkei business daily.

Сумма кредита Сбербанку составит 4 млрд иен ($39 млн). Кредит в иенах будет направлен на финансирование порта Восточный на дальнем востоке для покупки оборудования для перевалки угля.

http://www.reuters.com/article/japan-russia-loans-idUSL4N1CS01M

Сумма кредита Сбербанку составит 4 млрд иен ($39 млн). Кредит в иенах будет направлен на финансирование порта Восточный на дальнем востоке для покупки оборудования для перевалки угля.

JBIC's move to provide financing to Russia comes because the Japanese government aims to make progress in the negotiationsКредит — знак доброй воли на фоне достижения прогресса в переговорах по Курилам.

http://www.reuters.com/article/japan-russia-loans-idUSL4N1CS01M

Новости рынков |11 августа будут опубликованы сведения о ребалансировке индекса MSCI.

- 04 августа 2016, 17:05

- |

После закрытия рынка в четверг 11 августа MSCI сообщит о новой структуре фондовых индексов.

Решение вступит в силу с 1 сентября.

Какие возможны изменения в индексе?

( Читать дальше )

Решение вступит в силу с 1 сентября.

Какие возможны изменения в индексе?

- включение акций Сбербанк-ап в индекс из-за роста их капитализации

- исключения из индекса маловероятны

- есть небольшой риск исключения акций Мегафона из индекса, более вероятно в ноябре

Мы считаем, что компания скорее предпочтет подождать с изменениями, располагая для этого лишь очень небольшим количественным обоснованием, чтобы посмотреть, будет ли рыночная капитализация акций в свободном обращении оставаться выше необходимого минимума и/или ее

( Читать дальше )

Новости рынков |Фонд Schroders' взял максимальный стейк в Сбербанке

- 18 июля 2016, 13:19

- |

Фонд начал накапливать акции Сбербанка в конце марта, когда GDR Сбера стоили $6.40. С тех пор акции выросли на 50%. В данный момент акции Сбербанка составляют 10% портфеля — максимальную долю фонда International Selection Emerging Europe, разрешенную его инвестиционной декларацией.

Отчет фонда на 30.06 показывает, что его активы составляли €373 млн, что означает, что на Сбербанк приходятся инвестиции в размере €37 млн.

Управляющий активами Ролло Роскоу:

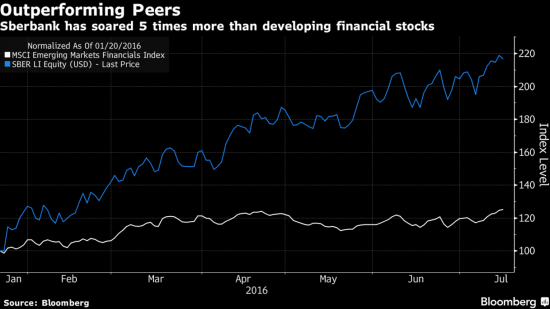

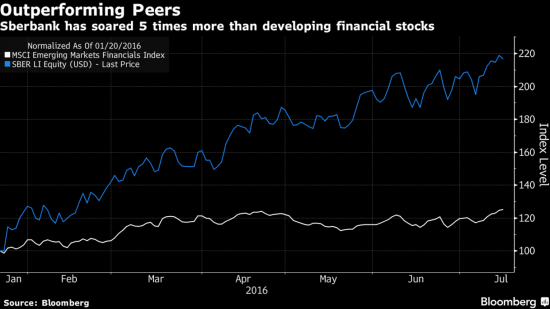

В этом году акции Сбербанка в 5 раз обогнали финансовый сектор развивающихся стран

Bloomberg

Отчет фонда на 30.06 показывает, что его активы составляли €373 млн, что означает, что на Сбербанк приходятся инвестиции в размере €37 млн.

Управляющий активами Ролло Роскоу:

We are not particularly bullish on Russia’s long term growth outlook but we are bullish on Sberbank. The interest rate cutting cycle is going to be more aggressive than the market anticipates.Роскоу считает, что ЦБ РФ вообще может снизить ставку до 5% в течение 18 месяцев.

В этом году акции Сбербанка в 5 раз обогнали финансовый сектор развивающихся стран

Bloomberg

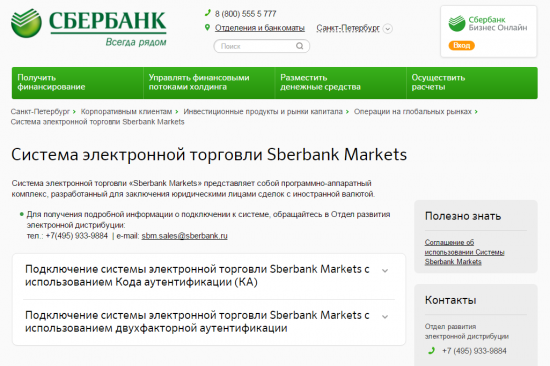

Новости рынков |Сбербанк запустил электронную площадку Sberbank Markets - для крупных компаний и банков

- 20 мая 2016, 12:42

- |

Площадка Sberbank Markets предназначена для автоматического заключения, подтверждения и расчетов по сделкам со Сбербанком. Система предлагает доступ к валютной ликвидности Сбера и котировкам по валютным свопам и основным валютным парам в режиме real-time. Система будет расширена в будущем на другие инструменты, в т.ч. денежного рынка.

Новости рынков |Сбербанк: приток вкладов даже несмотря на снижение ставок

- 11 мая 2016, 15:54

- |

Статистика по вкладам Сбербанка за апрель 2016:

депозиты физиков +135 млрд руб

депозиты компаний -9,6 мрд руб

за квартал:

отток с депозитов физиков 2% (-215 млрд руб — виновата валютная переоценка)

отток с депозитов юриков 5,4% (-366 млрд руб)

В целом, из-за отзыва лицензий у банков с депозитами у Сбербанка все в порядке.

Александо Данилов из Fitch объясняет почему депозиты Сбера будут расти несмотря на снижение вкладов:

депозиты физиков +135 млрд руб

депозиты компаний -9,6 мрд руб

за квартал:

отток с депозитов физиков 2% (-215 млрд руб — виновата валютная переоценка)

отток с депозитов юриков 5,4% (-366 млрд руб)

В целом, из-за отзыва лицензий у банков с депозитами у Сбербанка все в порядке.

Александо Данилов из Fitch объясняет почему депозиты Сбера будут расти несмотря на снижение вкладов:

Минфин тратит средства резервного фонда, номинированные в валюте, на покрытие дефицита бюджета. Сначала ЦБ эту валюту у Минфина выкупает за счет эмиссии рублей, а затем эти рубли тратятся на бюджетные нужды, например выплаты бюджетникам, и в конечном счете поступают на счета банков. Сбербанк, будучи крупнейшим банком, получает большую часть этих средств.

Новости рынков |Сбербанк купил у ВЭБа портфель кредитов на 30 млрд рублей.

- 04 апреля 2016, 12:22

- |

У ВЭБа проблемы, им надо улучшать ликвидность. Поэтому они предложили слить портфель высококачественных кредитов. Покупателем может стать Сбербанк. Об этом пишут ведомости.

Финдир Сбера Александр Морозов:

http://www.vedomosti.ru/economics/articles/2016/04/04/636261-sberbank-veb

Финдир Сбера Александр Морозов:

У ВЭБа есть хорошая часть кредитного портфеля, и теоретически, если ему нужна ликвидность, мы могли бы рассмотреть возможность покупки высококачественных активов, которые соответствуют нашим требованиям к качеству кредитного риска.

http://www.vedomosti.ru/economics/articles/2016/04/04/636261-sberbank-veb

Новости рынков |Сбербанк впервые разместил облигации на внутреннем рынке. Срок 5 лет, объем 10 млрд руб, купон 10%

- 01 апреля 2016, 20:00

- |

Не до конца ясно, зачем Сбербанку, который имеет самое дешевое депозитное финансирование, понадобилось занимать 10 млрд руб, выпуская облигации.

Купон = 10% годовых

Доходность при размещении = 10,25% годовых

Переподписка = 2 раза

Атон говорит:

Купон = 10% годовых

Доходность при размещении = 10,25% годовых

Переподписка = 2 раза

Атон говорит:

Книга была сильно переподписана, можно говорить, что размещение было очень успешным, особенно если учитывать, что некоторые участники рынка не могли покупать облигации Сбербанка из-за санкций. Окончательная ставка купона оказалась на 0,5 п.п. ниже первоначальных ориентиров, и это существенное снижение для такого короткого выпуска. Пока это самая низкая доходность после суверенных выпусков. Даже РЖД, которые являются квазисуверенным заемщиком, разместились с более высоким спредом к ОФЗ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс