Новости рынков |Мы ожидаем увидеть более слабые результаты ЛСР во 2П24 г., акции продолжат отставать от широкого рынка - АТОН

- 29 августа 2024, 10:55

- |

Выручка компании выросла на 13,8% г/г до 85,1 млрд рублей на фоне роста средней цены реализации квадратного метра до 230 тыс. рублей со 196 тысяч в 1-полугодии 2023 года. Рентабельность EBITDA составила 23,8%. В частности, EBITDA в Московском регионе составила 10,4 млрд рублей при рентабельности 29,7%, а в Санкт-Петербурге — 8,6 млрд рублей (рентабельность 27,9%). Чистая прибыль достигла 4,4 млрд рублей (+155% г/г). Выручка от строительных материалов выросла на 5,8% до 11,9 млрд рублей, а EBITDA снизилась на 5,7% до 2,3 млрд рублей при рентабельности EBITDA 19,2%.

Компания опубликовала в целом достойные результаты на фоне дальнейшего роста цен на жилье. В то же время мы ожидаем увидеть более слабые результаты во 2-м полугодии 2024 на фоне отказа от программ субсидированной ипотеки и падения спроса на новые квартиры. Акции компании находятся под давлением, как и весь сектор недвижимости из-за ужесточения условий ипотеки в секторе, и мы ожидаем, что они продолжат отставать от широкого рынка. По нашим оценкам, ЛСР торгуется с мультипликатором EV/EBITDA 2024П на уровне 4,0x.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Дивиденды Новатэка за 24 г. могут составить около 80 ₽ (ДД 8%), акции торгуются на уровне 3,4x по мультипликатору EV/EBITDA 2024П - АТОН

- 29 августа 2024, 10:28

- |

Рекомендованные дивиденды за 1-е полугодие 2024 в целом соответствуют нашим ожиданиям (36 рублей на акцию) и несколько ниже нижней границы консенсус-оценок (35-47,5 рублей на акцию).

По нашим предварительным расчетам, дивиденды за 2024 год составят около 80 рублей на акцию (доходность 8%). Мы подтверждаем наш НЕЙТРАЛЬНЫЙ рейтинг по акциям НОВАТЭКа, который торгуется на уровне 3,4x по мультипликатору EV/EBITDA 2024П, с дисконтом 51% к своему среднему 5-летнему значению.

Новости рынков |Сохраняем осторожный взгляд на Сегежу, мы считаем, что для решения долговой проблемы необходима допэмиссия в размере 100-130 млрд руб. - Мои Инвестиции

- 28 августа 2024, 14:57

- |

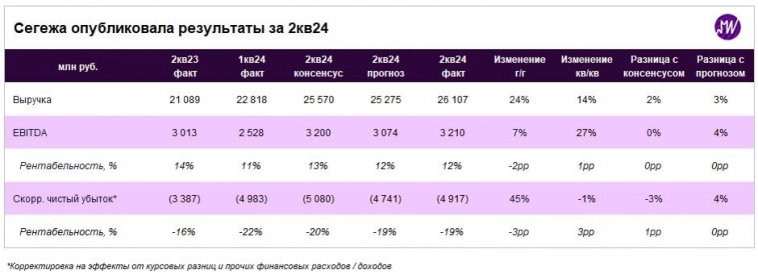

Акции Сегежи теряют больше 20% после отчета за 2 кв. 2024 года и комментариев менеджмента.

Компания опубликовала слабые результаты за 2 кв. 2024 года, а в процессе общения с инвесторами менеджмент сообщил, что осенью состоится допэмиссия:

– в относительном выражении EBITDA выросла (+27% кв/кв) на фоне реализации отложенных продаж бумаги, но рентабельность осталась прежней из-за падения цен на бумагу (-5%) и пиломатериалы (-7%);

– FCF (-11 млрд руб.) снизился кв/кв на фоне роста оборотного капитала (сложности с платежами) и CapEx (сделка по покупке компании с лесозаготовительной техникой)

Главное из звонка с менеджментом:

– продолжается реструктуризация банковских кредитов: были получены льготные периоды по телу и процентам;

– осенью состоится допэмиссия, контролирующий акционер (АФК Система) примет в ней участие;

Мы считаем, что для решения долговой проблемы необходима допэмиссия в размере 100-130 млрд руб., нижняя граница может зависеть от условий соглашения с банками.

( Читать дальше )

Новости рынков |Ждем заметного снижения дивидендов Whoosh по итогам года, компания может выплатить около 1,6 ₽ (ДД ~0,8%) - ПСБ

- 28 августа 2024, 13:48

- |

Накануне Whoosh представила отчет по МСФО за I полугодие. Выручка увеличилась на 42% г/г, EBITDA — на 36%, а чистая прибыль рухнула на 80%, составив лишь 0,26 млрд рублей.

Темпы роста выручки остаются высокими, хотя и продолжают замедляться (в 2023 г.: +54%) после взрывного роста популярности средств индивидуальной мобильности, наблюдавшегося в 2020-2022 гг.

В первую очередь можно отметить хорошую работу компании над поддержанием лояльности клиентов: за отчетный период выросло и число активных пользователей сервиса (+16% г/г), и средняя выручка на каждого из них (+22% г/г). Дополнительным фактором роста выступает территориальная экспансия: за полгода количество городов присутствия увеличилось до 60 (+5), доля зарубежного бизнеса выросла в отчетном периоде c 4% до 9,4% (страны СНГ и Латинская Америка).

Операционная эффективность остается высокой, хотя рентабельность по EBITDA и незначительно сократилась из-за удвоения в отчетном периоде за год коммерческих, общих и административных расходов на фоне активного роста бизнеса. Основным негативом в представленных данных выступает удвоение финансовых расходов, приведшее к падению чистой прибыли на 80% г/г. Обусловлено это наращиванием долга вследствие масштабных инвестиций: Whoosh нарастил количество самокатов на 50% г/г.

( Читать дальше )

Новости рынков |Подтверждаем рекомендацию покупать бумаги Татнефти долгосрочно, ожидаем дальнейшего роста выручки в 24 г. примерно на 35–40 % г/г - Риком-Траст

- 28 августа 2024, 12:39

- |

Накануне обыкновенные бумаги «Татнефти» вели себя крайне позитивно и показали один из лучших результатов на рынке. А привилегированные — даже заняли 2-е место по доходности среди всех компонентов базы расчёта индекса МосБиржи.

Технически ситуация также видится позитивной: несколько дней назад обыкновенные бумаги вышли наверх из нисходящего торгового канала, закрывшись около 610 руб. Теперь технически курс взят на уровень 630–635 руб.

Добавим к техническому позитиву ещё и дивидендный фактор (бумага имеет статус дивидендного аристократа и давно входит в топ-10 наиболее привлекательных дивидендных бумаг). В начале октября Татнефть будет делать выплаты за 1П24 в размере 38,2 руб. (примерно 6–6,5% дивдоходности).

Компания продолжает активно расширять продуктовую линейку в ближнем зарубежье: в Казахстане запущено серийное производство шин под брендом Ikon Tyres. Серийное производство легковых шин в г. Сарань началось в июне. 15 июля состоялась первая локальная отгрузка шин в казахстанские дилерские центры, 17 июля произведена первая отгрузка шин на экспорт.

( Читать дальше )

Новости рынков |Мы предполагаем, что совет директоров Мать и дитя может рекомендовать выплатить около 20 ₽ дивидендов за 2кв24 (ДД 2,4%) - АТОН

- 28 августа 2024, 11:41

- |

Ранее компания уже отчиталась о выручке в размере 15,8 млрд рублей (+22,6% г/г). Мы ожидаем, что EBITDA увеличилась до 5,1 млрд рублей (+23,4% г/г), а рентабельность EBITDA слегка улучшилась до 32,1% (+0,2 п.п. г/г), учитывая сильный прирост выручки, который, однако, мог быть нивелирован повышением расходов на персонал.

Чистая прибыль, по нашим прогнозам, составит 4,7 млрд рублей (+38,0% г/г) — на показатель должно положительно повлиять получение чистого финансового дохода. Мы предполагаем, что совет директоров компании может рекомендовать выплатить около 20 рублей дивидендов за 2-й квартал 2024 (доходность 2,4%).

Новости рынков |Финальные дивиденды Газпром нефти за 24 г. могут составить ~56 ₽ (ДД 8,3 %), а всего за 24 г. компания может выплатить 108 ₽ с доходностью 15,9 % - АТОН

- 28 августа 2024, 10:41

- |

Рекомендация предполагает, что на дивиденды будет направлено 75% чистой прибыли Газпромнефти за 1-е полугодие 2024 (ранее компания выплатила дивиденды за 2023 год) и в целом соответствует ожиданиям рынка: консенсус-прогноз, по данным «Интерфакса», составлял 52 рубля дивидендов на одну акцию. Мы приветствуем переход компании к более равномерному графику выплат (напомним, ранее компания выплачивала промежуточные дивиденды по итогам 9 месяцев). Исходя из наших предварительных расчетов, финальные дивиденды за 2024 год, по нашим прогнозам, могут составить порядка 56 рублей на акцию (доходность 8,3%), а всего за 2024 год компания может выплатить 108 рублей на акцию с доходностью 15,9%.

( Читать дальше )

Новости рынков |Снижение долговой нагрузки Полюса позволит вернуться к выплате дивидендов в будущем, которые могут составить ~950 ₽ за 2024 г. (ДД 7 %) - Газпромбанк Инвестиции

- 27 августа 2024, 18:00

- |

Крупнейшая российская золотодобывающая компания Полюс раскрыла сильные финансовые результаты за шесть месяцев текущего года и обновила прогнозы на 2024 год.

Производство золота в первом полугодии 2024 года увеличилось на 3% год к году, до 1473 тыс. унций, благодаря увеличению добычи на Благодатном, Олимпиаде и Куранахе.

Объем реализации золота в первом полугодии 2024 года составил 1263 тыс. унций, почти не изменившись относительно первого полугодия прошлого года. С начала года компания аккумулировала около 210 тыс. унций золота, которые планирует реализовать в течение второго полугодия 2024 года.

Выручка за шесть месяцев 2024 года увеличилась на 34,8% году к году, до 248,2 млрд рублей, за счет роста цен на золото и девальвации рубля.

Чистая прибыль за полгода выросла более чем в три раза и составила 143,2 млрд рублей в основном благодаря росту выручки, меньшим темпам роста себестоимости (относительно выручки) и получению прибыли по курсовым разницам и от переоценки производных финансовых инструментов против убытка по данным статьям годом ранее.

( Читать дальше )

Новости рынков |Повышаем оценку по бумагам Аэрофлот с держать до покупать, целевая цена — 64,53 ₽ (апсайд 33 %) - SberCIB

- 27 августа 2024, 16:31

- |

В SberCIB ожидают, что год к году выручка за квартал выросла на 42%, скорректированная EBITDA — на 63%, а скорректированная прибыль составила 12 млрд ₽ против убытка в 10 млрд ₽ годом ранее. Всё благодаря увеличению пассажирооборота и доходной ставки.

По оценкам аналитиков, темпы роста скорректированной EBITDA превзойдут темпы роста выручки. Дело в более сдержанном росте операционных расходов. Это — ключевой фактор выхода на скорректированную чистую прибыль вместо убытка годом ранее.

С начала июля акции «Аэрофлота» упали на 22%, и потенциал их роста до таргета SberCIB достиг 42%.

Так что аналитики повышают оценку по бумагам компании с «держать» до «покупать». Целевая цена остаётся прежней — 64,53 ₽.

Новости рынков |Мы ожидаем слабые результаты Газпрома за 1П24 г.: снижение чистой прибыли на 25 % г/г и EBITDA на 41 % г/г - БКС Мир инвестиций

- 27 августа 2024, 15:37

- |

Газпром может опубликовать результаты за 1П24 по МСФО 29 августа, как мы полагаем, однако даты могут и сдвинуться, учитывая, что у ряда компаний сейчас более гибкий подход к публикации результатов.

Ждем, что 1П24 будет слабее, чем 1П23. Прогнозируем, что Газпром покажет выручку в размере $51.3 млрд (RUB 4.65 трлн), EBITDA — $9.3 млрд (RUB 840 млрд), чистую прибыль — $2.9 млрд (RUB 260 млрд).

Примечательно, что в этом отчетном периоде компания в первый раз консолидирует результаты проекта «Сахалин-2». В 1П23 европейские цены на газ из РФ упали и до сих пор остаются на относительно низких уровнях. Экспорт в Европу и Турцию вырос на несколько млрд кубометров относительно прошлого года, но негативный эффект на EBITDA и чистую прибыль, вероятно, все еще будет заметным в годовом сопоставлении: EBITDA может снизиться на 41%, чистая прибыль — на 25%. Однако, если сравнивать с предыдущим полугодием, и EBITDA, и чистая прибыль, скорее всего, будут выглядеть намного лучше. Отчасти это заслуга консолидации Сахалина-2, но главная причина в том, что в этом периоде не должно быть таких крупных списаний активов, как во 2П23.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс