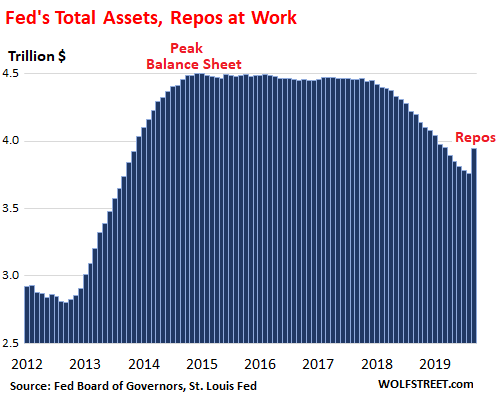

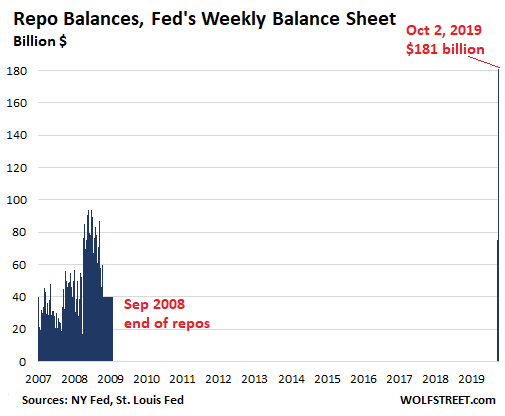

Блог им. ejik |Только по рынку. QE ФРС и сокращения, пессимизм бизнеса, PMI.

- 07 октября 2019, 13:19

- |

- комментировать

- ★3

- Комментарии ( 7 )

Блог им. ejik |Только по рынку. А ведь в штатах реально все плохо.

- 19 августа 2019, 18:04

- |

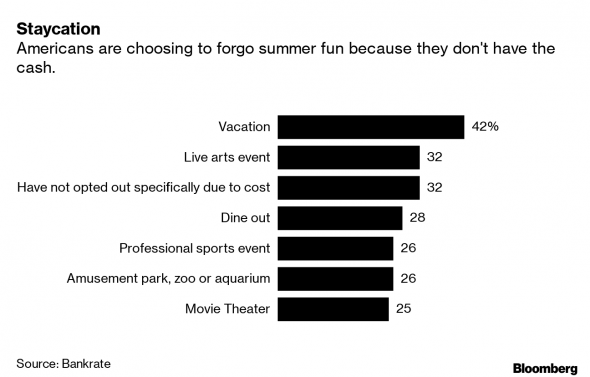

Вот что выдает Блумберг.

www.bnnbloomberg.ca/americans-say-they-can-t-afford-a-vacation-1.1301199

1. 42% американцев не смогли себе позволить отпуск в прошлом году, почти треть отметила, что за последние 5 лет их возможности в этом плане ухудшились.

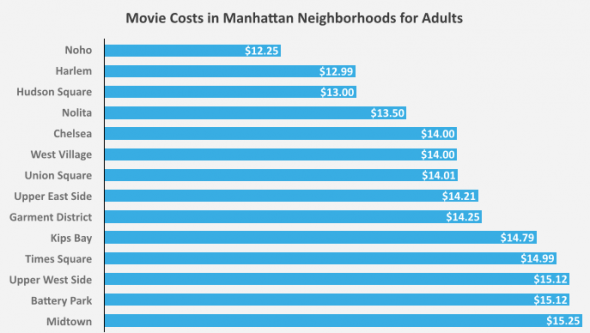

2. 25% не могут позволить себе кинотеатр.

3. 43% заявили, что после оплаты всех поступающих счетов и платежей по долгам, у них просто не хватает денег.

4. Наиболее серьезные проблемы у семей с детьми «до 18». Там экономят на условных отпусках и кинотеатрах более чем три четверти семей.

«make america great again» и это кризис еще не наступил просто подумайте что будет когда наступит.

Для справки вам цены на билеты в кинотеатрах NY

( Читать дальше )

Блог им. ejik |Полный расклад по вчерашнему падению. Ссылки, скрины, графики.

- 15 августа 2019, 15:29

- |

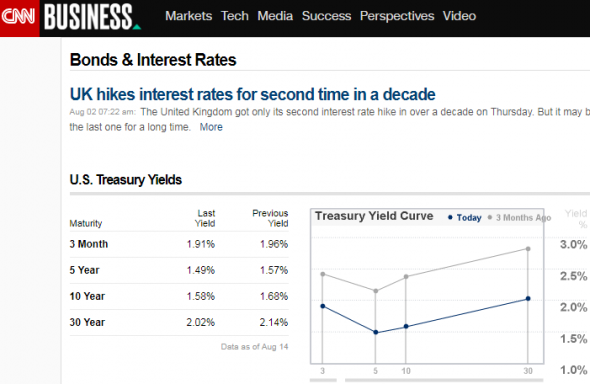

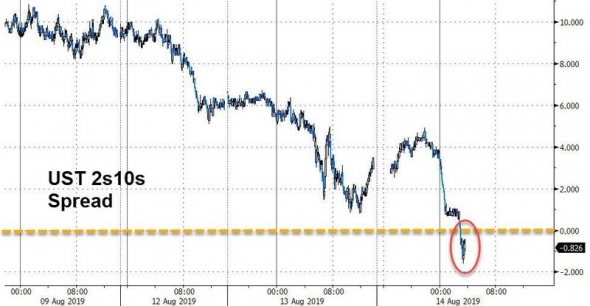

Индекс Dow упал более чем на 700 пунктов в среду после того, как рынок облигаций впервые за более чем десятилетие высветил предупреждающий сигнал, который имеет очень жуткий послужной список для прогнозирования рецессии.

money.cnn.com/data/bonds/index.html

Вот что произошло: доходность 10-летних казначейских облигаций упала ниже 1,6% в среду утром, опустившись чуть ниже доходности 2-летних казначейских облигаций. Впервые с 2007 года было отмечено, что доходность 10-летних облигаций упала ниже 2-летних.

Американские акции упали, так как инвесторы продавали акции компаний и переводили их в облигации.

Индекс Dow ( INDU ) был примерно на 2,8% ниже. Более широкий S & P 500 ( SPX ) также снизился на 2,8%, а Nasdaq ( COMP ) опустился на 3,1% в среду.

( Читать дальше )

Блог им. ejik |Крах 2007-2011. Процент по 2-х летним ГКО США выше 10-летних. Более подробно.

- 15 августа 2019, 13:06

- |

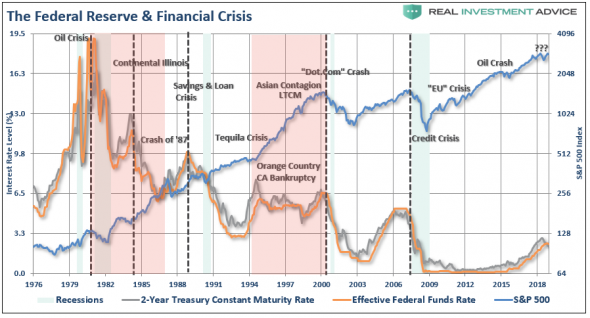

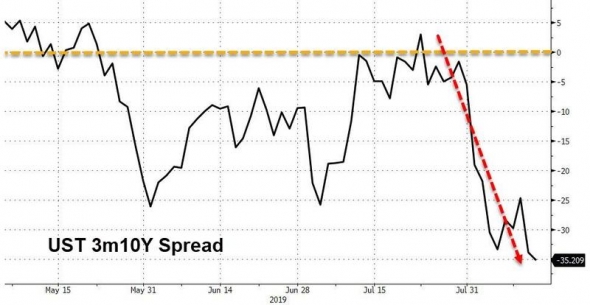

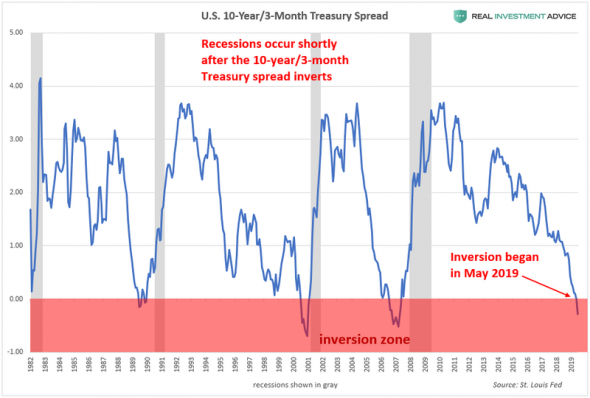

Все кризисы последних 50 лет в США каждый раз сопровождает традиционная аномалия, вызываемая растущим кризисом текущей ликвидности (растущая конкуренция за капитал для удержания различных долговых пирамид и финансовых пирамид от краха) доходность по краткосрочным ГКО становится выше долгосрочных. То есть, чтобы занять на один год нужно заплатить больше процентов, чем на 10 лет (в расчете на один год).

В спекулятивном мире США произошло два события.

1. Доходность по 2-х летним ГКО превысила 10 летние впервые с мая 2007

2. Доходность по 3-х месячным ГКО давно уже превышает 10-летние, разрыв обновил рекорд с апреля 2007

( Читать дальше )

Блог им. ejik |Только по рынку. 2019 год это новый 2006.

- 29 июля 2019, 17:14

- |

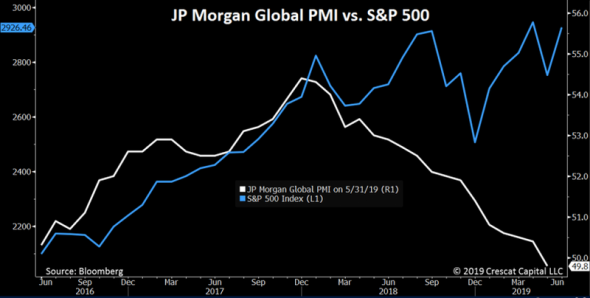

В какой точке экономического цикла мы находимся и оправданы ли опасения кризиса и рецессии?

Ниже будут приведены несколько ведущих экономических показателей, которые могут дать некоторые подсказки о будущем мирового роста.

Кривая доходности

Спред кривой доходности является одним из самых надежных опережающих индикаторов.

В США каждый раз, когда спред был близок к нулю или отрицательному, кризис наступал в течение следующих двадцати четырех месяцев.

( Читать дальше )

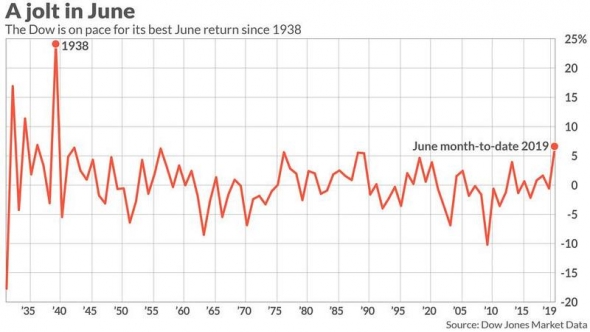

Блог им. ejik |Только по рынку. Худший май и лучший июнь за 80 лет для индексов.

- 01 июля 2019, 15:53

- |

Блог им. ejik |Снижение ставки это последний аккорд бычьего рынка. Моя переводика для вас.

- 28 июня 2019, 19:33

- |

Блог им. ejik |Мы все на краю обрыва. Моя переводика для вас.

- 25 июня 2019, 16:21

- |

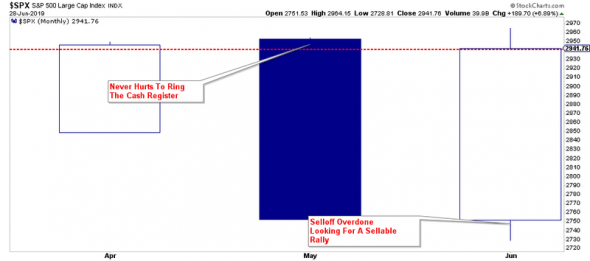

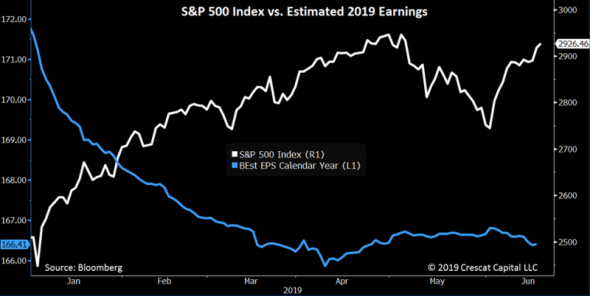

Рост корпоративной прибыли США в годовом исчислении для S & P 500 уже полностью испарился в первом квартале 2019 года и движется к прямому снижению в течение всего года на основе тенденций пересмотра оценки прибыли. Обратите внимание на расхождение челюстей аллигатора на графике ниже между S&P 500 и его базовой ожидаемой прибылью за 2019 год. Ожидаемые доходы на 2019 год уже резко снизились в первом квартале и снова начали снижаться после майской эскалации торговой войны.

( Читать дальше )

Блог им. ejik |Почему не стоит недооценивать грядущую рецессию. Часть 1. Моя переводика для вас.

- 14 июня 2019, 15:07

- |

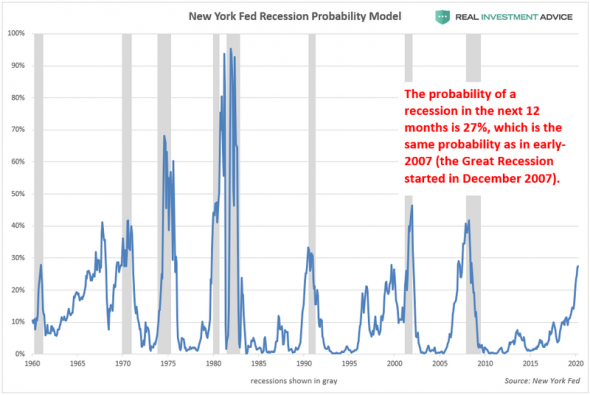

Вероятность рецессии в США в ближайшие 12 месяцев составляет 27%.

Последний раз, когда шансы на рецессию были такими же, шел 2007 год до обвала рынков 2008 оставался год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс