Блог им. ekonomica1 |Прогноз на 2019 год по мировым рынкам акциям

- 07 декабря 2018, 03:33

- |

Вторая по величине инвестиционная компания с точки зрения активов опубликовала свой прогноз на 2019 год

Vanguard представил обзор перспектив на предстоящий год, в котором он изложил прогноз действий ФРС и объяснил, почему акции за пределами США будут более прибыльными в ближайшие 10 лет, чем американские бумаги.

Инвестиционная компания Vanguard Group, которая управляет активами в размере 5,8 трлн. Долларов США (данные за октябрь), опубликовала в четверг, 6 декабря, обзор перспектив развития экономики и рынков в 2019 году.

Федеральный резерв США (ФРС) повысит ставку федеральных фондов еще 3 раза: в декабре 2018 года, в марте и июне 2019 года, эксперты прогнозируют компанию, основанную в компании Valley Forge (Пенсильвания), которая в начале 2017 года насчитывала 20 миллионов клиентов по всему миру.

Цикл ужесточения денежно-кредитной политики ФРС закончится там, так как годовая инфляция останется в пределах 2%. Это вряд ли ускорится с нынешних уровней. В стране наблюдается рост заработной платы, но это не обязательно должно вливаться в рост потребительских цен на товары и услуги.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. ekonomica1 |Подскажите где открыть счет по акциям, где Вы все торгуете?

- 26 октября 2018, 21:19

- |

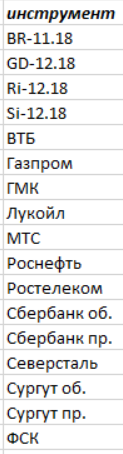

Подскажите где открыть счет и купить акции --- такие как индекс ММВБ, московская биржа индекс и т.д.

Чтобы был не большой депо еще )

и подобные инструменты:

заранее спасибо!

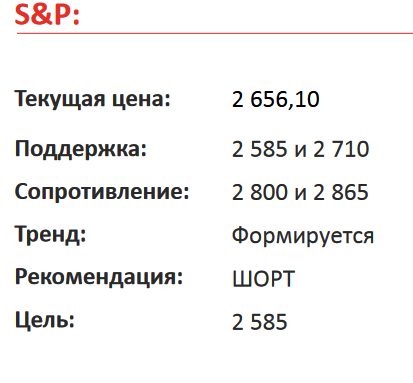

Блог им. ekonomica1 |АМЕРИКАНСКИЙ РЫНОК АКЦИЙ S&P

- 25 октября 2018, 16:59

- |

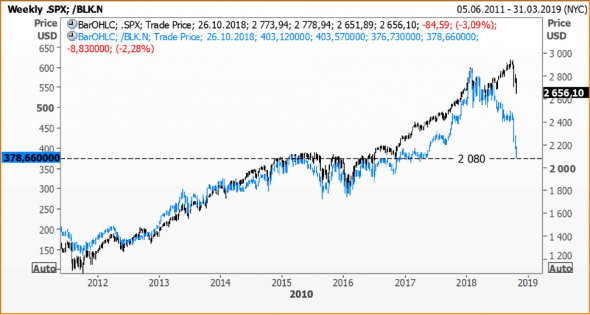

Сложно сказать, насколько емок и информативен текущий график, где мы сравнили динамику индекса S & P с динамикой акций корпорации BlackRock, Inc., предоставляющей сервис по управлени ю инвестициями институциональны х клиент ов и розничн ы х инвестор ов через различные инвестиционные решения… Если опираться на оч евидную корреляцию двух графико в, то напрашивается спекулятивная позиция: «шорт» индекса S & P и «лонг» BLK! p. s. 2080 – это, по идее, тот уровень, где должен находиться индекс S & P ( ?) foreck.info/

( Читать дальше )

Блог им. ekonomica1 |JPMorgan: настоящий кошмар на рынке акций еще и не начинался

- 25 октября 2018, 09:43

- |

Вчера фондовые индексы США возобновили обвальное падение, уйдя в минус по итогам года. Эксперты JPMorgan призывают инвесторов не унывать и готовиться к худшему.

Аналитики банка пишут о том, что во время последнего мирового финансового кризиса 2008 года пассивные активы ( foreck.info: «купил и держи»), т.е. активы биржевых фондов (ETF), составляли около 30% от объема активно управлявщихся активов. Теперь же этот показатель достиг 83%, и, по оценкам стратега JPM Эдуардо Лекубарри, во время новой фазы медвежьего рынка инвесторам придется продать акций примерно на $7.4 трлн долларов.

«На данной (поздней) стадии бычьего рынка трейдерам следует обратить внимание на эти цифры», — призывает эксперт. — «Пассивные инвесторы обычно следуют за трендом, провоцируя чрезмерные взлеты рынка во время бычьей фазы и резкие обвалы во время медвежьей. На этот раз массивная продажа акций пассивными инвесторами вновь усилит медвежьи тенденции».

( Читать дальше )

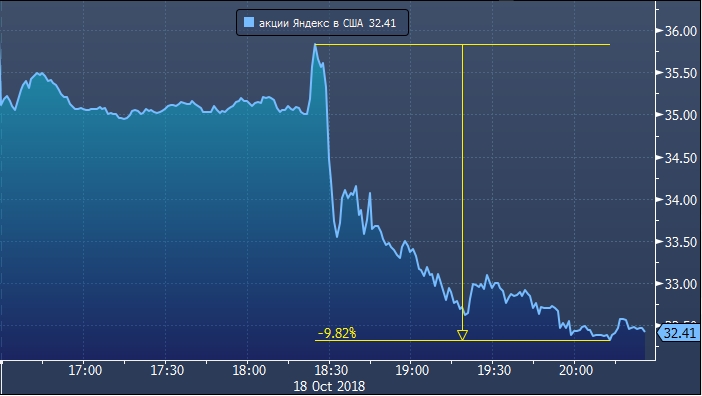

Блог им. ekonomica1 |Акции Яндекса взлетели, а потом рухнули на слухах о покупке Сбербанком

- 19 октября 2018, 10:44

- |

Авторитетное СМИ сообщило о том, что кредитная организация хочет контрольный пакет. Нескольким позже эту информацию опровергла пресс-служба.

|

Акции компании Яндекс вечером в четверг 18 октября резко взлетели до 2356.5 рублей, обновив максимум с 30 июля, а затем стремительно рухнули более чем на 6%. Бумага стабилизировалась по цене 2235 рублей перед закрытием торгов на Мосбирже. Но в США акции Яндекса продолжили падение и к моменту написания статьи упали на 9.4% до $32.47 за бумагу.

|

( Читать дальше )

Блог им. ekonomica1 |Акции снижаются от давления гос.облигаций, сектор технологий упал: новости рынков

- 07 октября 2018, 16:53

- |

Акции США упали больше всего с июня, а волатильность выросла выше, поскольку рост гос.облигаций, который привел доходность к многолетним максимумам, вызвал переоценку активов риска.

S&P 500 упал до трехнедельного минимума, а девять из 11 основных секторов снизились. Акции с высокой дивидендной доходностью упали после того, как доходность 10-летних госбондов впервые превысила 3,2 процента за семь лет. Акции сектора технологий упали больше всего, а индекс Nasdaq 100 показал свой худший день с июня после сообщения Bloomberg о том, что Китай проник в американские компании используя шпионские чипы. Более высокие ставки подняли финансовые фирмы.

Прорыв облигаций ворвался на мировые финансовые рынки, даже когда казначейские облигации стабилизировались в четверг. Акции развивающихся рынков упали больше всего с февраля, снизились европейские государственные облигации и упали сырьевые товары от сырой нефти до меди. Турецкая лира привела к росту валют развивающихся стран, за которыми последовал российский рубль.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс