Блог им. elliotwaveorg |Золото и серебро. Падение продолжается

- 06 декабря 2017, 18:28

- |

С момента нашего предыдущего обзора , ситуация на рынке не изменилась. Была сделана небольшая коррекция в ходе которой золото практически достигло 1300 , а серебро почти 17.5 . После чего, как и ожидалось, снижение продолжилось. Прогноз остаётся прежним, как и графики.

Золото

На данный момент это основной сценарий. Краткосрочно, есть несколько вариантов развития движения, которые не меняют основное направление. Альтернативный сценарий роста на 1450 пока остаётся теоретическим.

Серебро

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. elliotwaveorg |S&P 500. Последняя коррекция перед обвалом

- 11 октября 2017, 18:35

- |

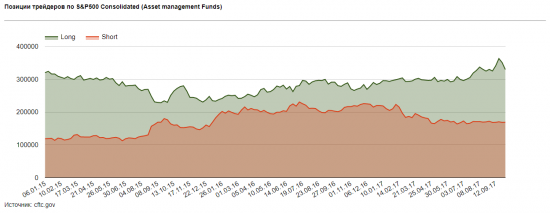

Среднесрочный график выглядит таким образом, ожидаем коррекцию в район четверки предыдущей размерности (черными уровнями) . После состоится завершающее движение перед обвалом к 666 , о котором также не раз говорилось.

Перекупленности индекса соответствуют настроения инвесторов.

( Читать дальше )

Блог им. elliotwaveorg |S&P 500 и пузырь недвижимости США

- 13 июня 2017, 18:30

- |

Считаем, что сработал альтернативный сценарий, максимумы обновлены. Ожидаем еще один небольшой рывок наверх, альтернативный сценарий предполагает уже начало коррекции. В закрытом разделе , мы рассматриваем уровни отмены и подтверждения, а также краткосрочную волновую структуру в движении индекса. Среднесрочные цели 2550-2600 остаются в силе.

В наших материалах, уже не раз указывалась неминуемая перспектива мирового кризиса. Еще одна причина ( предыдущие : “Фундаментальные причины” мирового кризиса), которую, вероятно после падения фондовых индексов эксперты и экономиста “по факту” назовут причиной: это знакомая еще с 2007 года недвижимость. Национальный индекс цен за март S&P CoreLogic Case-Shiller подскочил на 7,7% по сравнению с прошлым годом, значительно опередив рост доходов населения.

( Читать дальше )

Блог им. elliotwaveorg |Риски на рынке США стали крайне высокими

- 09 июня 2017, 19:25

- |

Предлагаем читателям рассуждения о будущем мировом кризисе от двух известных американских финансистов.

Управляющий одним из облигационных фондов группы Janus Capital, Билл Гросс поделился своими впечатлениями по поводу текущей ситуации в рамках прошедшего форума Bloomberg Invest New York: Я бы оценил текущий уровень риска на американских финансовых рынках сейчас как второй по величине за мою карьеру. Более серьезные риски, чем сейчас, наблюдались только перед финансовым кризисом и крахом Lehman Brothers.Эта ситуация уже вполне очевидна на рынке облигаций, по определенным долговым инструментам мы уже какое-то время видим отрицательные доходности, бессмысленно отрицать это. Пока это еще не так очевидно на фондовом рынке, но все это части финансовой системы, они взаимосвязаны. Надо понимать, что мы уже какое-то время наблюдаем, как риски продолжают расти, а отдача от вложения средства снижается. Это непривлекательная ситуация, но это реальность. Сейчас вместо прежней парадигмы, когда активы покупали на низких уровнях, чтобы продать их подороже, появилась новая: инвесторы покупают дорогие активы, скрещивая пальцы в надежде, что ничего плохого не произойдет. Одна из причин происходящего – увеличение кредитования. Но это не кредиты для реальной экономики, это заемные средства, которые печатают центральные банки. Эти средства активно вливают в финансовую систему. Однако в условиях низкой доходности, когда инвестиции приносят низкую отдачу, большая часть этих средств стремится найти какие-либо защитные активы, причем не только в облигациях, но и в акциях, ценовые уровни которых сегодня завышены”.

( Читать дальше )

Блог им. elliotwaveorg |“Фундаментальные причины” мирового кризиса.

- 16 мая 2017, 18:10

- |

В данном материале, мы не будем касаться волнового принципа и анализировать сентимент, так как с этой точки зрения мировой кризис (дефляционный коллапс) и его неизбежность уже давно нами проанализированы. Рассмотрим любимые экономистами “фундаментальны причины”, которые они еще не замечают ожидая дальнейшего роста мировой экономики. Начнем с первых звоночков.

1. Рецессия в США началась: Ford сократит 10% персонала (http://www.vestifinance.ru/articles/85399). “Огромные запасы автомобилей на складах, прогнозы относительного того, что цены на подержанные автомобили будут низкими в течение долгих лет, спад продаж и убытки по автокредитованию – все это заставило Ford заявить о существенном сокращении штата сотрудников”. На графике спроса мы видим, как он начал замедляться в конце 2015 года, затянувшийся “боковик” говорит, что нас скоро ждет стремительное снижение.

А с ним наступят тяжелые времена для важной в США автомобильной промышленности, ведь складские запасы вот-вот побьют рекорды. Также напомним, что числа дефолтов по автокредитованию, в марте достигло рекордного уровня с кризиса 2009 г.

( Читать дальше )

Блог им. elliotwaveorg |Что ждет S&P 500

- 08 сентября 2016, 19:15

- |

На графике представлено развитие волны 5 в 5 большого суперцикла, которое, как предполагалось ранее, подтверждается сейчас, закончится на уровне 2300 -2450.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс