🔪 Зарезал сегодня позицию, как и писал ранее в телеге, в Россетях МР, дивы рекомендовали меньше моих ожиданий, брал спекулятивно 3х дочек Россетей в марте под рекомендацию дивов, ранее закрыл Россети ЦП (дали тоже суммарно от позиции небольшой + в %, но размер дивов был ожидаемым) и Россети Урал (самый жир +40% по моей позиции, объявили еще сюрпризом дивы за 1 кв. 2024 г.)

Переложил этиспекулятивные деньги в крепкие истории (увеличил долю — были совсем мелкие <5%) в Роснефть, Транснефть и Совкомфлот (данные позы занимают теперь доли от 5 до 10% от портфеля, Совок — самая маленькая)

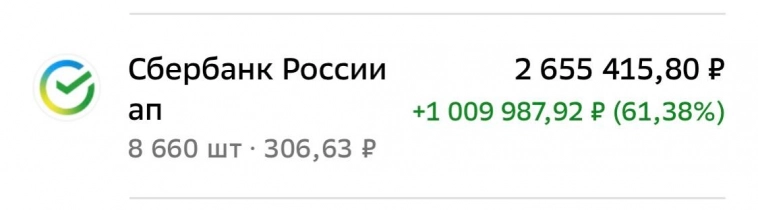

В блудняк сейчас влезать желания нет, в портфеле только крепкие компании. К перечисленным Сбер, Сургут.

На примере Транснефти, как мне приходится спасать рынок и выкупать его самому 😁:

Авто-репост. Читать в блоге >>>