Блог им. enotcapital |Индекс МосБиржи слили в 0 с начала года.

- 03 июня 2024, 19:18

- |

Индекс МосБиржи сливался сегодня в 0 с начала года. Поэтому я не покупаю широкий рынок. Обычно имею немного бумаг в портфеле.

Остатки ликвидности спустил, как писал уже, на днях на Траснефть ап, Роснефть, Совкомфлот и купил немного Интер РАО перед дивами. Это все (данные компании) составило в итоге 27% от портфеля. Покупал сейчас, чтобы получить дивы за 2023 г. также по компаниям, так бы не спешил (как, н-р, с Интер РАО).

А так вроде снижались широким фронтом, крепкие компании падали меньше естественно, но многим акциям еще падать и падать до нормальных оценок.

Вроде Газпромнефть уже более-менее смотрится, если продолжит (как за прошлый 2023 год) направлять 75% от ЧП на дивы, что не точно, да и нефть подслили, Сургута ап бы седня добрал по 65-66 руб. еще, но финансы уже ушли на другие истории, да и рубль пока укрепился. Забавно, весь Лукойл сдал выше (было много), правда до выплаты дивов еще, но нефтянка при крепком рубле и подешевевшей нефти в моменте смотрится не оч.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 10 )

Блог им. enotcapital |Вклады составляют все большую конкуренцию рынку акций. Вход в длинные ОФЗ

- 02 июня 2024, 14:37

- |

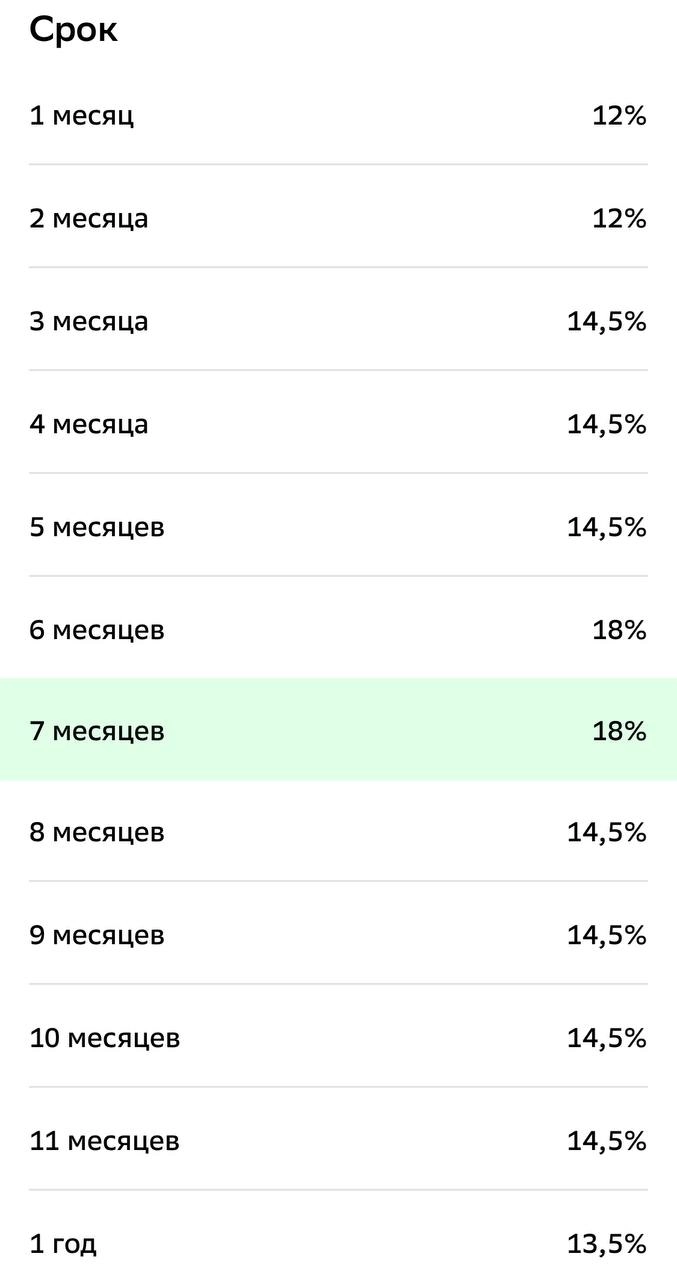

Доходность по вкладам, которую сейчас предлагает Сбер. На 1 год, а также 2 и 3 года одинаковые — 13,5%.

Самый жир 6-7 месяцев — 18%! Щедро. Возможно банкам сейчас нужна ликвидность, заранее, до повышения ключевой ставки, раньше % по вкладам вроде не повышали в банках (а повысил не только Сбер), посмотрим, а до заседания ЦБ по ключевой ставке, которое назначено на 7 июня, выйдут еще одни данные по инфляции

Т.к., условно, можно купить акции Сбера, если считать прям сейчас по текущим, с потенциальной ДД (2 дива) на горизонте 1 года и 2 мес. — 21% грязными (чистыми — это 18,3%), то при сохранении данного % в банках и возможности через пол года также переложиться снова под ставку 18%, то на горизонте 1 года и 2 мес. доха с меньшими рисками составит — 21%

( Читать дальше )

Блог им. enotcapital |Обновленный портфель. Добавил новую компанию. Акции РФ

- 30 мая 2024, 16:36

- |

Салют, мои маленькие любители инвестиций!

Недавно делал обзор на свой портфель с комментариями по позам (более подробно) тут: smart-lab.ru/blog/1019168.php

Сейчас, в моменте он выглядит так:

Зарезал 🔪, как писал и планировал 19.05.24 г., последнюю МРСКашку (дочку Россетей) в портфеле на рекомендации дивов.

Префы Сбера и Сургута самые старые позы, набранные по вкусным цена на проливах, повторяться не буду, писал в прошлом обзоре про них..

Спекулятивные деньги от продаж МРСКашек, как писал о своих покупках на днях тут: smart-lab.ru/blog/1022242.php

перекладывал в крепкие компании (кроме Сбера и СНГ — их давно не докупаю), покупал (в том посте все есть) Транснефть, Роснефть и Совкомфлот

Так в префах Транснефти увеличена поза к предыдущей почти в 3,5 раза, теперь доля от рюкзака составляет 9,55%

В Роснефти в 1,9 раз, доля теперь — 9,1%

В Совкомфлоте в 1,75 раза, доля — 5,13%

По Роснефти и Совкомфлоту с тех пор рекомендованы давно посчитанные и ожидаемые дивы 29 и 11,27 руб. на акцию соответственно (ушло по 50% от ЧП без сюрпризов)

( Читать дальше )

Блог им. enotcapital |Налоги 2025. Какой прибыли лишатся компании, какие отрасли затронет. Тут досталось даже IT

- 29 мая 2024, 01:27

- |

Только вчера утром в телеге разбирал факторы, оказывающие давление на рынок, как один из них стал более осязаем и конкретен к вечеру (пункт 3 из обсуждений)

БИЗНЕС

Нам, как инвесторам, нужно понимать что нас ждет с 1 января 2025 г., и да, тут досталось даже IT, попробуем прикинуть

Минфин подготовил и внес в правительство законопроект об изменениях в налоговой системе.

НДС остается на текущем уровне

Налог на прибыль компаний предлагается повысить с 20% до 25%.

Но какой минус по чистой прибыли получат компании с данного повышения налога?

После уплаты повышенного налога (25% вместо 20%) компания получит на 6,25% меньше ЧП

Соответственно на 6,25% меньше будут дивы у компании (если она их платит конечно =) )

Так, например, всеми любимый Сбер выплатит дивиденд уже не 33,3 руб., а 31,22 руб. на акцию.

«КУРСОВЫЕ» ЭКСПОРТНЫЕ ПОШЛИНЫ БУДУТ ОТМЕНЕНЫ С 1 ЯНВАРЯ 2025 Г

По большому счету заменили повышением налога на прибыль — более предсказуемо, также в ряде отраслей повысили НДПИ

( Читать дальше )

Блог им. enotcapital |Почему сегодня растет Сургутнефтегаз? Богданов Л.Г.

- 28 мая 2024, 16:17

- |

Почему сегодня должен расти Сургутнефтегаз?

Ну помимо отскока после вчерашних продаж индекса Мосбирже, небольшого роста в нефти и долларе, есть еще одно более знаменательное событие:

( Читать дальше )

Блог им. enotcapital |Почему падаем (юмор) Кровь, слезы и красные сопли на фондовом рынке

- 27 мая 2024, 23:05

- |

Индекс Мосбиржи

Во второй половине мая у фонды с ростом не задалось..

Сегодня так вообще кровавый понедельник, рынок акций показал хороший откат и минимум за 2 месяца...

Причем спасения сегодня не было ни в акциях, ни в долларе (который к 18:50 МСК упал до 88,58 рубля (-0,95 рубля)), ни в длинных ОФЗ (фонды ликвидности рулят =) ) Кровь, слезы и красные сопли.

А все почему? Розничные инвесторы в марте и апреле распродавали акции, пылесося баксы и подставляли ведра на вторичном биржевом рынке под длинные ОФЗ, которые им радостно там сливали банки.

Индекс гособлигаций тем временем:

( Читать дальше )

Блог им. enotcapital |Выкупаю рынок сегодня один за всех (на примере Транснефти) =)

- 27 мая 2024, 16:25

- |

🔪 Зарезал сегодня позицию, как и писал ранее в телеге, в Россетях МР, дивы рекомендовали меньше моих ожиданий, брал спекулятивно 3х дочек Россетей в марте под рекомендацию дивов, ранее закрыл Россети ЦП (дали тоже суммарно от позиции небольшой + в %, но размер дивов был ожидаемым) и Россети Урал (самый жир +40% по моей позиции, объявили еще сюрпризом дивы за 1 кв. 2024 г.)

Переложил этиспекулятивные деньги в крепкие истории (увеличил долю — были совсем мелкие <5%) в Роснефть, Транснефть и Совкомфлот (данные позы занимают теперь доли от 5 до 10% от портфеля, Совок — самая маленькая)

В блудняк сейчас влезать желания нет, в портфеле только крепкие компании. К перечисленным Сбер, Сургут.

На примере Транснефти, как мне приходится спасать рынок и выкупать его самому 😁:

( Читать дальше )

Блог им. enotcapital |Какой интерес у РФ в Бахрейне? И причем здесь Норникель, нефтегаз и Совкомфлот?

- 24 мая 2024, 03:20

- |

Выделил на карте гордый Бахрейн

ГМК Норникель планирует выводить бизнес из России в Бахрейн и Китай.

Норникель может построить завод производства платины в Бахрейне, как сообщил вице-премьер РФ Александр Новак.

Представитель Норникеля отказался от комментариев...

Похоже речь о В. Потанине, который присутствовал на встрече.

Кстати, в Бахрейне есть алюминиевый завод, руда на который доставляется из Австралии.

Ранее Норильский никель принял решение закрыть медный завод под Норильском и построить новый в Китае. Причина в отсутствии решения для его модернизации и завершении серной программы под давлением новых санкций – сообщал в апреле глава компании Владимир Потанин.

Получается отрицательное импортозамещение?)) А санкциями там не смогут прижать? Ну если с медью все более ясно — её можно прямо в Китае и реализовать (хотя активы за рубежом — тоже риски), то вот платину из Бахрейна уже придется доставлять на судах морским путем.

Отметил на карте это маленькое арабское государство Бахрейн (занимает 33 острова), находится рядом с Катаром (который богат природным газом) и Саудовской Аравией. Как видно оттуда открыт только морской путь. А слева в верхнем углу какой пляж… Лазурный берег не хуже чем во Франции =)

( Читать дальше )

Блог им. enotcapital |Газпром скорректировал рынок гэпнув без дивов. Прикольный кейс с Газпромнефтью

- 20 мая 2024, 22:32

- |

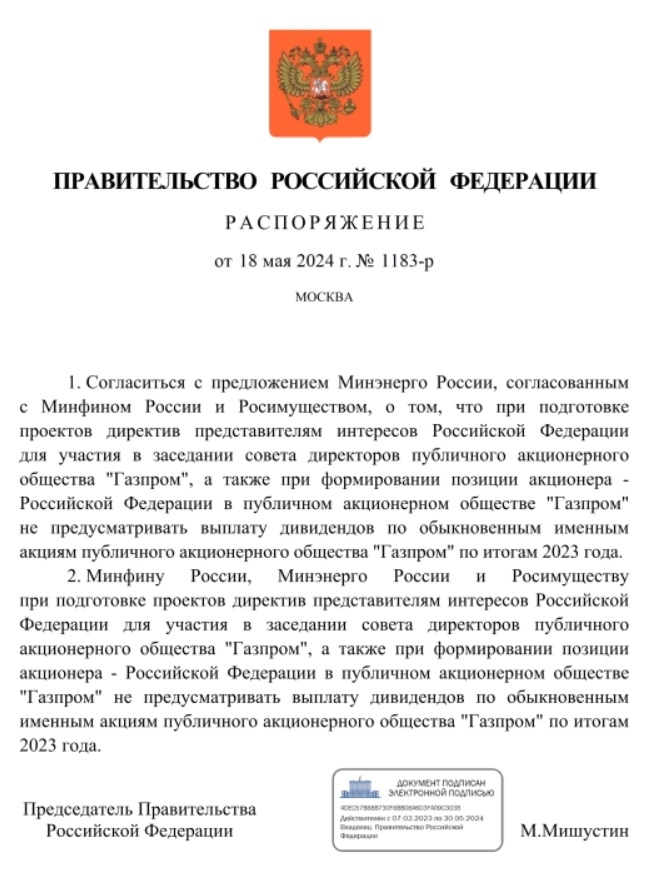

Газпром на данном распоряжении Правительства РФ скорректировал сегодня себя и рынок:

Само распоряжение от 18 мая (суббота), опубликовано сегодня.

Газпром сегодня теряет порядка 6% или 9 рублей, падает даже поменьше ожидаемого некоторыми дива.

В текущих реалиях считаю решение верное. Газпрома уже давно не было в портфеле, как и не было видно перспектив у компании после диверсии на «Северных потоках». Привязка дивов не к свободному денежному потоку, а к скорректированной ЧП конечно тот еще сюр.

Компания имеет еще большие капитальные вложения, которые в 2023 г. достигли порядка 3 трлн руб. по сравнению с 2,8 трлн руб. годом ранее. На 2024 г. компания уже отражала, что снизит объем инвестиций на 16% по сравнению с ранее запланированным уровнем (до 2,573 трлн рублей).

Государство берет свое налогами и 100%, а не 50. Так крупнейший налогоплательщик в стране по итогам 2022 года заплатил в бюджетную систему страны более 5 трлн рублей налогов (5,381 трлн рублей). В 2023 году 2,5 трлн руб., включая 600 млрд руб. дополнительного НДПИ (налог на добычу полезных ископаемых). Ожидаемые дивы 15 руб. на акцию — меньше доп. нашлепки — порядка 355 млрд руб., половину государству (т.к. ему принадлежит 50%) — это около 177,5 млрд руб. — в 3,4 раза меньше нашлепки.

( Читать дальше )

Блог им. enotcapital |Портфель с комментариями и мыслями по рынку, перспективные компании (на мой взгляд)

- 19 мая 2024, 06:34

- |

На текущий момент мой портфель выглядит следующим образом:

Это портфель в моменте, на выхах писать про портфель проще, т.к. позы и доли в понедельник уже могут поменяться, как моими руками, так и рынком))

Далее дам краткие комментарии по компаниям:

Сбер — префы на пол портфеля, набирал большими объемами еще ниже 200 руб. за акцию, ниже балансовой стоимости на тот момент, средняя 190 руб. за лист, бумажная прибыль по позе в моменте +70,2%. Отечественная кэш-машина, консервативная и понятная история, стабилизирующая портфель, последний разбор отчета Сбера писал буквально вчера тут: smart-lab.ru/blog/1019123.php

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс