Александр Кашин

Какой тип индивидуального инвестиционного счета (ИИС) выбрать?

- 19 ноября 2015, 21:41

- |

Брокерские счета бывают обычные и индивидуальные инвестиционные (далее – «ИИС»). ИИС предоставляет 2 возможности. Можно выбрать только одну из них.

1. Получить вычет НДФЛ на сумму взноса на этот счет (ИИС 1-го типа)

Максимальная годовая сумма взноса на счет — 400 000 рублей. Вы можете вернуть из бюджета 13% от внесенной суммы, при условии, что три года не закроете счет и не выведите деньги. Таким образом, если вы внесли 400 000 рублей на ИИС, то из бюджета вы сможете вернуть 52 000 рублей.

Неплохо! Учитывая возможность вносить деньги на счет каждый год и получать вычет каждый год. Кроме того, можно открыть счет каждому члену семьи, и получать такой вычет на каждого члена семьи.

Во что же вкладывать денежные средства, внесенные на ИИС 1-го типа? Поскольку вы и так уже получаете неплохой фиксированный доход на взносы (13%), то сами средства целесообразно инвестировать консервативно: купить облигации федерального займа (ОФЗ). В акции вкладывать эти средства не желательно.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 0 )

Нужно ли покупать облигации в портфель?

- 17 ноября 2015, 21:36

- |

Универсального, подходящего для всех ответа на данный вопрос не существует. Выскажу свое субъективное видение вопроса. Надеюсь, что оно поможет некоторым инвесторам сделать свой выбор.

Основными факторами, влияющими на наличие в портфеле облигаций, видятся следующие:

- склонность инвестора к риску;

- возраст;

- наличие компетенции, времени и желания для профессиональных занятий инвестициями;

- вера в эффективность рынка;

- наличие постоянных доходов, кроме доходов от инвестиций.

3-й и 4-й факторы определяют тип применяемой инвестором стратегии: пассивная или активная. Возьмем ее за базис для рассмотрения и свяжем с другими факторами.

Пассивная стратегия

Ее применяют те инвесторы, которые не имеют компетенций, времени или желания заниматься инвестициями «профессионально», т.е. уделять существенное время изучению теории и практики инвестирования, анализировать финансовую отчетность компаний, сравнивать акции, выбирать лучшие из них, изучать отчеты, стратегии, следить за новостями и т.д. Либо те инвесторы, которые верят в эффективность рынка, и как следствие считают, что путем выбора конкретных акций нельзя превзойти среднерыночную доходность в долгосрочном периоде.

( Читать дальше )

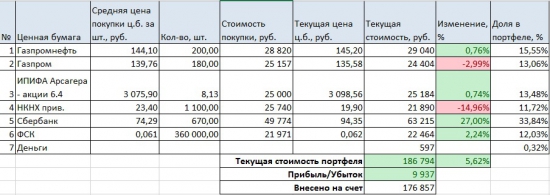

Портфель на ИИС. Ноябрь.Покупка ФСК

- 10 ноября 2015, 21:39

- |

Сразу скажу, что я не подгадываю день для публикации, а показываю портфель сразу после очередной покупки.

Как мы видим, отлично себя зарекомендовал Сбербанк. Продавать его буду, когда он будет стоить в районе 2-х капиталов, т.е. примерно 200 рублей за акцию. Напомню, что ранее я писал в записи, что Сбербанк это хорошая идея, на которой можно удвоиться.

Получил дивиденды от Газпромнефти — 1033 рубля. Тоже неплохо.

В этот раз внес на счет меньше, чем обычно — 20800 рублей. В конце месяца еще довнесу 4200 руб. до нормы (25000 руб.).

Решил купить ФСК.

P/B — 0.13! Это потрясающий показатель, при том что риска банкротства нет. Потенциал роста 765%

( Читать дальше )

Рецензия на книгу "Мой сосед - миллионер" Авторы: Томас Дж. Стэнли, Уильям Д. Данко

- 06 ноября 2015, 18:35

- |

Так, миллионеры в США:

— ведут скромный образ жизни;

— не покупают дорогих костюмов, обуви, часов;

— живут в районах для среднего класса и ниже;

— зачастую покупают подержаные авто и долго на них ездят;

— экономят и ведут бюджет расходов.

Большинство миллионеров были владельцами собственного мелкого или среднего бизнеса.

У некоторых миллионеров годовой доход от своего дела был меньше, чем у преуспевающих врачей или юристов,

но благодаря экономии, первые сумели скопить больший капитал, чем вторые.

Интересно также распределение капитала миллионеров. Собственный бизнес занимает не больше 20% портфеля, еще по 20% занимают пенсионный план, ценные бумаги, недвижимость (20-30%).

Интерес в книге представляют первая и третья части, посвященные секретам накопления богатства и привычкам миллионеров.

( Читать дальше )

Как оценить, богаты ли вы?

- 05 ноября 2015, 22:36

- |

Вот простой способ, изложенный в книге «Мой сосед — миллионер».

Умножьте ваш годовой доход на ваш возраст, а затем разделите на 10.

Если сумма вашего капитала меньше, чем расчетная, то пора задуматься, не слишком ли высок ваш уровень потребления, и не слишком ли мало вы инвестируете.

Если стоимость вашего капитала больше, чем расчетная в 2 раза, то вы богаты.

P.S.

Прочитать еще интересные статьи можно в моем блоге.

Резервный фонд - подушка безопасности инвестора. В чем его хранить в России?

- 01 ноября 2015, 11:30

- |

Резервный фонд нужен для компенсации больших непредвиденных расходов инвестора и его семьи в случаях:

— потери работы;

— болезни;

— повреждения имущества и т.д.

Страховку от потери работы пока никто не придумал. Для трудоустройства может потребоваться, например, до 6 месяцев во время кризиса. В это время инвестору и его семье нужно на что-то жить.

Может возникнуть необходимость сделать операцию в связи с болезнью (некритической). Обычно страхование делается в связи с несчастными случаями и критическими заболеваниями, и указанный случай в полис не входит (хотя у всех по-разному). А стоимость операции может быть более 100 тыс. рублей.

( Читать дальше )

Индексная стратегия vs дивидендная

- 26 октября 2015, 19:17

- |

Несмотря на то, что индексная стратегия является пассивной, индексные инвесторы в 99,2% случаев опережают активных инвесторов.

Не верите? Вот сухие цифры от Дж. Богла из книги «Разумный инвестор».

За период исследования с 1970 по 2005 (35 лет) из существовавших 355 взаимных фондов на рынке США:

— 223 фонда закрылись (62,8%);

— 283 фонда (79,7%) показали доходность ниже индекса S&P 500;

— 48 фондов (13,5%) показали доходность на уровне индекса;

— 15 фондов (4%) показали перевес над индексом не более 2%;

— 6 фондов (1,6%) переиграли индекс более, чем на 2% (но в период, когда они имели маленькую капитализацию, и после этого не росли);

( Читать дальше )

Дивидендная стратегия инвестирования и идеи 2016 года

- 17 октября 2015, 17:17

- |

Зарегистрироваться для участия в вебинаре «Дивидендный урожай 2016»

вы можете на странице моего блога.

Вебинар "Дивидендный урожай 2016 - 1.0"

- 15 октября 2015, 21:32

- |

На вебинаре будет приведено 7 дивидендных идей сезона 2016 из моего непубличного портфеля. Ожидаемые дивидендные доходности по 4-м из них вы видите на картинке.

Будут названы не только размеры ожидаемой чистой прибыли и дивидендной доходности, но и не менее важное:

1) почему мажоритарий заинтересован или обязан выплатить дивиденды;

2) каковы перспективы у бизнеса и его фундаментальная оценка;

3) какие взрывные идеи по развитию бизнеса есть у эмитента.

Вебинар платный.

Если заинтересовались, направляйте заявку мне на почту kashin.post@gmail.com

Мои публикации можно посмотреть частично на смартлабе, остальное — в личном блоге http://www.sostoyanie.com/

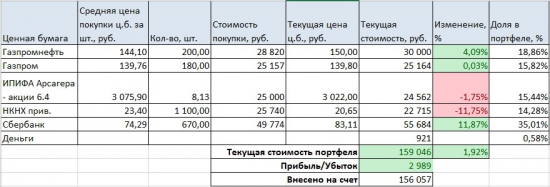

Портфель на ИИС. Октябрь 2015. Газпром - пожалуй, лучшая голубая фишка

- 09 октября 2015, 00:08

- |

Подробнее, что делать с НКНХ я писал в блоге.

Сильно вырос Сбербанк. Ждем 180 руб. через 1,5 года, как я и обещал =).

На очередные 25 000 руб. я купил акции Газпрома. Пожалуй, это самая недооцененная и перспективная голубая фишка.

См. прогнозные показатели за 2015: P/E 2,52; P/B 0,34; Debt/Ebitda 0,84. Дивиденды прогнозирую 12-14 рублей (сколько реально будет, никто не знает, явно не меньше 7,2 руб.).

Газпром вообще продавать не стоит. Он может через 5 лет и 10 000 руб. стоить, учитывая газовые проекты в Германию и Китай.

( Читать дальше )

теги блога Александр Кашин

- ebitda

- ETF

- FXMM

- Mosaic

- Nasdaq 100

- QQQ

- REIT

- S&P500

- S&P500 фьючерс

- активное инвестирование

- активные инвестиции

- акции

- акции США

- апартаменты

- Арсагера

- АФК Система

- башнефть

- богатство

- валютная переоценка

- вебинар

- ВТБ

- выкуп акций

- Газпром

- делистинг

- денежный поток

- десятикратники

- дивиденды

- долгосрочная идея

- Заработок

- золото

- иис

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- Индекс ММВБ

- Индекс МосБиржи

- индексное инвестирование

- индексные инвестиции

- индексный портфель

- иностранные акции

- инфляция

- ИПК

- ипотека

- итоги года

- итоги месяца

- Книги

- кризис

- криптовалюта

- М.видео

- Мечел

- миноритарии

- Миноритарные акционеры

- МКБ

- мрск

- МРСК Центра и Приволжья

- налоги

- налоговые льготы

- Налогообложение на рынке ценных бумаг

- начинающий инвестор

- НДФЛ

- недвижимость

- нкнх

- НПФ

- Облигации

- обучение инвестициям

- ОМС

- основы инвестирования

- отчеты МСФО

- оффтоп

- падение акций

- пассивное инвестирование

- пассивные инвестиции

- пассивный доход

- пенсионный портфель

- Пенсия

- Пик

- пифы

- портфель инвестора

- привилегированные акции

- протек

- психология

- психология инвестора

- распределение активов

- рецензия

- Роснефть

- российские акции

- русал

- сбербанк

- спекуляции

- стопы

- трейдинг

- усреднение цены

- Финансовая грамотность

- финансовая пирамида

- финансовый анализ

- финансовый план

- ФСК Россети

- фундаментальный анализ

- Шадрин

- экономические циклы