Блог им. hep8338 |Видео обзор рынка и прогноз на неделю

- 10 мая 2020, 10:42

- |

Решил позаниматься своим каналом Ютуб, давненько не выходил в эфир, теперь буду писать видео-прогнозы на неделю по выходным и внутри недели планирую писать полезную информацию о трейдинге.

Первый выпуск из карантина уже на канале

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. hep8338 |Обзор денежного рынка США

- 08 мая 2020, 17:08

- |

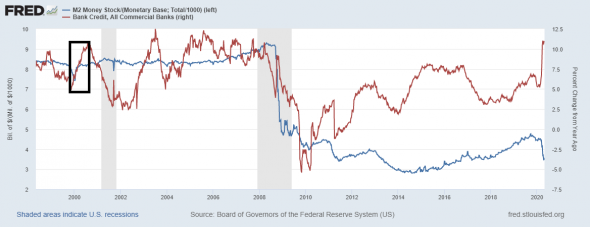

Продолжаю обозревать ситуацию с долларовой ликвидностью, на мой взгляд, сложившаяся ситуация сильно напоминает конец 90-х, правда тогда скорость денег была увеличена из-за расширяющихся финансовых технологий, но результат один и тот же – очень много денег, при этом сегодня они еще и дешевые.

Приглашаю в свой канал Телеграмм – добро пожаловать!

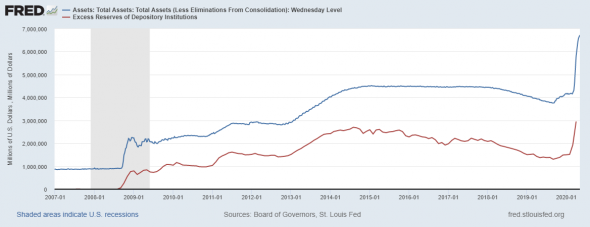

Начнем сводку по денежному рынку с обзора баланса ФРС

Синяя линия – это баланс ФРС, который за неделю вырос на 65 млрд долларов и продолжает ставить рекорды.

Красная линия – это избыточные резервы коммерческих банков, это те деньги, которые не идут в экономику и остаются на счетах у ФРС. За неделю показатель вырос на 148 млрд долларов, т.е. ранее напечатанные деньги идут в резервы. Стоит просто понять то, что дешевых денег очень много.

Далее разберем ситуацию с состоянием ликвидности и кредитованием.

( Читать дальше )

Блог им. hep8338 |Перспективы доллара США - только на юг

- 30 апреля 2020, 10:10

- |

Вчера прошло заседание ФРС, на котором, как и ожидалось, не было ничего необычного: риски со стороны пандемии для мировой экономики остаются, госдолг США вызывает озабоченность, но в условиях кризиса, программы по стабилизации экономики запущенные ФРС будут продолжены до тех пор, пока финансово-экономическая система не придет в норму.

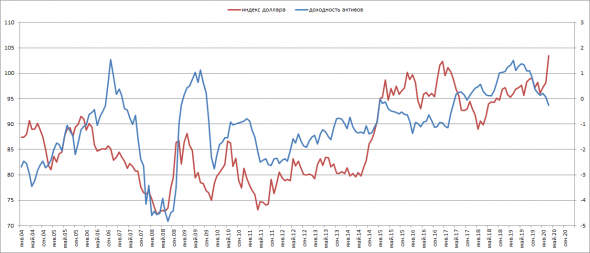

Ничего нового от глав ФРС мы не услышали и можем приступить к оценке перспектив доллара США. Стоит понимать, что именно американский доллар является важнейшим барометром состояния мировых финансовых рынков и его перспективы определят, будет ли «риск-он».

Прибегнем к ряду классических теорий оценки ценообразования валютного рынка. Пожалуй, начнем с базовой из них – теории доходности активов. Данная теория очень важна в условиях активной монетарной политики, т.к. именно спрос на валюту для покупки финансовых активов наиболее волатилен.

Приглашаю в свой канал Телеграмм: https://teleg.one/khtrader

На картинке ниже приведена иллюстрация к данной теории.

( Читать дальше )

Блог им. hep8338 |Мы на старте риск-он - чем говорит денежный рынок США?

- 24 апреля 2020, 08:32

- |

Один из читателей в своем комментарии к предыдущему посту написал: «В цикле снижения ставок скорость обращения денег падает, в таких условиях инфляции быть не может».

О моем мнении насчет перспектив инфляции в США Вы знаете из моих предыдущих статей, а с автором соглашусь, и в данной статье приведу наглядно, что имеется в виду.

Итак, приступим к полному разбору ситуации на денежном рынке США, для финансовых рынков как никогда важно понимать будет ли ослаблен доллар, т.к. это запустит риск-он на финансовых рынках.

Добро пожаловать в мой канал Телеграмм: https://teleg.one/khtrader

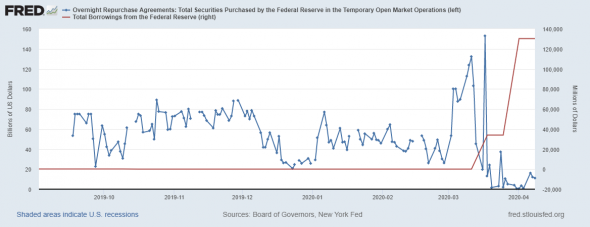

Начнем с обзора спроса на долларовую ликвидность со стороны финансовых институтов, пользующихся сделками РЕПО и прямым кредитованием у ФРС

Красная линия – это дневные объемы сделок РЕПО, мы наблюдаем затухание показателя, это означает, что спрос на краткосрочную ликвидность затухает.

( Читать дальше )

Блог им. hep8338 |Ставки и денежная масса в США - стабилизация продолжается

- 17 апреля 2020, 11:19

- |

Чтобы не утомлять вас сложными выкладками по денежному рынку США, решил немного упростить свои обзоры по ситуации с денежным рынком, тем более данные на этой неделе вышли неполные.

Добро пожаловать в мой канал Телеграмм: https://teleg.one/khtrader

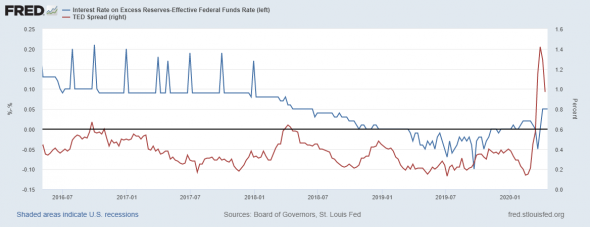

В этом обзоре упор сделаю на обзор ставок на финансовом рынке США.

Первая картинка иллюстрирует спред между стационарной ставкой, я взял ставку по избыточным резервам выплачиваемую ФРС коммерческим банкам и рыночной ставкой, я взял эффективную ставку по фондам, т.е. ставка межбанка.

Этот спред нанесен, синей линией, а красная линия – это ТЕД-спред, иллюстрирующий состояние долларовой ликвидности на международном рынке относительно национального финансового рынка.

Как видим, ставки приходят в норму: ТЕД-спред дешевеет, а рыночная ставка ниже стационарной ставки. Это указывает на пониженный спрос на долларовую ликвидность. Правда ставка Либор в Лондоне остается высоко, что и тянет ТЕД-спред. Но в целом – лучше, чем было.

( Читать дальше )

Блог им. hep8338 |Что вытворяет ФРС? Вы только посмотрите

- 10 апреля 2020, 11:38

- |

Что вытворяет ФРС, это самое масштабное QE (смягчение кредитно-денежной политики) в истории США. На неделе объявлено новую программу во имя спасения малого бизнеса и домохозяйств через кредитование. Будут выкупать токсичные долги, давать в долг пострадавшим от безработицы, прямое кредитование малого бизнеса. Объем программы 2,3 трлн долларов. Председатель ФРС Дж. Пауэлл вчера выступил с заявлением, в котором уверял, что это необходимые меры. Масштабы действий ФРС и Белого дома поражают, это уже выглядит эпически. В этой статье я ознакомлю Вас с базовыми показателями денежного рынка, и как выглядит программы спасения экономики США в цифрах и иллюстрациях.

За оперативной информацией приглашаю в свой канал Телеграмм: https://teleg.one/khtrader добро пожаловать.

Я не буду утомлять вас перечнем пунктов программы, а сразу посмотрим, как меняются инструменты ФРС и что это значит.

Ниже на картинке синей линией, нанесена динамика объемов сделок РЕПО, а красная линия – это прямое кредитование финансовой системы.

( Читать дальше )

Блог им. hep8338 |К чему приведет рост госдолга в США?

- 01 апреля 2020, 19:22

- |

В прошлых статьях я знакомил вас с ситуацией на денежном рынке США и сконцентрировал внимание на перспективе инфляционных процессов в экономике Америки.

Конечно, расширение предложения долларовой ликвидности от ФРС поражают своим размахом, более 5 трлн долларов регулятор готов предоставить экономике и финансовому рынку. Пока спрос на деньги далек от предлагаемых объемов, но, вероятней всего, будет поглощен до конца года.

Разбирая базовые теории монетарной инфляции https://is.gd/Ce4gkC я пришел к выводу, что рост инфляции в краткосрочной перспективе практический неизбежен, что и оказывает на доллар давление – он слабеет. Но далее, я уточнил, что дальнейшая динамика уровня цен будет сильно зависеть от проводимых согласованных действий фискальных и монетарных властей. Если вторые уже сделали все что могли и как результат падение финансовых рынков остановлено, то Белый дом только начинает проводить стимулирующие меры по стабилизации реального сектора.

( Читать дальше )

Блог им. hep8338 |Перспективы инфляции в США

- 25 марта 2020, 18:03

- |

Проблем с долларовой ликвидностью в США и мире локально решены. Настал вопрос о разборе последствий хаотичного вливания денег через механизмы ФРС, в первую очередь нас интересует инфляция.

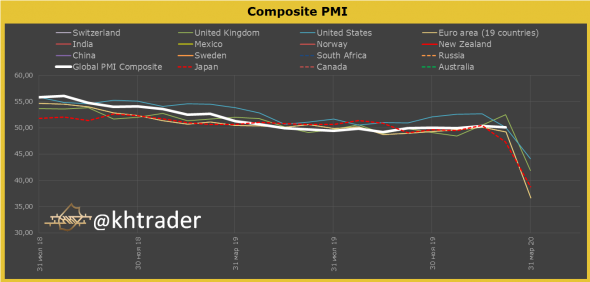

Для начала давайте посмотрим на состояние делового цикла в марте. Ниже на картинке предварительные данные по индексу PMI за март в США, Великобритании, Японии и ЕС.

Их картинки следует, что мир уже в состоянии рецессии, т.к. уход показателя ниже 50 сигнализирует именно об этом. Это некий водораздел между ростом экономики и ее сокращение. Ситуация сложная и весьма тонкая, т.к. пик пандемии еще не пройден, а последствия уже печальные. Сегодня Конгресс США принял закон о поддержке бизнеса Белым домом на 2 трлн долларов, это первый шаг к запуску экономики, совершенно не ясно зачем спешить, но видимо меры будут предприняты уже в апреле. Уверен, что примеру Белого дома последуют все государства G7.

Теперь приступим к перспективам инфляции в США, т.к. сокращение экономики и рост инфляции может толкнуть самую крупную экономику мира в состояние стагфляции, это очень сложное состояние экономики сопровождающиеся ростом цен и снижением ВВП, и выйти из него очень сложно.

( Читать дальше )

Блог им. hep8338 |Доллар США - дефицит закончился

- 22 марта 2020, 15:40

- |

На уходящей неделе американский доллар с галопирующей скоростью, сейчас создается впечатление, что доллар будет только дорожать относительного всего валютного рынка. В настоящих реалиях, а они таковы, что мы уже в финансовом кризисе, курс доллара очень важен, т.к. сигнализирует о «здоровье» мирового финансового рынка.

Причины резкого укрепления доллара относительно всех мировых валют достаточно просты, в условиях финансового кризиса и с учетом того, что доллар – основная валюта фондирования, финансовый мир вошел в резкий дефицит доллара. Здесь все просто, большинство инвестиционных портфелей на финансовых рынках номинированы в долларах, при этом являются одновременно залогом под новые кредиты, когда инвестиционные активы дешевеют, кредитор требует у заемщика довнести деньги или сократить портфель (акции и облигации). А где брать деньги, в условиях оттока вложений от населения, ибо риски, связанные с распространением коронавируса растут и наличные деньги важнее любой инвестиции. В таких условиях приходится закрывать портфели – активы дальше дешевеют, так по спирали. Далее, это создает цепочку дефолтов (банкротств) в экономике, что также невозвраты кредитов.

( Читать дальше )

Блог им. hep8338 |Кризис долларовой ликвидности - пик пройден

- 20 марта 2020, 17:52

- |

Текущая неделя на финансовых рынках завершается на мажорной ноте, уверенно дешевеет американский доллар, что оказывает поддержку товарным и фондовым рынкам. Хотелось бы верить, что мировым центральным банкам удалось сдержать кризис ликвидности и финансовые рынки успокаиваются после четырех недель крутого пике.

Действительно, мы наблюдаем беспрецедентную программу расширения ликвидности от ведущих центральных банков и правительств. Не будет здесь перечислять все изменения направленные на поддержку финансовых рынков, но поверьте, это уникальный случай, только в США ФРС предложил рынку 1 трлн долларов в сутки в рамках дневного РЕПО. Кроме того, предложено до конца месяца по 2 трлн в неделю длинных РЕПО со сроком погашения от двух недель, до трех месяцев. И это только от регулятора США, не менее мощные пакеты предложены со стороны Банка Японии и ЕЦБ, более скромно, но также увеличены объемы РЕПО от Банков Англии, Канады, Австралии. Банк Швейцарии направил свою политику на снижение инвестиционной привлекательности франка, т.е. девальвации. В общем, то, что мы наблюдаем, является уникальным опытом в монетарной политике, и пока нет конечного понимания, чем это все закончится, т.к. сейчас высок риск начала роста инфляции, а это чревато уже ростом ставок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс