igotosochi

Мой портфель акций на 16 апреля 2025. Жду ещё больше дивидендов. Что купил?

- 16 апреля 2025, 07:55

- |

В здоровом теле здоровый дух, а в нездоровые времена акции так колбасит, что уже даже и непонятно, есть ли в них ещё хоть какой-то дух. Американские горки продолжаются, а я продолжаю покупать дивидендные акции в свой портфель. Посмотрел, как идут успехи с приведением его к целевым значениям. Размер портфеля составляет 2,338 млн рублей.

Предыдущий срез был 30 марта.

Акции занимают 36% от всего портфеля (актуальный отчёт будет 1 мая, не пропустите — подписывайтесь). Если взять только биржевой (без депозитов), это 43,9%. Целевая доля акций в биржевом портфеле 40%, реальная продолжает оставаться выше.

Изменения в портфеле акций во второй половине марта такие:

- Роснефть — 20 акций

- Совкомбанк — 500 акций

- Интер РАО — 3000 акций

- Самолёт — 4 акции

- НЛМК — 50 акций

- Газпром нефть — 10 акций

- Северсталь — 10 акций

- Яндекс — 5 акций

Потратил на акции около 73 тысяч рублей. Все покупки первой половины апреля тут. Кроме акций я покупал облигации и фонды.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 6 )

Наращиваю пассивный доход. Пополнил брокерский счёт на 200 000 в апреле. Что купил? Часть 1

- 15 апреля 2025, 07:28

- |

Начало апреля получилось жёстким. Трамп развязал торговую войну, все рынки, в том числе и наш, пошли вниз, а я продолжаю инвестировать по своему плану. Кроме пополнения были купоны, правда не очень много, но скоро будет больше, ещё и дивидендный сезон начинается потихоньку.

Про покупки марта можно почитать тут. Ну а в первой половине апреля я покупал только всё хорошее и не покупал ничего плохого — это главное правило, которое помогает инвестировать максимально безболезненно.

Цель по пополнению на 2,4 млн в 2024 году выполнена, продолжаю выполнять цель на 2025. Пополняю по 200 000 в месяц, чтобы тоже 2,4 млн суммарно за год вышло. 800 000 в этом году уже есть, план выполнен на треть. Я продолжаю закупаться активами, которые приносят пассивный доход, и он растёт из месяца в месяц.

По составу портфеля у меня есть обновлённый план, и я его придерживаюсь:

- Лукойл, Совкомбанк, Роснефть, Яндекс, Сбер — по 10% портфеля акций (по 4% от биржевого портфеля).

- Татнефть, Северсталь, Магнит, Газпром нефть, Новатэк — по 5% портфеля акций (по 2% от биржевого портфеля).

( Читать дальше )

25,5% на химзаводе. Свежие облигации: Полипласт на размещении

- 14 апреля 2025, 07:56

- |

Наконец-то настало время пойти уже на завод! Но не для того, чтобы отдохнуть от тяжёлой офисной работы за станком, а для того, чтобы дать господам немного денег. Смотрим свежий выпуск химзавода.

Предыдущие обзоры: ЯТЭК, Роделен, Селигдар, Кокс, Дельта Лизинг, ЮГК USD, АФ Банк. Дальше — больше, не пропустите.

Объём выпусков — 1 млрд. 2 года. Ориентир купона: до 25,5% (YTM до 28,7%). Без оферты, без амортизации. Купоны ежемесячные. Рейтинг A- от НКР (ноябрь 2024).

Полипласт — холдинг, специализирующийся на выпуске наукоёмких химических продуктов собственной разработки для различных отраслей промышленности. Основные товары — химические добавки, применяющиеся при производстве некоторых строительных материалов, таких как товарный бетон, железобетонные изделия и строительные растворы.

- Выпуск: Полипласт БО-04

- Объём: 1 млрд

- Начало размещения: 18 апреля (сбор заявок до 15 апреля)

- Срок: 2 года

- Купонная доходность: до 25,5%

- Выплаты: 12 раз в год

- Оферта: нет

( Читать дальше )

Отскок дохлой кошки или разворот рынка? Почему дешевеет недвижка? Рубль, биткоин, дивиденды, облигации и другие новости. Воскресный инвестдайджест

- 13 апреля 2025, 07:50

- |

Что за неделю интересного? Да куда ни плюнь, попадёшь в обсуждение торговых войн. Недвижка снизилась от максимумов, рублю хорошо, опять богатеем на дивидендах, отскок рынка и другие новости — уже в вашем любимом инвестдайджесте, настала пора его читать.

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного.

Рубль, ты что творишь?

Рубль укрепляется при дешевеющей нефти. Изменение за неделю: 84,50 → 83,24 руб. за доллар (курс ЦБ 84,27 → 84,00). Юань 11,71 → 11,25 (ЦБ 11,60 → 11,47). Из-за торговых войн Трампа юань к доллару упал. Получается, что рубль — самая сильная валюта в мире (или нет). Что ты творишь, деревянный?

( Читать дальше )

Как сильно банки снижают ставки по ипотекам? И что произошло с ценами в Москве и Сочи за месяц?

- 12 апреля 2025, 08:40

- |

Продолжаю следить за тем, что происходит с ценами на недвижимость в Москве и в Сочи — самых дорогих городах России. Также посмотрел, как снизились ставки по ипотеке с 1 апреля 2025 года.

Я живу в Москве и инвестирую с целью покупки квартиры в Сочи, о чём рассказываю в своём канале (подписывайтесь). Это ежемесячный обзор ситуации с ценами. Поехали.

Сочи (объявления)

Посмотрим сначала, какая ситуация по объявлениям (не по сделкам) в Сочи. Вторичка не растёт, чего нельзя сказать о первичке.

( Читать дальше )

До 25% дивидендами в 2025 году. Топ-10 акций по дивидендной доходности от «Цифра брокер»

- 11 апреля 2025, 07:43

- |

Дивидендный сезон всё ближе, значит каждые уважающие себя аналитики должны успеть сделать свои прогнозы, и лучше, если сразу до конца года. Цифра выкатила своё видение, посмотрим.

Полезное про акции и дивиденды:

- Обогнал рынок на 110%. Инвестировал 10 лет только в акции Сбера и Лукойла — что из этого вышло? NEW

- Отстал от рынка на 90%. Инвестировал 10 лет только в акции Газпрома и ВТБ — что из этого вышло? NEW

- Пошаговый гайд как богатеть на дивидендах

- Свежий топ-6 лучших дивидендных акций от Сбера

- Разборы: Яндекс, Транснефть

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

Займер

- Ожидаемый дивиденд: 36,3 ₽

- Ожидаемая дивдоходность: 25%

ИКС 5

- Ожидаемый дивиденд: 696 ₽

- Ожидаемая дивдоходность: 21% (без учёта ранее объявленного спецдивиденда в размере 648 ₽)

Лента

- Ожидаемый дивиденд: 206 ₽

- Ожидаемая дивдоходность: 14%

МТС

- Ожидаемый дивиденд: 35 ₽

- Ожидаемая дивдоходность: 16%

ЕвроМедЦентр

( Читать дальше )

Все доходности облигаций: какие бывают и чем отличаются от доходностей депозитов

- 10 апреля 2025, 07:55

- |

Купонная, текущая, модифицированная, простая, эффективная — WTF, что это всё значит, как для чего это нужно считать и почему облигации — это так сложно? Смотрим на доходности облигаций.

Если кто-то считает, что облигации — это просто, то он чёртов гений. В отличие от банковских депозитов, где всего два вида доходности, в бондах их много. Написал максимально коротко и понятно, а то вдруг кто ещё не знает.

Полезное про облигации:

- 15 классных облигаций от эмитентов с высоким рейтингом

- Топ-5 облигаций от «Цифра брокер»

- Интересные облигации с доходностью до 34% от аналитиков Альфа-Банка

- ОФЗ с доходом каждый месяц, чтобы богатеть равномерно в течение года

- Облигации-фавориты на 2025 год от экспертов БКС

- Длинные ОФЗ с постоянным купоном

- Что такое: оферта, амортизация

- Какая разница между акциями и облигациями?

Если богатеете на облигациях и купонах, обязательно подписывайтесь и не пропускайте новые обзоры.

Простая доходность к погашению

Простая доходность к погашению облигации — это прибыль, которая получится к погашению. Она состоит из разницы между ценой погашения и ценой покупки, а также из купонов. Прибыль — это разница между итоговой суммой и ценой покупки.

( Читать дальше )

Где дивиденды, Башнефть? История, доходность, дивидендная политика и перспективы Башнефти

- 09 апреля 2025, 07:36

- |

Башнефть — не самая мейнстримная нефтяная компания на российском фондовом рынке, но дивиденды выплачивает регулярно, не зря же в названии есть слово «нефть», а именно за дивиденды мы любим нефтяников. Посмотрим на компанию и на её дивиденды повнимательнее.

Прошлые обзоры: Яндекс, Транснефть, МТС, Алроса, Сургутнефтегаз, Полюс, Мосбиржа, Novabev, Норникель, Магнит, Новатэк, Северсталь, Лукойл, Газпром нефть, НЛМК.

Кто богатеет на дивидендных акциях, не пропустите новые обзоры.

Башнефть — российская вертикально-интегрированная нефтяная компания, с 2016 года входит в Роснефть. Её доля в акционерном капитале компании составляет 57,7%. 25% акций принадлежит Республике Башкортостан. Компания осуществляет полный производственный цикл: добычу нефти и газа, их переработку и выпуск нефтепродуктов и продуктов нефтехимии.

Дивидендная политика

Дивидендная политика Башнефти предполагает, что компания направляет на выплаты дивидендов не менее 25% от чистой прибыли по МСФО.

( Читать дальше )

Как 4 млн инвесторов поучаствовали в мартовском обвале рынка перед его обрушением

- 08 апреля 2025, 08:00

- |

Март начинался бодро и позитивно, а потом что-то пошло не так. А точнее, пошло не так примерно лишь всё. Даже в апрель перетекло. Двери биржи открылись перед 4 миллионами инвесторов, которые любят вверх, но оказалось, что это двери лифта, который едет вниз.

Мосбиржа поделилась итогами марта 2025 года, а также пересчитала своих клиентов и рассказала, что они покупали активнее всего. Смотрим объёмы торгов акциями и облигациями, народный портфель марта и другие интересные данные.

Свежая кровь

Число физлиц, имеющих счета на Мосбирже, за март увеличилось на 280 тысяч и достигло 36,26 млн, ими открыто более 67,14 млн счетов. В марте было 4 млн активных инвесторов (3,86 млн в феврале). Зашли в лифт, ожидая поехать наверх, но он поехал вниз.

Я, один из этих 4 млн активных инвесторов, веду телеграм-канал про инвестиции и публикую много аналитических постов, подписывайтесь.

( Читать дальше )

Отстал от рынка на 90%. Инвестировал 10 лет только в акции Газпрома и ВТБ — что из этого вышло?

- 07 апреля 2025, 07:56

- |

История, от которой у вас волосы встанут дыбом, а глаза наполнятся печалью и инвестиционной болью. Газиз Вэтэбоев 10 лет покупал 50/50 только две акции на 100 000 в месяц, и в итоге потерял 30% вложенных средств, а отставание от рынка составило 90%.

Это вымышленная история на основе бэктеста. Все совпадения случайны, а пополнения портфеля вымышлены. Газпром и ВТБ настоящие.

Очень важное объявление: приглашаю в мой телеграм-канал про инвестиции, в нём уже более 15 тысяч подписчиков, присоединяйтесь!

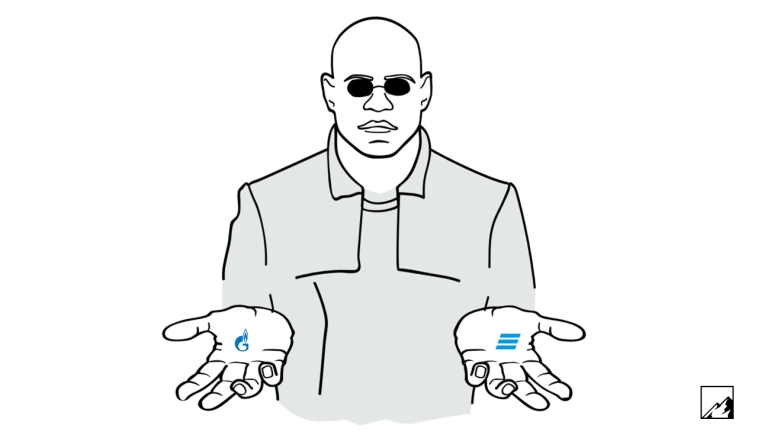

10 лет назад Газиз Вэтэбоев дружил со Сберославом Лукошкиным, они дружат до сих пор. Но если Сберослав Лукошкин выбрал Сбер и Лукойл, то у Газиза Вэтэбоева не было никаких сомнений в том, что инвестировать нужно только в Газпром и ВТБ. Начав свой путь в мае 2015 года, за 120 месяцев он ни разу не изменил своему выбору, покупая акции Газпрома и ВТБ с целевыми долями 50/50, со всех дивидендов платил налоги и реинвестировал их в покупку этих же самых акций.

Тогда он не думал, что два синих гиганта будут предметами насмешек и издевательств, а г-н Костин и г-н Миллер не оправдают надежд миноритарных акционеров.

( Читать дальше )

теги блога igotosochi

- ETF

- IMOEX

- IPO

- IPO 2024

- OZON

- акции

- акции Китая

- Акции РФ

- банки

- Белуга Групп

- биткоин

- брокеры

- ВДО

- вклады

- втб

- Газпром

- дайджест

- Делимобиль

- Депозиты

- дивиденды

- доллар

- доллар рубль

- доход

- европлан

- замещающие облигации

- зпиф

- ЗПИФН

- Инвестдайджест

- инвестиции

- инвестиции в недвижимость

- инвесторы в России

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- исследование

- итоги

- итоги года

- итоги месяца

- Итоги недели

- КАМАЗ

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- Книги

- коммерческая недвижимость

- криптовалюта

- лизинг

- лукойл

- Магнит

- мемы

- МосБиржа

- Москва

- Московская Биржа

- накопления

- недвижимость

- недвижимость в Москве

- недвижимость в РФ

- недвижимость в Сочи

- недвижимость Москвы

- недельный обзор

- нефтгеазовый сектор

- Новатэк

- обзор рынка

- Облигации

- Облигации РФ

- отчёт

- офз

- пассивный доход

- пифы

- покупки

- портфель инвестора

- прогноз по акциям

- психология

- рандом

- роснефть

- рубль

- русал

- сбербанк

- селектел

- Селигдар

- скидки

- совкомбанк

- Сочи

- СПб Биржа

- статистика

- трейдинг

- флоатеры

- фонд акций

- форекс

- фосагро

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- экономический дайджест

- эксперимент

- элемент лизинг

- юаневые облигации

- юмор