Блог им. imabrain |Облигации: первичные размещения на неделе с 17.07 по 23.07.23

- 18 июля 2023, 00:36

- |

Пока что лайн-ап этой недели выглядит как передышка – на фоне всеми ожидаемого заседания ЦБ по ключевой ставке 21 июля

🚚Элемент Лизинг: A/A-, YTM~10,5%, объем 3 000 млн.

Здесь ловить уже нечего, выпуск быстро и по-тихому расписали между своими, заранее согласованными крупными покупателями. В данном случае абсолютно не жаль: доходность явно не дотягивает до рыночной. Едем дальше

💰МигКредит: BB, YTM~15,8%, объем 200 млн. Только для квалов

Предложение чуть лучше рынка, большого апсайда по телу тут не видно, а вот 1-1,5% не исключаю, что само по себе неплохо. Я пропущу, потому что рядом возможная смена ставки, в совсем спокойное время – сходил бы. На вторичке есть свежие Быстроденьги-002P-02 с тем же рейтингом и YTM чуть выше – но они и более закредитованные, разница логична

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. imabrain |Облигации: первичные размещения на неделе с 10.07 по 16.07.23

- 10 июля 2023, 10:04

- |

📡ЭР-Телеком: BBB+ / A-, YTM~12,5-12,8%, объем 5 000 млн.

По нему есть большой обзор, почитайте. Хороший, годный эмитент, такие нам нужны. Главное, чтобы купон на размещении не опустили слишком сильно

🌻Урожай: B+, YTM~17%, объем 200 млн.

И здесь тоже есть большой подробный обзор. В отчетности и вокруг нее много темных пятен и даже нестыковок по цифрам. Справедливости ради, совсем откровенного криминала не просматривается (или он более-менее надежно скрыт). Так что инвестиционно – кот в мешке, явно живой, но по здоровью есть вопросики. А чего вы хотели от B-грейда? Впрочем и купонов в 16% нам последнее время предлагают нечасто.

( Читать дальше )

Блог им. imabrain |Новый выпуск облигаций ЭР-Телеком: обзор перед размещением

- 09 июля 2023, 15:06

- |

- A- (НКР) / BBB+ (Эксперт)

- Купон 12-12,25%, YTM~12,5-12,8%

- 2 года, 5 000 млн.

Один из крупнейших телеком-операторов РФ, работает под брендом «Дом-ru». По выручке уступает только четверке сотовых операторов и Ростелекому (но уступает в разы)

✅Тем не менее, это игрок из топа, работает на устойчивом рынке, со сложившимся стабильным спросом и ценами. Как следствие – генерирует столь же стабильную выручку. А еще в плюсы эмитенту – широкая диверсификация, как по географии, так и по клиентам. И эффективная модель развития на тесном, уже плохо растущем рынке – через многочисленные сделки M&A

⚠️Явный минус здесь один – довольно высокая долговая нагрузка. Долг/OIBDA >4. Займы идут в основном на те самые M&A, цель хорошая и годная. И есть положительный денежный поток, который позволяет ЭР-Телекому обслуживать такой долг, даже с запасом

Еще один аргумент в пользу кредитного качества компании: ЭР-Телеком на бондовом рынке уже давно, с 2016 года. Погашено 4 выпуска на общую сумму 18 млрд. Доверие однозначно сформировано

( Читать дальше )

Блог им. imabrain |Новый выпуск облигаций ДиректЛизинг: обзор перед размещением

- 05 июля 2023, 14:28

- |

- купон 14%, YTM ~14,7%,

- BB от АКРА 25.11.2022

- 4 года, объем 200 млн., сбор заявок 06.07

- ⚠️амортизация равными частями, по 6,25% от номинала, начиная с первого купона

Небольшая и ничем особо не примечательная лизинговая компания, в седьмом десятке по размеру портфеля, работает по всей территории РФ

✅Из хорошего – не стагнирует, планомерно растет, в 2022 была прибавка сразу на 25 позиций по объему нового бизнеса: с 79 на 54 место. И буквально на днях Мосбиржа исключила бумаги ДиректЛизинга из сектора компаний повышенного инвестиционного риска (ПИР), это отдельный плюсик в пользу платежеспособности эмитента

YTM невысокая и не дает заметной премии ни к другим лизингам грейда BB, ни к своей рейтинговой группе. Собственный выпуск сравнимой длины торгуется с YTM~12% – это любопытное расхождение, но выпуск уже частично амортизирован и напрямую сравнивать не совсем корректно

( Читать дальше )

Блог им. imabrain |Облигации: первичные размещения на неделе с 3.07 по 9.07.23

- 03 июля 2023, 11:05

- |

За последнюю неделю-две рыночный сантимент по ставке ЦБ существенно изменился, и если раньше здесь было место для дискуссии, то теперь консенсус твердый и четкий – повысят

Небольшое опережающее снижение в бумагах местами уже есть. Это не сказать, что страшно, но требует несколько тщательнее подходить к выбору в первичных размещениях. Тем более, что эмитенты на фоне тотального жора последних месяцев докатились до совсем уже нерыночных предложений (Балтийский Лизинг, МСБ Лизинг, СПМК и т.п.) и кому, как не нам, покупателям, теперь приводить их в чувство? Сами разбаловали!

🛴Вуш: A-, YTM ~12,8%, объем 3 000 млн.

Даже с максимальным заявленным купоном 12,2% это будет не самое доходное предложение по своей рейтинговой группе. К собственному предыдущему выпуску запас по YTM еще есть, но Вуш-1 на год короче: разница в премии к G-curve между двумя выпусками всего ~50 б.п. (и это если мы считаем с купоном по верхней границе!) Поэтому спекулятивно я эту историю пропущу: апсайд по телу небольшой и легко растает при росте ставки ЦБ или снижении купона на размещении

( Читать дальше )

Блог им. imabrain |Облигации: первичные размещения на неделе с 26.06 по 30.06.23

- 26 июня 2023, 11:48

- |

ВИС-Финанс: A, YTM~13,5%, объем 1,5 млрд.

По нему уже есть большой обзор. Вкратце: не слишком уверенный спекулятивный потенциал, и не все гладко инвестиционно. Размещается в Тиньке, это скорее тоже минус, потому что играет в пользу эмитента (грубо говоря, те деньги, которыми ВИС мог привлечь нас напрямую через более высокий купон, он отдал Тиньку за привлечение его клиентской базы. И еще не факт, что получилось дешевле)

( Читать дальше )

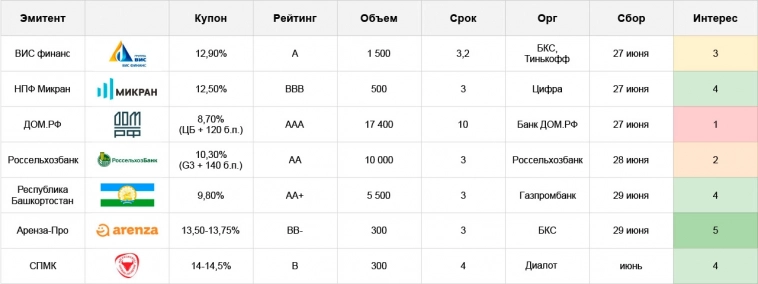

Блог им. imabrain |Облигации: первичные размещения на неделе с 19.06 по 25.06.23

- 19 июня 2023, 09:40

- |

Балтийский лизинг: A+, YTM~12%, объем 5 млрд.

Серьезный эмитент, стабильный топ-10 лизингов РФ, работает с 1996 года (!) Еще и размещение будет в Тиньке, это сейчас сильный фактор в пользу бумаги. Инвестиционно мне все нравится, спекулятивно – есть нюансы. Подробный разбор выпуска 8 можно почитать здесь.

( Читать дальше )

Блог им. imabrain |Облигации: первичные размещения на неделе с 12.06 по 18.06.23

- 12 июня 2023, 16:12

- |

⚠️Оценки в табличке выставлены с точки зрения спекулятивного интереса. Инвестиционный интерес – прокомментировал по тексту

МСБ-Лизинг

По нему у меня есть подробный обзор. Не самое привлекательное размещение, но будет интересно посмотреть, как на него отреагирует рынок

ТД РКС

Региональный застройщик с необоснованно завышенным рейтингом – АКРА в свое время давала всей группе компаний «РКС Девелопмент» лишь BB. И с малопонятным финансовым положением: здесь тема для отдельного обзора, который постараюсь накидать до размещения. Для понимания – последний адекватный отчет по группе РКС покрывает лишь 1п 2022!

Доходность не самая плохая, и спекулятивно я сюда пойду, ОЧЕНЬ ненадолго и небольшим объемом. Инвестиционно – не вижу смысла, здесь нужен действительно высокий купон, ради которого можно было бы регулярно тратить время, чтобы глубоко копать, вникать и следить за положением дел в компании (как, например, в случае с АПРИ Флай Плэннинг). РКС такого не дает, поэтому для долгого холда есть смысл посмотреть на менее доходных, но более понятных застроев с адекватным рейтингом без «накруток»: Эталон, Сэтл, ЛСР. Тем более, что застрои – постоянные гости на облигационном рынке, и в этом году повыбирать нам еще будет из кого

( Читать дальше )

Блог им. imabrain |Новый выпуск облигаций МСБ-Лизинг: обзор перед размещением

- 12 июня 2023, 15:52

- |

МСБ-Лизинг-003Р-01 – Первый из внушительной пачки лизингов, которые выстроились в очередь за нашими деньгами в июне:

- купон ~13,5%, YTM ~14,1%,

- ruBB+ от Эксперт РА 12.07.22

- 3 года, объем 300 млн., сбор заявок 13.06

Небольшой региональный игрок: по размеру портфеля и динамике роста болтается внизу первой сотни. Заметен в основном на рынке ЮФО, головной офис – в Ростове-на-Дону

Рейтинг не самый свежий, уже в июле будет пересмотр, и в теории это фактор риска. Однако, особых опасений по его снижению у меня нет – судя по отчетности (доступны РСБУ за 2022 и 1кв’23, а также МСФО за 2022) дела у компании идут вполне нормально

✅МСБ-Лизинг стабильно работает с рентабельностью по чистой прибыли ближе к 20%, на рынке облигаций – уже 4й год. Поэтому обслуживание займа под 13,5% никаких вопросов вызывать не должно. Во всяком случае, до начала 2024, когда компании предстоит погашение самого первого выпуска

⚠️Из негативного: бизнес особо не растет, хотя такие планы компания неоднократно озвучивала.

( Читать дальше )

Блог им. imabrain |Облигации: первичные размещения в июне. Предварительный план

- 04 июня 2023, 13:47

- |

⚠️Практически все размещения этого месяца представляют только спекулятивный интерес (потенциальный апсайд к цене) и оценки им выставлены именно с этой позиции

📉Инвестиционно можно посмотреть на ПР-Лизинг – доходность чуть лучше среднего по группе, это если у кого вдруг еще доля лизингов в портфеле недостаточная. И, возможно, Башкирскую содовую

Мнение по основным эмитентам:

🔹СЕЛЛ-Сервис, Лайм, Смартфакт – объемы уже расписаны по предзаказам, про двух последних даже не успел посты сделать, участвую везде

🔹УОМЗ – флоатер с очень сомнительной доходностью. Оборонка. Минимальный маркетинг выпуска. Возможно, его забирают заранее согласованные крупные кредиторы, а возможно будет долго висеть на размещении, как апрельский Заслон. Сильно интересным в любом случае не выглядит

🔹Сибавтотранс – явно нерыночное предложение, под соответствие которому сейчас пробуют разогнать первый выпуск. Кто додержал – молодцы. Будет интересно посмотреть, сможем ли мы дать на этом размещении коллективный отпор жадному эмитенту, или же рынок на общем ажиотаже проглотит даже такую каку

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс