Блог им. investprivet |5 причин не покупать FIX PRICE

- 03 мая 2024, 14:58

- |

5 причин не покупать акции Фикс Прайс

Давайте я зафиксирую мнение.

1️⃣ Падение LFL трафика с 2019 года. Это важный показатель, показывающий интерес потребителей к бизнес модели. Несмотря на то, что LFL продаж в 1 кв. 2024 года вышел в плюс, все равно наблюдается падение трафика на 3,2%.

Падение трафика

2️⃣ Падение показателей рентабельности за 2023 и 1 кв. 2024 года.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. investprivet |Софтлайн - сколько стоит компания

- 30 апреля 2024, 21:11

- |

Софтлайн — обзор бизнеса

С этим разбором я тяну давно… Это связано с тем, что для себя однозначно решила проходить мимо этой компании, но многих инвесторов невероятно тянет инвестировать в эту компанию, как говорится, ради вас, друзья. Давайте разбираться.

Содержание:

- Чем занимается компания: IT, дистрибуцией или трейдингом

- Финансовое состояние компании

- Оценка бизнеса, а нужна ли она?

- Выводы

1. Чем занимается компания: IT, дистрибуцией или трейдингом

Компания Софтлайн — дистрибьютор программного обеспечения, то есть преимущественно перепродает программное обеспечение крупных производителей. При этом компания что сейчас, что раньше позиционирует себя как IT компания. Так ее и называют многие аналитики (чьи обзоры скорее всего рекламные).

Компания сотрудничает с лидерами рынка

Риски дистрибьютора — низкая рентабельность, риски возникновения конкурентов, так как вход в поле деятельности достаточно низкие, низкие мультипликаторы.

( Читать дальше )

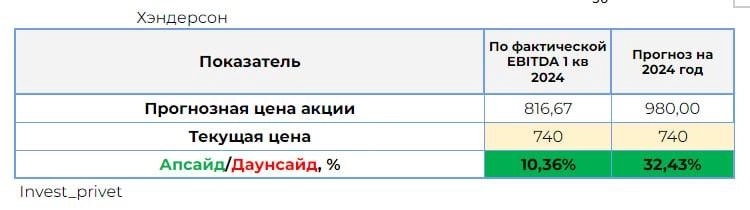

Блог им. investprivet |Цель по акциям Хэндерсон

- 27 апреля 2024, 11:42

- |

Хэндерсон — операционный отчет

Вчера компания выпустила операционный отчет за 1 кв. 2024 года:

- выручка +35% кв/кв 4,5 млрд. руб., LTM +36%

- продажи офлайн 80%, онлайн 20%

- LFL +24%, за счет трафика 2,3%, остальное за счет роста среднего чека, сюда же включается инфляция. Результат один из лучших в отрасли ретейла. Рядом Винлаб 19,2%.

- чистый долг/EBITDA (без учета аренды) — 0.

- рентабельность EBITDA 39%

Текущий EV/EBITDA = 4,3. С учетом перспектив роста EBITDA в 2024 году на 20%, форвардный EV/EBITDA 24 может составить 3,5. Это недорого для компании.

Мне нравится, что компания подходит под мою логику отбора идей в настоящий момент:

— растущий бизнес

— низкая долговая нагрузка

— бизнес находится внутри страны и является бенефициаром текущей ситуации (уход конкурентов, рост заработных плат)

Целевая цена на 2024 год (пессимистичный расчет): 980 руб. +32% потенциал роста. При этом даже по текущим результатам компания выглядит недооцененной.

НЕ ИИР

Мой телеграм канал: https://t.me/invest_privet

( Читать дальше )

Блог им. investprivet |IPO МТС банка. Сравним с конкурентами.

- 20 апреля 2024, 11:40

- |

В последнее время российский фондовый рынок чувствует себя хорошо, индекс Мосбиржи плавно движется к отметке 3500. Традиционно на бычьем рынке резко возрастает количество первичных размещений акций новых компаний. Поэтому очередной разбор посвящен грядущему IPO МТС Банка.

Обойти стороной предстоящее IPO МТС Банка я просто не могла. В первую очередь из-за мажоритарного акционера компании. МТС Банк на 99,6% принадлежит компании МТС, а та в свою очередь на 42,06% принадлежит АФК Системе.

( Читать дальше )

Блог им. investprivet |SPO Астры - стоит ли участвовать

- 16 апреля 2024, 15:57

- |

Вчера Астра объявила об SPO по цене не выше 620 руб. Зачем это надо компании?

В октябре 2023г. «Группа Астра» провела IPO на Мосбирже, разместив 10,5 млн акций, или 5% капитала. Цена размещения — 333 руб. Текущая цена — 613 руб. (+84% к цене, при этом цена недавно достигала 722 руб. (+17% к текущей цене).

Компания вышла на IPО с целью получения публичности, мотивации сотрудников.

Было сделано “пробное” IPO на 5%. Кстати, в том числе за счет небольшой ликвидности и маленькой аллокации акции улетели вверх на 84%.

Сейчас компания продает акции в размере от 10,5 млн штук, но не более 21,0 млн штук, что составляет 5–10% от общего количества акций. Продажа от 5% позволит претендовать на попадание в Первый уровень листинга Мосбиржи. В случае продажи 10% акций Компания сможет рассчитывать на попадание в Индекс Мосбиржи. Компания планирует стать голубой фишкой. Но до нее, конечно, надо еще поработать.

По сумме это — 6,5 — 13 млрд. руб. Продает текущий акционер компании Денис Фролов.

( Читать дальше )

Блог им. investprivet |Русал и Норникель: разбивка выручки по странам за 2023 год

- 15 апреля 2024, 10:35

- |

Зафиксирую здесь данные по структуре выручке у Русала и Норникеля по странам для понимания влияния новости на компании.

РУСАЛ

28% Россия, 23% Китай, 21% Восточные страны и остальное 28% европейские страны. То есть драматичного влияния быть не должно, однако европейские компании могут просить или дисконт, или отказываться от российских поставок.

ГМК НОРНИКЕЛЬ

( Читать дальше )

Блог им. investprivet |Обзор IPO Займер - не участвую в размещении

- 08 апреля 2024, 14:02

- |

Содержание:

- О компании и ее место на рынке микрофинансовых организаций

- О финансах компании

- Оценка компании и сравнение с конкурентами

- Вывод о целесообразности участия в IPO

1. О компании и ее место на рынке микрофинансовых организаций

Займер – это финтех-сервис выдачи микрозаймов онлайн. Компания в основном специализируется на работе с физлицами, которым необходимы краткосрочные микрозаймы до 30 тыс.руб. сроком до 1 месяца (PDL*) и сроком до 2 месяцев (IL1-2**).

*PDL - Pay Day Loans. Это краткосрочные займы до зарплаты. Сумма выдачи PDL займов до 30 тыс. руб., срок до 1 месяца. Погашаются займы одной суммой, вместе с процентами в конце срока. Предоставляются без обеспечения.

**IL – Installment Loan. Это термин, обозначающий кредит, который погашается в рассрочку.

При этом динамика выдач займов PDL согласно статистике Банка России снижается. Именно это может объяснять, почему объем выдач у Займера не растет в 2023г. При этом в целом объемы выдач у МФО в 2023 году выросли на 22%. Получается наш эмитент не в тренде. Это минус!

( Читать дальше )

Блог им. investprivet |Детский счет: история долгосрочного инвестирования 5 лет

- 03 апреля 2024, 17:11

- |

Решила поделиться одним из своих любимых инвестиционных портфелей — это Детский портфель. Ему в 2024 году исполнится 5 лет. Какой же результат по нему после двух падений в 2020 и 2022 году?

Содержание:

- Вводные нюансы

- 2019 год

- 2020-2021 года

- 2023 год

- 2024 год

- Итоги и планы

Вводные нюансы:

- Старт — счет веду с 2019 года.

- Пополнения — откладываю каждый месяц по 15 тыс. руб. Были пропуски, об этом напишу ниже, но потом я пополняла.

- Что покупаю — только покупка акций, без плеч, без шортов. Облигаций минимум, так как портфель долгосрочный и небольшой.

- Цель портфеля — накопить ребенку капитал, который он потратит или на учебу, или на недвижимость, или продолжит сам инвестировать.

- Задача — на собственном примере попробовать стратегию ежемесячных пополнений, ее целесообразность и даст ли она результат на длительном промежутке времени.

- Весь свой путь я открыто описывала, делала заметки и пояснения. Портфель и аналитику по нему можно посмотреть по ссылке https://snowball-income.com/public/portfolios/DHDSzFxdtk, ниже будут фото оттуда. Стараюсь оперативно вносить туда данные (покупки, продажи)

( Читать дальше )

Блог им. investprivet |Стоит ли покупать Х5 по текущим? Разбор

- 01 апреля 2024, 09:15

- |

22 марта отчитался за прошлый год один из крупнейших продуктовых ретейлеров России X5 retail group. В этом посте предлагаю изучить полученные результаты, а заодно я покажу вам на что, я обращаю внимание при анализе сектора ретейла.

Первым делом конечно смотрим на динамику роста бизнеса. Классический и всем понятный показатель – это выручка компании. По итогам 2023 года выручка составила 3 триллиона 146 миллиардов рублей, что на 20,8% больше предыдущего года. А за последние 5 лет выручка росла в среднем на 15%. Очень хорошая динамика, характерная для растущих компаний, ставим первый плюсик в копилку компании.

Итак, это общие продажи. Надо отметить, что в ретейле все динамично меняется. Какие-то магазины или целые сети закрываются. Но чаще у растущих компаний, конечно, открываются новые магазины. Поэтому для объективной оценки динамики продаж в ретейле используют показатель Like-for-like, или сопоставимые продажи. В этом показателе сравниваются продажи или трафик за прошлый и текущий период у одних и тех же торговых объектов. То есть магазины, которые открылись или закрылись в течение года исключаются.

( Читать дальше )

Блог им. investprivet |О новости Х5 Retail Group про суд простыми словами

- 30 марта 2024, 18:18

- |

Вчера вечером вышла новость, которую мы долго ждали, но которая при этом многих напугала — "Минпромторг просит суд лишить X5 Retail Group прав на управление российской «дочкой»".

Что это значит для инвестора — давайте разбираться:

1 марта Х5 попала в список ЭЗО (экономически значимые организации). Это значит, что компания может пройти быструю редомициляцию из Нидерландов в Россию.

Как это будет происходить:

1️⃣ Минпромторг РФ подает в суд на материнскую компанию, в данном случае это X5 Retail Group («мама») и лишает ее прав на владение дочкой.

2️⃣исключая «маму» по решению суда российские инвесторы напрямую входят в капитал компании ЭЗО, это у нас ООО «Корпоративный центр Икс 5» (дочка)

3️⃣российские резиденты и владельцы X5 Retail Group также входят в капитал компании в доле владения и сохраняют все права, в том числе права на получение дивидендов. При этом ничего делать не надо будет, смена расписок на акции будет происходить в автоматическом режиме.

Интересный факт — компания, попавшая в список ЭЗО не может оспорить это право и отказаться от включения. Процесс запускается автоматически. Ориентир по срокам — может произойти все достаточно быстро 1-2 месяца, так как вопрос решеный.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс