У них там налички 3.5 триллионов. Они вообще где и в чем? И когда их будут использовать или выводить.

Серёга Ростовский, В валюте. Госбанки в основном.

khornickjaadle, зачем им столько валюты?

У них там налички 3.5 триллионов. Они вообще где и в чем? И когда их будут использовать или выводить.

Серёга Ростовский, В валюте. Госбанки в основном.

У них там налички 3.5 триллионов. Они вообще где и в чем? И когда их будут использовать или выводить.

Серёга Ростовский, В валюте. Госбанки в основном.

www.rbc.ru/business/10/07/2019/5d26245f9a79471c783aed66

Доходы «Газпрома» от экспорта газа за квартал упали на 40%

Если в первом квартале монополист на продаже российского газа за рубеж заработал более $14 млрд, то во втором — меньше $9 млрд. Годом ранее доходы от экспорта составляли, соответственно, $12,7 млрд и $11 млрд

Компания «Газпром» во втором квартале 2019 года получила от экспорта российского газа на 38% меньше доходов, чем в первом квартале текущего года. Такие данные содержатся в статистике платежного баланса России, обнародованной Центробанком. Первыми на нее обратили внимание «Открытые медиа».

Согласно представленным данным, в первом квартале этого года было экспортировано российского газа на $14,1 млрд, в то время как во втором — всего на $8,7 млрд. Для сравнения, в 2018 году доходы от экспорта природного газа в первом и втором кварталах составили, соответственно, $12,7 млрд и $11 млрд.

С чем связано снижение доходов от экспорта российского газа, в материалах ЦБ не уточняется. Сам «Газпром» пока не отчитывался за второй квартал текущего года.

Представитель «Газпрома» от комментариев отказался.

Владелец компании Lombi Gas Marketing & Trading s.r.o. Роман Мацаев заявил РБК, что основная причина падения экспортной выручки «Газпрома» — снижение цен на газ весной текущего года с €18–20 за 1 МВт·ч на хабе TTF в марте до €15–16 в апреле. При этом в отдельные числа мая цена на газ падала ниже €10 за 1 МВт·ч (при €9 за 1 МВт·ч наступает рентабельность продажи американского СПГ в Европу). При этом в апреле-мае «Газпром» наращивал экспорт газа не только потребителям, но и в целях закачки в собственные европейские подземные хранилища газа. Кроме того, в этот период Турция снижала покупку российского газа.

Падение выручки может быть связано с ростом гибкости контрактов «Газпрома», заявила РБК консультант VYGON Consulting Екатерина Колбикова. «Компания в последнее время увеличивала спотовую составляющую в контрактах с крупными европейскими потребителями. В первом-втором кварталах 2019 года на крупнейших европейских хабах действительно наблюдался более существенный провал газовых котировок — в среднем на 37% по сравнению с 23% в первом-втором кварталах 2018 года, при этом нефтяные цены с временным лагом демонстрировали небольшой рост», — сказала она. Кроме того, по ее словам, нельзя исключать эффекта действий «Газпрома» по удвоению запасов газа в европейских ПХГ. Сохранение экспорта газа во втором квартале 2019 года на уровне первого квартала 2019 года могло произойти из-за ускоренной закачки газа в хранилища, тогда как в весенне-летний сезон экспорт газа, как правило, снижается, добавила эксперт.

Подробнее на РБК:

www.rbc.ru/business/10/07/2019/5d26245f9a79471c783aed66

Видимо имеется ввиду вот эта картинка

ZaPutinNet, Поэтому и надо развивать газохимию, перерабатывать больше сырья, не продавать сырьё, а продавать продукцию из этого сырья. Для Европы это плюс — дешёвый газ, ниже издержки производства.

Основными претендентами на обратный акциз по этану является «РусГазДобыча» с проектом по производству олефинов из этана в Ленинградской области и Амурский ГХК СИБУРа. Я так понял это критично, тк финмодель по ЭП 1200 НКНХ слетит полностью. Проблема в том, что ТАИФ не является ВИНКОМ и от налогового манёвра ТАИФ НК уже 9 млрд руб. убытка имеет, который переносится на внутрихолдинговых потребителей нафты постепенно. И даже обратный акциз на нафту при введении обратного акциза на этан не спасает. У ТАИФ отобрали на этапе нефти, чуть вернули на этапе нафты, 0 результат. А переработчикам этана дали сразу обратный акциз на этан. Это раз.

Второе, как себе представляете решение проблемы через увеличение переработки нафты для ЭП1200 при наличии паспортных данных по объёму нафты на вход?

Rondine, Там есть ещё вариант увеличения переработки ШФЛУ и СУГ на существующих мощностях ЦГФУ. Мощности сейчас недозагружены. По одним данным на 0,6 млн. тонн, по другим — на 2 млн. тонн. После запуска КГПТО ТАИФ-НК подкинет 200-300 тыс. тонн СУГ, может с ТАНЕКО что-нибудь перепадёт после увеличения переработки на 5 млн. тонн.

Лензолото — убыток по РСБУ в 1 п/г против прибыли годом ранее

Лензолото — убыток по РСБУ в 1 п/г против прибыли годом ранее

отчет

Авто-репост. Читать в блоге >>>

редактор Боб, Выручка 51 тыс. руб. за полгода, нехило, однако…

khornickjaadle, Интересно откуда там вообще выручка? Их основной доход получение дивидендов с низовой компании они сами вообще ничего не добывают.

Когда их поднимут? Проценты к получению это наверное всё же не дивы, а проценты за кредит скорее всего. А вот 365 млн прочих расходов прискорбно. Возможно это благотворительность. Неплохо бы кто из знающих объяснил.

Потеряев А.А., Так это холдинг, не знал. Написано, что вид деятельности это добыча руд.

Лензолото — убыток по РСБУ в 1 п/г против прибыли годом ранее

Лензолото — убыток по РСБУ в 1 п/г против прибыли годом ранее

отчет

Авто-репост. Читать в блоге >>>

редактор Боб, Выручка 51 тыс. руб. за полгода, нехило, однако…

Всё, вышел, надоел этот боковик последнее время, да и в стакане слишком много заявок на продажу. Кто что думает, лучше бакс прикупить пока снижается или в облиги лезть — что лучше из этих 2-х вариантов?

ZaPutinNet, Стрёмно как-то бакс покупать, Трамп грозится интервенции начать на скупку евро.

khornickjaadle, т.е. думаешь рубль будет ещё укрепляться?

ZaPutinNet, Ну да, немного может укрепиться.

Всё, вышел, надоел этот боковик последнее время, да и в стакане слишком много заявок на продажу. Кто что думает, лучше бакс прикупить пока снижается или в облиги лезть — что лучше из этих 2-х вариантов?

ZaPutinNet, Стрёмно как-то бакс покупать, Трамп грозится интервенции начать на скупку евро.

Rondine, речь идет не о заводах в Ленинградской и Амурской областях, которые будут построены не ранее 24 года. Речь о заводе Запсибнефтехим. Он будет работать не на этане, полученного из жирного природного газа, а на попутном нефтяном газе (пропан, бутан- если я правильно осведомлен). На попутном нефтяном газе какая себестоимость? По объемам все понятно, Khornickjaadle уже написал. А вот по цене- демпинговать на российском рынке могут? Акциза на попутные газы, вроде как пока что нет?

KUZY, Изложу своё видение, что нашёл в интернете. Запсиб будет работать на ШФЛУ — продукте переработки ПНГ и газового конденсата. 1 тонна ШФЛУ стоит 21000 руб., 1 тонна нафты — 36000 руб. Насчёт акцизов и возмещений акцизов не вдавался, но по-любому Запсиб не проиграет конкуренцию НКНХ. В каучуках, особенно в изопреновом, сильнее НКНХ Запсиба, поэтому логичным видится стремление менеджмента НКНХ усилить доминирование в изопреновом каучуке.

президент сказал что червяки от ветряков дохнут, поэтому энел и льют

drbv, не моё, но хорошо

Я был в Германии, у Меркель, видел ветряки,

И рядом с ними на земле лежали червяки.

Они просили взять с собой, к берёзкам у реки,

Телами выложив на поле «Путин, помоги!»

Алексей, Про птиц тоже упоминал, много гибнет их.

Всё идёт по плану. Началась расчистка территории, перекладка коммуникаций на участке под новое строительство метанольного производства. Источник nknh.ru/upload/iblock/cae/gaz26_2019.pdf

Кстати, а почему ВТБ не увеличил свою долю до 25%, ведь это уже даёт определённое право голоса?

ZaPutinNet, Могло случайно получиться, а может не хотят входить в управление компанией — какие из ВТБ строители…

Обычка зачахла совсем, видать РДВ не смог её поднять, префка куда лучше смотрится.

khornickjaadle, заметьте, что соотношение обычки к префу уже сравнялось с другими акциями, платящими стабильный и равный дивиденд на преф и обычку: Татнефть, Сбербанк, МГТС, Ростелеком, Башнефть…

Александр Мальцев, Преф догнал обычку, в 2017 году разрыв был большой. Кстати, до этого очень быстро росла обычка, преф топтался на месте.

Обычка зачахла совсем, видать РДВ не смог её поднять, префка куда лучше смотрится.

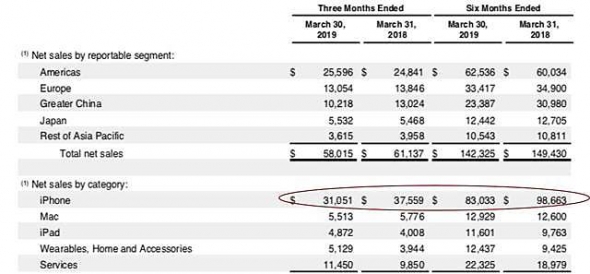

Рост выручки от сервисов.

PALINDROM, Это мировой тренд — продают товар и сервис к нему. Например в энергетике — продаётся турбина и сервисное обслуживание к ней.

khornickjaadle, Apple планирует получить от сервисов более 50 млрд в 2020 финансовом году.

PALINDROM, Я не в теме по сервисам Эпла. Получается, что рост выручки от сервисов опередит рост выручки от продаж в процентах.

в таком списке Д не то что заработать, главное остаться при своих или с небольшим минусом, чем остаться без нечего

золотой самородок, А выйти как-то можно из этого списка?

Сравнение фундаментальных показателей Аэрофлот (AFLT) и Трансаэро (TAER). Предбанкротное состояние?

Я заметил, что величина Чистого Долга AFLT приближается к величине Выручки (S).

И вспомнил, что что-то похожее я уже видел у TAER перед банкротством.

Для сравнения фундаментальных показателей я взял данные МСФО LTM для AFLT

smart-lab.ru/q/AFLT/f/y/

и данные МСФО из отчёта за 2015г для TAER (листы 18 и 19)

files.conomy.ru/files/otchety/126/126-2015.pdf

Авто-репост. Читать в блоге >>>

Сберегатель (От Лонга!), Флот лучше сравнивать с действующими компаниями-грандами типа Люфтганза, KLM, а Трансаэро уже почил…

Сравнение фундаментальных показателей Аэрофлот (AFLT) и Трансаэро (TAER). Предбанкротное состояние?

Я заметил, что величина Чистого Долга AFLT приближается к величине Выручки (S).

И вспомнил, что что-то похожее я уже видел у TAER перед банкротством.

Для сравнения фундаментальных показателей я взял данные МСФО LTM для AFLT

smart-lab.ru/q/AFLT/f/y/

и данные МСФО из отчёта за 2015г для TAER (листы 18 и 19)

files.conomy.ru/files/otchety/126/126-2015.pdf

Авто-репост. Читать в блоге >>>

Сберегатель (От Лонга!), Флот лучше сравнивать с действующими компаниями-грандами типа Люфтганза, KLM, а Трансаэро уже почил…

Солидный запас прочности у НКНХ. Компания получила суммарную прибыль от продажи всей произведённой продукции в 2018 году в размере 24 млрд. руб. при убыточном производстве изопренового каучука в объёме примерно 280000 тонн. Выручка за этот объём изопренового каучука составила в районе 28 млрд. руб. Если цена на натуральный каучук вырастет в 2 раза в течение года, то компания при производстве 330000 тонн изопренового каучука, при его реализации увеличит выручку до 66 млрд. руб. При этом (при прочих равных) рост ЧП может составить 66-28=38 млрд. руб. по итогам года.