SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Алексей

Такая корова нужна самому. Один из крупнейших активов Баффетта: Kraft Heinz (KHC)

- 12 февраля 2021, 06:01

- |

Уоррен Баффетт получил акции объединенной корпорации The Kraft Heinz через механизм слияния бизнесов Kraft и Heinz в 2015 году.

из письма Баффетта инвесторам в 2015 году:

Получается цена входа в актив = 30 долларов 12 центов за акцию KHC

Позиция: 325,634,818 акций (владеет 26,6% бизнеса)

Текущая котировка: 35,54$ (+18%)

Рыночная оценка: 11,6 млрд $

Это пятый по величине актив в портфеле BERKSHIRE HATHAWAY INC. (после Apple, Bank of America, Coca-Cola, American Express Company)

За пять лет Инвестор получил дивиденды: 12 долларов 20 центов (

( Читать дальше )

из письма Баффетта инвесторам в 2015 году:

Our Heinz partnership with Jorge Paulo Lemann, Alex Behring and Bernardo Hees more than doubled its size last year by merging with Kraft. Before this transaction, we owned about 53% of Heinz at a cost of $4.25 billion. Now we own 325.4 million shares of Kraft Heinz (about 27%) that cost us $9.8 billion. The new company has annual sales of $27 billion and can supply you Heinz ketchup or mustard to go with your Oscar Mayer hot dogs that come from the Kraft side. Add a Coke, and you will be enjoying my favorite meal.

Получается цена входа в актив = 30 долларов 12 центов за акцию KHC

Позиция: 325,634,818 акций (владеет 26,6% бизнеса)

Текущая котировка: 35,54$ (+18%)

Рыночная оценка: 11,6 млрд $

Это пятый по величине актив в портфеле BERKSHIRE HATHAWAY INC. (после Apple, Bank of America, Coca-Cola, American Express Company)

За пять лет Инвестор получил дивиденды: 12 долларов 20 центов (

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

Инвестирую в хирургических роботов. TransEnterix (TRXC)

- 11 февраля 2021, 06:41

- |

Мне очень нравится тема роботов в хирургии. В мире сейчас более 100 венчурных компаний занимается разработками технологий для хирургических роботов.

Что есть на биржах среди публичных компаний?

Пионером в этой отрасли является Американская корпорация Intuitive Surgical (тикер: ISRG), рыночная капитализация которой 93 млрд $.

Но подрастают конкуренты. Первый: TransEnterix (тикер: TRXC)

( Читать дальше )

Дивиденды по акциям Яндекс?! Арбитраж по контрактам YNH1 и YNM1 (фьючерсы на срочном рынке)

- 09 февраля 2021, 19:26

- |

По фьючерсным контрактам на акции Яндекс происходит аномалия. Эта ситуация стала проявляться недавно.

Смотрим стаканы:

В нормальном состоянии фьючерсный контракт на акции должен котироваться с учетом стоимости денег. Если мы говорим о рублях, то берем ключевую ставку ЦБ РФ и считаем разницу между фьючем и спотом. Такую нормальную картину мы наблюдаем в котировках фьючерса YNH1. Мартовский фьючерс котируется чуть выше акций (~ 4,13% годовых).

Однако YNM1 (июньский) может быть недооценен, если предположить, что компания в течении 37 дней не объявит дивиденды с датой отсечки между 18 марта и 16 июня. Если дивов нет, то здесь появляется возможность для среднесрочных арбитражных сделок:

( Читать дальше )

Смотрим стаканы:

В нормальном состоянии фьючерсный контракт на акции должен котироваться с учетом стоимости денег. Если мы говорим о рублях, то берем ключевую ставку ЦБ РФ и считаем разницу между фьючем и спотом. Такую нормальную картину мы наблюдаем в котировках фьючерса YNH1. Мартовский фьючерс котируется чуть выше акций (~ 4,13% годовых).

Однако YNM1 (июньский) может быть недооценен, если предположить, что компания в течении 37 дней не объявит дивиденды с датой отсечки между 18 марта и 16 июня. Если дивов нет, то здесь появляется возможность для среднесрочных арбитражных сделок:

- Продать YNH1 (мартовский)

- Купить YNM1 (июньский) по цене ниже мартовского. Чем больше разница, тем лучше. Выбеги в моменте доходили до 250 руб.

- Купить YNH1 — 18 марта (день экспирации)

- Продать YNM1 — 18 марта

( Читать дальше )

Кукл - это ваше творение. Объясняю на примере BlackRock и GameStop (GME)

- 07 февраля 2021, 03:24

- |

Один автор уверовал, что КУКЛа зовут BlackRock. Вера — это хорошо )

Однако выводы надо бы скорректировать:

Ничего удивительного, эта информация была открыта и ранее в 2020 году.

Многие инвесторы сейчас предпочитают вложиться в ETF акций BlackRock под брендом iShares.

Чтобы понять какие акции входят в ETF и в каком объеме — сходите на сайт etf. com

Акция GameStop (GME) сейчас входит в 62 фонда ETF. Ниже приведен список ТОП-20 самых крупных «аллокаций» GME в портфеле:

Таким образом 2 млрд долларов частных инвесторов сейчас «упаковано» в ETF iShares на акциях GME.

( Читать дальше )

Однако выводы надо бы скорректировать:

«Сказка о том, как хомячки порвали Wall Street))) Но удивительным образом оказалось, что BlackRock на 31.12.20 имел 13% от всех акций GameStop…»

Ничего удивительного, эта информация была открыта и ранее в 2020 году.

Многие инвесторы сейчас предпочитают вложиться в ETF акций BlackRock под брендом iShares.

«Думаю, что по отчетам на конец января 2021 у BlackRock не останется ни единой акции.»

Чтобы понять какие акции входят в ETF и в каком объеме — сходите на сайт etf. com

Акция GameStop (GME) сейчас входит в 62 фонда ETF. Ниже приведен список ТОП-20 самых крупных «аллокаций» GME в портфеле:

Таким образом 2 млрд долларов частных инвесторов сейчас «упаковано» в ETF iShares на акциях GME.

( Читать дальше )

Как вы выставляете заявки на FORTS по фьючерсам и опционам?

- 06 февраля 2021, 21:18

- |

Как вы выставляете заявки на FORTS по фьючерсам и опционам?

Однако одной из особенностей рынка FORTS является автоматическое снятие всех ваших заявок в вечерний клиринг.

В начало вечерней сессии нужно выставляться заново.

Как вы выставляете заявки на FORTS по опционам?

Автоматизировались?

Или снятие и выставление заявок может являться ограничением ликвидности в стаканах?

У меня имеется уже несколько десятков заявок, которые хочу выставить. Сейчас выставляю с помощью Qlua-скрипта для терминала QUIK.

Первая версия скрипта имеет функционал:

- Выставление лимитированных заявок по кодам инструмента и заданной цене

- Проверка даты экспирации контракта

- Сравнение цены заявки с теоретической ценой. Блокировка заявки в случае отклонения от теоретической.

- Запись событий в лог-файл

Стоит ли дальше изобретать этот велосипед или перейти на специализированное программное обеспечение?

Маркетинговые войны блоггеров. Занял позицию в ТОП-30 авторов смарт-лаба

- 06 февраля 2021, 06:37

- |

Рецензия на книгу «Маркетинговые войны» — Джек Траут, Эл Райс (Купить)

Маркетингом я начал заниматься в 2015 году на руководящей должности в небольшой российской компании. Стало понятно, что даже если у тебя классный продукт, то необходимо уметь о нем классно рассказывать чтобы его купили. Иначе ты банкрот. А если у вас хороший или средний продукт как у других, то усилий требуется в сотни раз больше и возникает конкурентная борьба, которая часто похожа на войну. Поле битвы разворачивается в умах потребителей выбирателей.

А что делать если главные умы заняты гигантской армадой MEDTRONIC ?

Маркетинг — молодая наука с историей менее 150 лет.

Авторы так и пишут: конкуренция между фирмами — это война, а величайшим маркетологом всех времен является Карл фон Клаузевиц, прусский военноначальник 19 века, военный теоретик и историк. Именно Клаузевиц описал основные принципы ведения войн, которые и легли в основу стратегий продвижения товаров и услуг в современном мире.

Для успеха солдат (продавцов) Офицеру (маркетологу) нужно овладеть сразу четырьмя стратегиями:

( Читать дальше )

Досрочное исполнение опционов глубоко в деньгах ради получения дивидендов. Intel (INTC)

- 04 февраля 2021, 10:53

- |

Брокер регулярно присылает уведомления на опционы по акциям, на которые начисляют дивиденды. Выглядит это так:

Если вы держите длинную позицию по опциону, то исполнить опцион ваше ПРАВО

Если вы держите короткую позицию, то исполнить опцион ваше ОБЯЗАТЕЛЬСТВО

На практике часто идёт по такому сценарию: Если ваши проданные опционы вне денег или неглубоко в деньгах с далекой датой экспирации, то вряд ли покупатель нажмёт кнопку «ИСПОЛНИТЬ», ему невыгодно переплачивать выше страйка (вне денег) или терять временную стоимость (в деньгах).

Однако у меня сложился интересный пример на опционах Intel с датой экспирации 19 февраля 2021 г.

Вчера у меня была позиция: бычий вертикальный CALL-спред:

Котировка акций Intel (INTC) находилась в районе 57,7$, то есть оба опциона — «в деньгах». Первое моё удивление было, что временная стоимость каждого из них стала равна нулю. Это несмотря на то, что ещё две недели до экспирации. А стоимость спреда равна 250$ — то есть максимально возможной разнице между внутренними стоимостями.

( Читать дальше )

Если вы держите длинную позицию по опциону, то исполнить опцион ваше ПРАВО

Если вы держите короткую позицию, то исполнить опцион ваше ОБЯЗАТЕЛЬСТВО

На практике часто идёт по такому сценарию: Если ваши проданные опционы вне денег или неглубоко в деньгах с далекой датой экспирации, то вряд ли покупатель нажмёт кнопку «ИСПОЛНИТЬ», ему невыгодно переплачивать выше страйка (вне денег) или терять временную стоимость (в деньгах).

Однако у меня сложился интересный пример на опционах Intel с датой экспирации 19 февраля 2021 г.

Вчера у меня была позиция: бычий вертикальный CALL-спред:

- куплен CALL-47,5

- продан CALL-50

Котировка акций Intel (INTC) находилась в районе 57,7$, то есть оба опциона — «в деньгах». Первое моё удивление было, что временная стоимость каждого из них стала равна нулю. Это несмотря на то, что ещё две недели до экспирации. А стоимость спреда равна 250$ — то есть максимально возможной разнице между внутренними стоимостями.

( Читать дальше )

Бычья стратегия Slingshot - покупка акций Apple (AAPL) с хеджированием через ОПЦИОНЫ

- 03 февраля 2021, 06:08

- |

Благодарю коллег за комментарии к моему предыдущему посту.

Трейдер Ray Badman поделился очень любопытным видео с современным примером хеджирования позиции в акциях с нулевыми затратами на опционы.

Материал на английском, кто знает язык смотрите в оригинале.

Я постарался адаптировать перевод этой стратегии на русский язык.

Поддержите лайком.

Гость в студии управляющий Mark Phillips называет стратегию Slingshot .

Буквально на русском: РОГАТКА

Смотрим YouTube:

( Читать дальше )

Трейдер Ray Badman поделился очень любопытным видео с современным примером хеджирования позиции в акциях с нулевыми затратами на опционы.

Материал на английском, кто знает язык смотрите в оригинале.

Я постарался адаптировать перевод этой стратегии на русский язык.

Поддержите лайком.

Гость в студии управляющий Mark Phillips называет стратегию Slingshot .

Буквально на русском: РОГАТКА

Построен практический пример на акциях Apple (AAPL)slingshot [ˈslɪŋʃɒt] — (сущ.) рогатка

Смотрим YouTube:

( Читать дальше )

Читаем книгу Опционы вместе. Ответ Карлсону про американские опционы

- 01 февраля 2021, 11:18

- |

Автор Шелдон Натенберг

ГЛАВА № 13. Хеджирование с помощью опционов.

Подглава. Продажа опционов с покрытием.

Текст:

Ну и далее автор приводит детали, включая картинки профиля Колл с покрытием:

( Читать дальше )

ГЛАВА № 13. Хеджирование с помощью опционов.

Подглава. Продажа опционов с покрытием.

Текст:

Хотя покупка защитного опциона и делает риск ограниченным и известным, бывает, что хеджер готов пойти на больший риск в обмен на те или иные преимущества. Вместо покупки опциона для защиты имеющейся позиции хеджер может продать его, или выписать. В отличие от покупки защитного опциона эта стратегия не ограничивает риск, но зато приносит не затраты, а доходы. Эти доходы обеспечивают определенную, хотя и не полную защиту от неблагоприятных изменений на базовом рынке.

Ну и далее автор приводит детали, включая картинки профиля Колл с покрытием:

( Читать дальше )

Мои инвестиции в криптовалюты = 0

- 30 января 2021, 06:19

- |

На волне предыдущего биткоин хайпа в 2017 году я решил проверить как это вообще работает.

Зашёл на надежную на тот момент биржу EXMO.

Завёл рубли через Qiwi кошелек, купил битка, купил DOGE coin.

И забыл пароль. Потом случился крах крипто рынка и я ещё больше забыл.

Прошло три года и НОВЫЙ ХАЙП

А недавно прочитал, что DOGE coin хорошо растет, я решил проверить как там дела с моим криптокошельком.

Не сразу даже вспомнил название биржи, но друг подсказал.

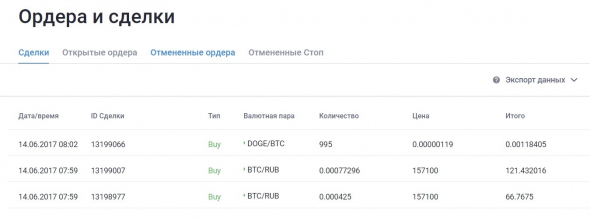

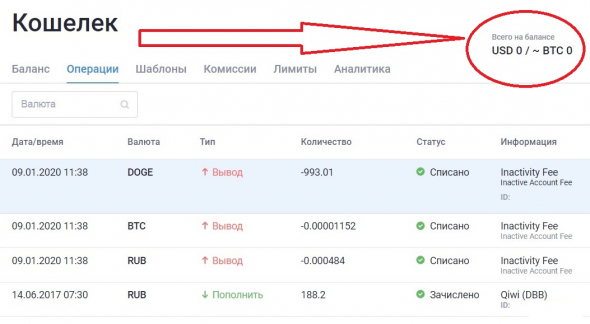

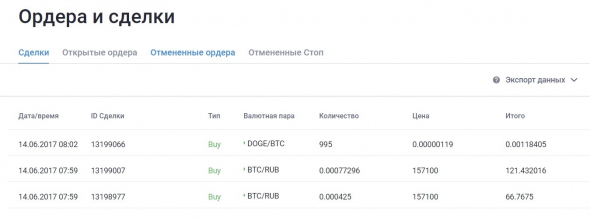

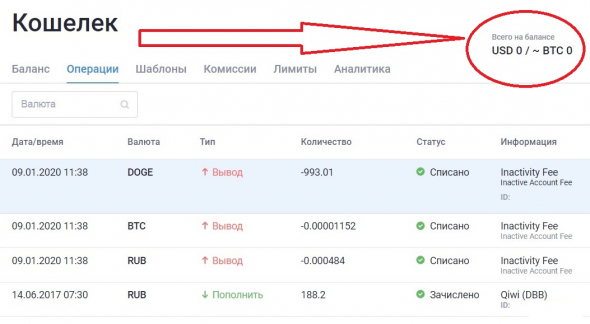

Восстановить пароль удалось, а криптобиржа EXMO настолько надёжна что сохранила историю за три года:

( Читать дальше )

Зашёл на надежную на тот момент биржу EXMO.

Завёл рубли через Qiwi кошелек, купил битка, купил DOGE coin.

И забыл пароль. Потом случился крах крипто рынка и я ещё больше забыл.

Прошло три года и НОВЫЙ ХАЙП

А недавно прочитал, что DOGE coin хорошо растет, я решил проверить как там дела с моим криптокошельком.

Не сразу даже вспомнил название биржи, но друг подсказал.

Восстановить пароль удалось, а криптобиржа EXMO настолько надёжна что сохранила историю за три года:

( Читать дальше )

теги блога Алексей

- Apple

- berkshire hathaway

- biogen inc

- Delta Air Lines

- ETF

- FORTS

- Intel

- Intel corp

- interactive brokers

- Intuitive Surgical

- Macerich

- quik

- Smartlab

- TransEnterix

- Wells Fargo

- акции

- Акции РФ

- акции США

- американские акции

- аналитика

- баффет

- бизнес

- брак

- Брокер

- брокеры

- валюта

- вопрос

- ВТБ

- ВТБ брокер

- Газпром

- дефолт

- дивиденды

- долг

- доллар

- доллар - рубль

- Доллар Рубль

- доход

- еврооблигации

- жизнь

- импортозамещение

- инвестиции

- инвестор

- Казахстан

- книга

- книги

- личные финансы

- лудоман

- лукойл

- маржин колл

- механизм трейдинга

- Мечел

- минфин

- мобильный пост

- Московская биржа

- облигации

- опрос

- опрос онлайн

- опционы

- опционы на акции

- опционы на акции США

- открытие брокер

- ОФЗ

- оффтоп

- Пересвет

- прогноз по акциям

- размещение

- рецензия

- рецензия на книгу

- роботы

- РОСНАНО облигации

- сбер

- сбербанк

- синтетическая облигация

- смартлаб

- смартлаб конкурс

- совет директоров

- СПБ биржа

- срочный рынок

- срочный рынок FORTS

- Суд с Брокером

- судебная практика

- ТГК-2

- Тимофей Мартынов

- Тинькофф Инвестиции

- Томск

- торговые роботы

- Трамп

- трейдинг

- Трейдинг FORTS

- Украина

- Уоррен Баффет

- финам

- форекс

- фьючерсные контракты

- ФЬЮЧЕРСЫ

- хирургия

- чтение

- чтиво

- юмор

- Яндекс