margin

Торговля фьючерсом на австралийский доллар.

- 31 марта 2015, 10:04

- |

Да-да, я знаю, что сейчас придут трейдеры, и станут рассказывать мне о своем опыте на тему «Как я потерял деньги на бирже». Заранее предупреждаю, что подобного рода сочинения я советую таким трейдерам писать у себя в блогах. А я все комментарии, не относящиеся к тематике работы с фьючерсом, буду выбрасывать. Тут речь идет о практике трейдинга в реальном времени.

Минимальные требования по капиталу $3000, рабочее устойчивае соединение с интернетом и возможность ставить Trailing Stop.

Сейчас я параллельно с текстом фиксирую изменения цены на графике ADM15 (тикер фьючерса на австралийский доллар Июнь 2015 года в ОЕ).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 42 )

Мониторинг прогнозов. AAPL, SPY, IBB

- 30 марта 2015, 16:24

- |

SPY сходил вниз, совершил коррекцию и выглядит так, что сегодня готов дойти до 207.5 выше его может сдержать EMA (20)

( Читать дальше )

Что такое брокер, или "барышня" больше не нужна

- 29 марта 2015, 16:25

- |

Это были времена, когда близость к брокеру и к информации, которая только завтра станет достоянием гласности и окажет эффект воздействия на рыночные цены, определяла возможность баснословно заработать на бирже. Это и сейчас может иметь точно такой же эффект, но получение, передача и использование такой информации является уголовно наказуемым деянием.

( Читать дальше )

Участники рынков США.

- 28 марта 2015, 20:36

- |

Чтобы частный инвестор или компания попали на биржу и могли начать продавать и покупать ценные бумаги с инвестиционной или любой другой целью, они должны получить доступ на биржу. Этот доступ они могут получить через брокера или брокер-дилера, открыв на свое имя счет по правилам SEC и FINRA.

Каждый брокер должен быть зарегистрирован в FINRA — именно эта организация занимается регулированием деятельности брокерских компаний. Но для этого брокер или брокер-дилер как участник должен быть первоначально зарегистрирован в SEC.

Чтобы небанковский брокер-дилер был зарегистрирован в SEC, он должен быть членом SIPC — корпорации, которая защищает инвесторов, страхует их счета на неблагоприятный случай, который может произойти в процессе деятельности участников рынка ценных бумаг.

SEC (U.S. Securities and Exchange Commission) Комиссия по ценным бумагам и биржам США контролирует и регулирует рынок ценных бумаг США.

( Читать дальше )

Задача-вопрос к трейдерам, работавшим или работающим через NinjaTrader Brokerage.

- 27 марта 2015, 21:45

- |

Если у трейдера на счете $900, вчера трейдер открыл «длинную» позицию по стандартному фьючерсу на австралийский доллар при курсе 0.7820, а сейчас курс 0.7715, то какой баланс по данной сделке может быть на счете у брокера, если позиция была открыта с маржой в $500?

Какие варианты защиты мог предпринять трейдер, чтобы не оказаться сейчас в убытках более $1000?

Заранее спасибо!)

Из обсуждений

- 27 марта 2015, 00:05

- |

Выяснилось в процессе обсуждения, что оказывается есть брокеры, которые, как только трейдер ставит стоп ордер, на его счете блокируют сумму, равную марже. Я не думаю, что коллеги станут обманывать. Если пишут, значит это так.

Еще я узнала, что оказывается все ордера на бирже в итоге превращаются в лимиты. Это не согласуется с моим опытом. Если я ставлю Trailing Stop размером в 0.0005 при покупке ADM15 за 0.7784, то это не является лимитным ордером. Этот ордер запустится, когда цена развернется вниз и при прохождении вниз на 0.0005 от точки разворота вниз, он станет маркетом: купила за 0.7784, цена выросла до 0.7786, развернулась и опустилась на 0.0005 — моя покупка закрылась на 0.7781.

( Читать дальше )

Работа с фьючерсами на рынке США. Требование к капиталу.

- 25 марта 2015, 20:20

- |

При работе с фьючерсными контрактами трейдер может купить фьючерс, если он считает, что цена товара или индекс вырастет, или продать товар, если он считает, что цена его снизится. Чтобы участвовать в любой сделке на фьючерсном рынке, трейдер должен обладать количеством средств, соответствующих требованиям первоначальной маржи (Initial Margin). Это та сумма, которая списывается со счета при покупке или продаже фьючерсного контракта. Кроме этой суммы, брокер спишет еще комиссионный сбор за проведение сделки.

Таким образом, для участия во фьючерсной сделке трейдеру требуется иметь капитал в размере первоначальной маржи, плюс комиссионные брокеру, плюс какой-то запас денег на всякий случай. Важно еще иметь знание и понимание процесса, план действий, плюс цель.)

( Читать дальше )

Американские нефтяные компании-банкроты.

- 25 марта 2015, 12:33

- |

( Читать дальше )

Нужно приготовиться к коррекции рынка.

- 24 марта 2015, 13:15

- |

О предстоящей коррекции рынка США и, разумеется, всех других рынков, уже устали говорить. Над пишущими о коррекции потешаются все, кому не лень. Это делает предстоящую коррекцию более драматичной, потому что ожидаемой, и в то же время, неожиданной. Точно так же, как когда мальчик кричал «Волк! Волк!», но волка все не было, это снижало будущую ответную реакцию населения на раздражитель, но повышало возможный панический ущерб от реального события. В теории рефлексов это называется торможением.

Но волк реально существовал и он однажды пришел. Так и коррекция рынка: вы привыкли, что о ней кричат и пишут, но рынок словно ванька-встанька, возвращается к росту снова и снова, и поэтому торгуете, расслабившись, с верой в тренд, с верой в рост. Но когда придет «волк»-коррекция, вы его первоначально не узнаете и будете продложать покупать на снижениях цен в надежде получить прибыль от возврата цен вверх… Потом в какой-то момент вы увидите, что возврата нет. Вы скажете себе: «возврат будет завтра» и станете пересиживать убытки. На завтра цены пойдут еще ниже. Вас охватит тревога, но вы успокоите себя: «Так уже было, было и еще было, и цена всегда возвращалась вверх», а потом добавите: «Ведь нет никаких поводов для снижения цен, все же по-прежнему, ничего не изменилось». Но попытки роста будут хилыми и даже они будут использоваться для новых и новых продаж… Когда вам скажут аналитики, что коррекция началась, что тренд развернулся, убытки ваши уже могут быть гораздо больше 30%.

Вопрос в том, что вы делаете, чтобы не истерить, когда это случится, а тихо и радостно считать свои доходы от падения рынка?

Деривативы вам в помощь!

В настоящий момент рынок находится в ожидании тестирования уровней сопротивления, близких к историческим максимумам. По индексу S&P 500 это 2120, и если этот уровень будет пробит, то есть вероятность выхода на уровень 2130. Можно работать с фьючерсом S&P500 mini в сочетании с фьючерсными опционами. А можно работать с ETF SPY, который отражает динамику движений индекса, но при этом стоит дешевле, имеет высокую ликвидность, высокую ликвидность и большие опционные объемы, следовательно, его опционы имеют минимальный ценовой спрэд и чем позволяют использовать самый тонкий инструмент для работы с рынком.

( Читать дальше )

О тех, кто делает прибыль на пилюлях.

- 23 марта 2015, 14:03

- |

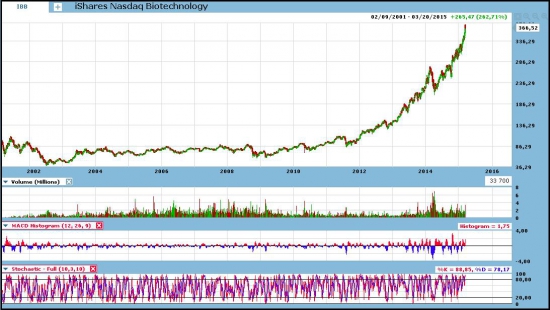

Видно, что от уровня 86 в 2011 году цена устремилась на 375 и оттуда отбилась в пятницу.

( Читать дальше )

теги блога margin

- AAII Investor Sentiment Survey

- AAPL

- Citron Research

- CL

- Day Trading margin

- Deutsche Bank

- ES

- ES дневная торговля

- ETF

- FB

- FINRA

- FOMC

- FOMC meeting

- Futures Margin Call

- GCM12

- GCQ

- GCQ12

- GDX

- GOOG

- Initial Margin

- INVETEC

- IPO

- IV

- KO

- Maintenance Margin

- NFLX

- NinjaTrader Brokerage

- NKE

- Nonfarm Payrolls

- OREX

- QE

- RIMM

- RSX

- S&P

- S&P500

- SEC

- SPX

- Trailing Stop

- TSLA

- TWTR

- VIX

- VVUS

- австралийский доллар

- акции

- биржи

- брокеры

- волатильность

- Греция

- дебаты

- деривативы

- Дмитрий Солодин

- дневная торговля

- долги

- долларовый индекс

- Евро

- запасы нефти в США

- золото

- инвестирование

- индекс доллара

- Йеллен

- Календарный спрэд

- квартальная отчетность

- Китай

- комбинация

- маржа

- МВФ

- мысли о трейдинге

- направленная торговля

- нефть

- опек+

- опционы

- Отчетность

- Оффтоп

- первоначальная маржа

- платина

- прогнозы

- психология

- психология трейдинга

- работа трейдера

- результат

- рынок

- спекуляции

- ставки

- статистика

- стрэддл

- стрэнгл

- торговля по системе

- трейдинг

- форекс

- ФРС

- фьючерс

- фьючерсные опционы

- фьючерсы

- хедж-фонд

- хедж-фонд IIF

- хеджирование

- ценовой спрэд

- ценообразование опционов

- цены на бензин

- цены на нефть