комментарии megatrade на форуме

-

Илон Маск - гений или жулик ?

Илон Маск - гений или жулик ?

Вчера после закрытия основной сессии подкатила отчетность Теслы. Честно, отчетность — слезы!

Выручка упала год к году на 4 процента, до 5,18 млрд дол, прибыль всего 104 млн долл, при том что контора за квартал получила субсидий из бюджета на 428 млн. долл... Напоминает Аэрофлот, который много лет держится на плаву только за счет роялти, а иначе был бы просто стабильно убыточной компанией. Вишенка на торте — собственный капитал всего 9,85 млрд долл при капитализации 300 млрд.

вот я и думаю — Маск — гений или жулик, за счет огромных госсубсидий выводящий свою контору из колоссальных убытков в прибыль и раздувающий капитализацию до небес?

Предупреждаю — несмотря на чудовищную фундаментальную переоцененность Теслы, рост может продолжиться — корнер еще в силе!

Авто-репост. Читать в блоге >>> Банкротства и сокращение бизнес-деятельности по всему миру - факты

Банкротства и сокращение бизнес-деятельности по всему миру - факты1. Victoria‘s Secret объявила о банкротстве.

2. Zara закрыла 1200 магазинов.

3. Ла Шапель закрыла 4391 магазин.

4. Шанель остановила производство.

5. Гермес закрыт.

6. Патек Филипп прекращает производство.

7. Ролекс тоже.

8. Мировая индустрия роскоши скомкалась.

9. У Nike в общей сложности 23 миллиарда долларов долгов, готовящихся ко второму этапу увольнений.

10. Gold‘s gym подал на банкротство

11. Основатель AirBnb сказал, что из-за пандемии 12 лет усилий были уничтожены за 6 недель.

12. Даже Starbucks также объявили о том, что навсегда закроют свои 400 магазинов.

13. WeWork тоже не в лучшем месте.

Nissan Motor Co. может закрыться в США.

1. Самая крупная компания по аренде автомобилей (Hertz) подала заявление о банкротстве – ей также принадлежат Thrifty and Dollar

2. Самая крупная грузоперевозочная компания (Comcar) объявила о своем банкротстве – у них 4000 грузовиков.

3. Старейшая розничная компания (JC Penny) подала заявление о банкротстве – будет приобретена Amazon за гроши

Авто-репост. Читать в блоге >>> Кто шортит Теслу?

Кто шортит Теслу?

Пацаны, признавайтесь, кто шортит Теслу и кого кроют по маржинам?

240 млрд долларов капы! Этот булшит скоро будет стоить больше, чем ВСЯ мировая автопромышленность вместе взятая (85 млн авто в год). А тесла делает всего 350 тыс авто в год. Что, от 2000 попробуем шортануть?

Авто-репост. Читать в блоге >>> Ожидали падения цен на недвижку ??? Ну-ну...

Ожидали падения цен на недвижку ??? Ну-ну...

За последние полгода цены на первичном рынке недвижимости России в среднем поднялись на 6 процентов, подсчитали аналитики. Помимо Сочи, где «квадрат» теперь стоит почти 140 тысяч рублей, массово подорожало жилье в Кемерове (плюс 14 процентов, до 50,7 тысячи рублей за квадратный метр), в Улан-Удэ (плюс 13 процентов, 53,8 тысячи рублей), Туле (плюс 13 процентов, 62,9 тысячи) и Тюмени (плюс 12,7 процента, 74,4 тысячи).

Авто-репост. Читать в блоге >>> Результат за 1 полугодие чуть более 100%

Результат за 1 полугодие чуть более 100%

Лично объявляю благодарность Главному Мировому Кукловоду за устроенную им короновирусную истерию. Дали заработать более 100 процентов по обоим счетам! Искренне надеюсь на продолжение банкета — хочу вторую и третью волну! Несмотря на некоторое снижение волатильности, не ожидаю ее дальнейшего затухания — скоро начнут выходить фин результаты за 2 й квартал — а там будут просто горькие слезы. В общем, увидим эпическую борьбу триллионов свеженапечатанных бумажек с реальными экономическими показателями. Как вы думаете, кто победит?

Авто-репост. Читать в блоге >>> НОВЫЕ ограничения на передвижение по Москве

НОВЫЕ ограничения на передвижение по Москве

С 22 апреля контроль предвижения на транспорте в городе становится автоматическим. Так, будут использоваться камеры фото- и видеофиксации для контроля соблюдения пропускного режима.

Если планируется использовать автомобиль, необходимо включить в цифровой пропуск его государственный номер. Причем сделать это требуется не менее чем за 5 часов до начала первой поездки. Порядок — тот же, что и при включении в пропуска номеров электронных карт

Также в городе вводится новый вид спецпропуска — для волонтерской деятельности. Количество получения таких пропусков не ограничено.

Мэр отметил, что цифровые пропуска не нужны военным, правоохранителям, журналистам и другим обладателям удостоверения государственного образца. Однако в целях упорядочения передвижения по городу они должны зарегистрировать на сайте mos.ru номера своих личных/служебных машин, а также электронных карт. Для поездок на такси нужно будет получить специальные буквенно-числовые коды.

Авто-репост. Читать в блоге >>> Сколько реально стоит нефть ?

Сколько реально стоит нефть ?Марки Brent и West Texas Intermediate, за ценами которых пристально наблюдают на Уолл-стрит, колеблются выше уровня $20 за баррель, отмечает Bloomberg. Однако на рынках, где продаются и покупаются не фьючерсы, а реальные баррели, продавцы на фоне вводимых из-за коронавируса режимов карантина получают куда меньше, подчеркивает агентство. Опрошенные Bloomberg нефтяные трейдеры считают, что и другие марки вероятно скоро покажут отрицательные цены, так как нефтеперерабатывающие заводы снижают хранимые объемы сырья.

Некоторые североамериканские марки уже торгуются по цене, близкой к нулю. Канадская Western Select, служащая ориентиром для нефтяной индустрии Канады, в пятницу упала в цене до $4,58. Нефть Southern Green Canyon торгуется по $9,33 за баррель, Oklahoma Sour — за $6,75, а Wyoming Sweet — по $4 за баррель.

Авто-репост. Читать в блоге >>>

Отчет Яндекса… Что же там такого должно быть, чтобы оправдать P/E = 42?

А это, между прочим, почти в полтора раза дороже Гугла. Ок, посмотрим.

Выручка растет хорошо (+37%), но темпы роста замедляются, и это понятно, чем больше становится бизнес, тем труднее ему расти дальше. Тем не менее, менеджмент прогнозирует внушительный рост выручки и в 2020-м (на 22-26%).

да вывод то очень простой -ждем просадку на 20-25 процентов и там покупаем — по текущей покупать определенно смысла нет

Что касается прибыли, то ее генерирует только поисковые сервисы и немного такси. Остальные сегменты — быстрорастущие (по выручке), но пока убыточные.

Показательно, что кэш флоу от операционной деятельности за год практически не изменился (ок. 8,6 млрд. руб.).

Выкуп своих акций Яндексом, конечно, поддерживает котировки, и вообще, бизнес динамичный и перспективный. Акциям Яндекса вполне по силам расти и дальше лучше рынка, но показатели из отчета намекают, что инвестиции в эту компанию требуют не столько анализа и расчетов, сколько оптимизма, веры в дальнейший рост и, очевидно, в удачу.

Телеграм канал - https://t.me/invest2bfree

Авто-репост. Читать в блоге >>>

Молчанов Максим,

Отчет Яндекса… Что же там такого должно быть, чтобы оправдать P/E = 42?

А это, между прочим, почти в полтора раза дороже Гугла. Ок, посмотрим.

Выручка растет хорошо (+37%), но темпы роста замедляются, и это понятно, чем больше становится бизнес, тем труднее ему расти дальше. Тем не менее, менеджмент прогнозирует внушительный рост выручки и в 2020-м (на 22-26%).

Что касается прибыли, то ее генерирует только поисковые сервисы и немного такси. Остальные сегменты — быстрорастущие (по выручке), но пока убыточные.

Показательно, что кэш флоу от операционной деятельности за год практически не изменился (ок. 8,6 млрд. руб.).

Выкуп своих акций Яндексом, конечно, поддерживает котировки, и вообще, бизнес динамичный и перспективный. Акциям Яндекса вполне по силам расти и дальше лучше рынка, но показатели из отчета намекают, что инвестиции в эту компанию требуют не столько анализа и расчетов, сколько оптимизма, веры в дальнейший рост и, очевидно, в удачу.

Телеграм канал - https://t.me/invest2bfree

Авто-репост. Читать в блоге >>>

Молчанов Максим, а ты построй модель DCF и поймешь откуда П/Е = 42.

Вопрос только в том, когда у них перестанут расти доходы.

Угадать это сложно, поэтому рынок всегда ошибается перед моментом замедления бизнеса.

Так например было с магнитом

Тимофей Мартынов, именно так- аналогия с Магнитом напрашивается. Чтобы оправдать капитализацию в триллион надо бы иметь выручку 400-500 млрд и 50 млрд чистой прибыли.

Так что нынешняя капа — просто чрезмерно завышенные ожидания плюс в целом рынок сейчас очень любит высокотехнологичные компании и дает им высокую ооценку Яндекс упал на -4%. Стоит ли шортить ???

Яндекс упал на -4%. Стоит ли шортить ???

Ну, что, на падение чистой прибыли на 75 % отреагировали так как и положено — 4%, на выходе отчетности я радостно успел зашортить, но потом почитал подробнее и шорт с прибылью закрыл — на самом деле в отчетности особо страшного ничего нет, и продолжающийся бай -бэк не очень предрасполагает к резкому падению котировок, хотя бумага и откровенно дорогая.

Что меня привело к таким мыслям? Продолжающийся рост выручки +37% до 175 млрд, и самое главное — EBITDA рост на 29% до 51 млрд. Я люблю смотреть именно на этот показатель, так как чистая прибыль часто имеет в себе разовые бумажные доходы или списания, что не дает возможности адекватно оценить компанию.

В общем, зафиксировать прибыль по лонговым позициям, конечно стоит, но вот с агрессивным шортом я бы был поосторожнее.

Авто-репост. Читать в блоге >>> ну, что, на падение чистой прибыли на 75 % отреагировали так как и положено — 4%, я радостно успел зашортить, но потом почитал подробнее и шорт с прибылью закрыл — на самом деле в отчетности особо страшного ничего нет, и продолжающийся бай -бэк не очень предрасполагает к резкому падению котировок, хотя бумага и откровенно дорогая.

ну, что, на падение чистой прибыли на 75 % отреагировали так как и положено — 4%, я радостно успел зашортить, но потом почитал подробнее и шорт с прибылью закрыл — на самом деле в отчетности особо страшного ничего нет, и продолжающийся бай -бэк не очень предрасполагает к резкому падению котировок, хотя бумага и откровенно дорогая.

Что меня привело к таким мыслям? Продолжающийся рост выручки +37% до 175 млрд, и самое главное — EBITDA рост на 29% до 51 млрд. Я люблю смотреть именно на этот показатель, так как чистая прибыль часто имеет в себе разовые бумажные доходы или списания, что не дает возможности адекватно оценить компанию. В общем, зафиксировать прибыль по лонговым позициям, конечно стоит, но вот с агрессивным шортом я бы был поосторожнее. Черкизово - почему упала чистая прибыль ?

Черкизово - почему упала чистая прибыль ?

Черкизово выпустило свою годовую отчетность, и надо честно сказать, отчетность не порадовала — чистая прибыль сократилась на 43% с 12 млрд до 6,7 млрд в 2019 году. Что же такого у них произошло, что так рухнула чистая прибыль ?

С ростом выручки все в порядке — 120,1 млрд рублей за 2019 год, +19,6% — компания растет с опережением рынка в целом, то есть захватывает большую долю на рынке. Однако валовая прибыль снизилась до 27,3 млрд руб, на -4,5%, а чистая сразу на 43%.

Основная причина кроется в серьезной переоценке запасов — была скорректирована в сторону уменьшения стоимость урожая зерновых в запасах, а также товарных свиней, подкосило показатель прибыли с снижение оптовых цен на свинину в течение года.

Тем не менее Черкизово остается «куриным царством» — доля курицы в объеме продаж — 70,3 млрд рублей, по сравнению с 24,4 млрд доли свинины и 6,7 млрд руб доли индейки, поэтому долгосрочно компании ничего не угрожает, так как беднеющее население все больше и больше отдает предпочтение самому дешевому мясу — куриному.

Авто-репост. Читать в блоге >>> Черкизово выпустило свою годовую отчетность, и надо честно сказать, отчетность не порадовала — чистая прибыль сократилась на 43% с 12 млрд до 6,7 млрд в 2019 году. Что же такого у них произошло, что так рухнула чистая прибыль ?

Черкизово выпустило свою годовую отчетность, и надо честно сказать, отчетность не порадовала — чистая прибыль сократилась на 43% с 12 млрд до 6,7 млрд в 2019 году. Что же такого у них произошло, что так рухнула чистая прибыль ?

С ростом выручки все в порядке — 120,1 млрд рублей за 2019 год, +19,6% — компания растет с опережением рынка в целом, то есть захватывает большую долю на рынке. Однако валовая прибыль снизилась до 27,3 млрд руб, на -4,5%, а чистая сразу на 43%.

Основная причина кроется в серьезной переоценке запасов — была скорректирована в сторону уменьшения стоимость урожая зерновых в запасах, а также товарных свиней, подкосило показатель прибыли с снижение оптовых цен на свинину в течение года.

Тем не менее Черкизово остается «куриным царством» — доля курицы в объеме продаж — 70,3 млрд рублей, по сравнению с 24,4 млрд доли свинины и 6,7 млрд руб доли индейки, поэтому долгосрочно компании ничего не угрожает, так как беднеющее население все больше и больше отдает предпочтение самому дешевому мясу — куриному.

Долг вырос на 4,5% до 61,2 млрд руб, обслуживание долга — 4,5 млрд рублей в год, что является приемлимой долговой нагрузкой

В целом при капитализации в 87 млрд руб компания кажется оцененной адекватно, и даже дороговато по сравнению с другими более ликвидными акциями.

Рекомендация — воздержаться от покупок данной акции по текущим ценам. 60300 заразившихся, 1369 скончались

60300 заразившихся, 1369 скончались

Короновирус даже не думал отступать, наоборот — резко увеличились темпы роста заразившихся с 2 тыс человек в сутки до 15 тыс человек в сутки

Авто-репост. Читать в блоге >>> Ну что там у нас «хорошего» с отчетностью Магнита?

Ну что там у нас «хорошего» с отчетностью Магнита?

Да ничего!

Чистая прибыль за 2019 год сократилась на 49% и составила 17,1 млрд руб. Рентабельность чистой прибыли снизилась на 146 б.п. год к году до 1,3%. Об этом сообщила компания.

Общая выручка выросла на 10,6% год-к-году до 1 368,7 млрд руб.

Чистая розничная выручка увеличилась на 9,5% год-к-году и составила 1 332,9 млрд руб.

Оптовые продажи выросли на 77,4% год-к-году до 35,8 млрд руб. преимущественно за счет дистрибуции фармацевтических товаров

Сопоставимые продажи (LFL) увеличились на 0,4% на фоне роста среднего чека на 2,8% и снижения трафика на 2,3%.

Компания открыла (net) 2 377 магазинов (1 195 магазинов у дома, 6 супермаркетов и 1 176 магазинов дрогери). Общее количество магазинов сети составило 20 725 по состоянию на 31 декабря 2019 г.

Торговая площадь компании увеличилась на 814 тыс. кв. м (рост на 12,7% год к году).

Компания выполнила редизайн 2 341 магазина, включая 1 615 магазинов у дома, 5 супермаркетов и 721 магазин дрогери.

Валовая прибыль составила 312 млрд руб., валовая маржа — 22,8% (на 114 б.п. ниже год-к-году) в связи со снижением торговой маржи, ростом потерь и увеличением доли низкомаржинального оптового сегмента, частично компенсированными улучшением коммерческих условий и увеличением доли высокомаржинального формата дрогери.

Показатель EBITDA составил 83,1 млрд руб. (-7,2%). Маржа сократилась на 117 б.п. год-к-году до 6,1%. Скорректированный показатель маржи EBITDA составил 6,8%.

В 4 квартале 2019 года чистая прибыль скратилась на 51,2% год к году и составила 4 млрд руб. Рентабельность чистой прибыли снизилась на 140 б.п. год-к-оду до 1,1%.

Общая выручка выросла на 11,0% год-к-году до 368,2 млрд руб.

Чистая розничная выручка увеличилась на 9,2% и составила 357 млрд руб.

Оптовые продажи выросли на 135,2% год-к-году до 11,3 млрд руб. преимущественно за счет дистрибуции фармацевтических товаров.

Сопоставимые продажи (LFL) увеличились на 0,1% на фоне роста среднего чека на 0,3% и снижения трафика на 0,2%.

Компания открыла (net) 228 магазинов (115 магазинов у дома, 6 супермаркетов и 107 магазинов дрогери). Общее количество магазинов сети составило 20 725 по состоянию на 31 декабря 2019 г.

Торговая площадь компании увеличилась на 96 тыс. кв. м (рост на 12,7% год к году).

Компания выполнила редизайн 164 магазинов у дома и 69 магазинов дрогери. Таким образом, по состоянию на 31 декабря 2019 г. доля новых магазинов и магазинов, прошедших редизайн, выросла до 69% и 50% соответственно.

Валовая прибыль составила 79,7 млрд руб., валовая маржа — 21,7% (на 198198 б.п. ниже год к году) в связи со снижением торговой маржи, ростом логистических затрат, потерь и увеличением доли низкомаржинального оптового сегмента, частично компенсированныx улучшением коммерческих условий и увеличением доли высокомаржинального формата дрогери.

Показатель EBITDA составил 20 млрд руб. (-13,5%). Сокращение маржи EBITDA на 154 б.п. год-к-году до 5,4% обусловлено динамикой валовой маржи и небольшим ростом коммерческих, общехозяйственных и административных расходов, частично компенсированными ростом прочих операционных доходов.

В общем, пока дело дрянь, но полагаю что весь этот негатив в текущих котировках -3700 руб уже учтен, и на коррекциях бумагу можно подбирать

Москва стала лидером в рейтинге из 45 городов по росту цен на элитное жилье.

Москва стала лидером в рейтинге из 45 городов по росту цен на элитное жилье.За год элитная недвижимость в российской столице подорожала на 11,1%, говорится в сообщении Knight Frank. В прошлом году Москва была на восьмом месте.

На второй строчке рейтинга оказался Франкфурт, на третьем – Тайбей.

При этом самая дорогая недвижимость находится в Монако. За 1 миллион долларов в княжестве можно купить только 16 квадратных метров элитного жилья. В Москве этой суммы хватит на 76 квадратов.

Вспоминаю с улыбкой любимую дискуссию на смартлабе на тему «Бетон — пассив, бетон будет только дешеветь!»

При этом не самый комфортный для жизни район Москва-сити дорожает опережающими темпами

Авто-репост. Читать в блоге >>>

Кошмар на ЛЧИ. Как такое вообще возможно???

Кошмар на ЛЧИ. Как такое вообще возможно???

Добрый день, друзья!

Этот топик посвящен тому, как НЕ НАДО торговать.

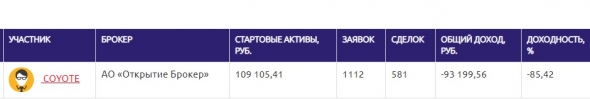

Ну и по традиции, сделаем мы это на примере ENTER1, он же COYOTE.

Уж больно Максимка показательно лудоманит.

Итак, в первой части описано его лудоманство в октябре

https://smart-lab.ru/blog/571008.php

Вкратце — был допущен катастрофический дродаун 85%

после чего наш герой довнес около 100000 руб, и тут же… продолжил слив, сделав еще дин слив — убыток -50% уже от довнесенной суммы.

Что делать? Гипс снимают, клиент уезжает...

На настоящего лудомана не сломать!!!

Спасибо хитрым правилам биржи — старый аккаунт удаляется, тут же регистрируется новый — опять ENTER1 (позже заменен на ник COYOTE)

И… ВОТ НИКОГДА ТАКОГО НЕ БЫЛО, И ВОТ ОПЯТЬ !!!!

Слив -85% уже на новом аккаунте!

Три жесточайших слива подряд -85% -50% и опять -85%

СТАВЛЮ МЕДИЦИНСКИЙ ДИАГНОЗ — КЛИНИЧЕСКАЯ ЛУДОМАНИЯ. К сожалению, это неизличимо.

Авто-репост. Читать в блоге >>> ЛЧИ 2019. Это просто какой то... позор!

ЛЧИ 2019. Это просто какой то... позор!

Ну что, друзья, пришло время потроллить очередного псевдо-гуру, а по факту просто лудомана с максимальным плечом ENTER1.

Удивительно, но стоило только лудоману показать на коротком интервале времени высокие проценты доходности, как на смартлабе появилась целая группа идолопоклонников, поклоняющихся своему «учителю». График говорит лучше всяких слов — стремительный слив с 360000 руб до 52000 рублей депозита, т.е слив 85,5% от достигнутого максимума.

НИЧЕГО СЕБЕ ДРОДАУН!

Я, как человек с большим опытом на рынке, скажу вам так — если дродаун премышает 10%, то это не профессионал, а если превышает 20% — то это просто олух царя небесного и лудоман без малейшего риск-менеджмента.

МОРАЛЬ.

1. Друзья, не торгуйте с гигантскими плечами — в этом случае матожидание вашего слива стремится к 1.

2. НЕ СЛУШАЙТЕ «советов гуру» и НЕ ПОКУПАЙТЕ «курсов гуру», основываясь на их сделках/результатах за несколько месяцев. Результат на коротком промежутке времени как правило случаен.

ЗАПОМНИТЕ — легко сделать 1000% за пару месяцев и ОЧЕНЬ ТРУДНО ДЕЛАТЬ

30 % ежегодно десять лет подряд.

Надеюсь, мои советы вам помогут в будущем.

Всем профита!

Авто-репост. Читать в блоге >>>